更新日/2022年1月13日 更新日/2022年2月18日

民法上、養子縁組には「普通養子」と「特別養子」の2種類があります。この2つの縁組は、目的や要件が異なるだけでなく、相続が発生したときの扱いにも異なる点があります。

また、養子がいる場合には相続税の計算も異なりますので、相続における養子の扱いも理解しておきましょう。

この記事では、普通養子と特別養子の違い、相続における養子の扱いについて詳しくご説明していきます。

❏養子縁組とは?

養子縁組とは、血縁関係のない人との間で、親子関係や親族関係を結ぶ制度のことです。養子縁組には普通養子縁組(一般養子縁組)と特別養子縁組の2つがあります。

普通養子縁組とは

普通養子縁組は、実親との親子関係はそのままに、新たに養親との親子関係を結ぶ養子縁組です。養子は実親と養親と二重の親子関係を持つことになります。そのため、実親が亡くなった場合と養親が亡くなった場合のどちらでも法定相続人となることができます。

普通養子縁組は家の存続のために作られた制度です。養親と養子の同意があれば成立し、実親の同意は必要ありません。

また、普通養子を迎えるためには、養親が成年者(20歳以上、または結婚歴のある人)であることが要件となります。そのほかにも、養子が尊属または年長者でないことなど、様々な要件がありますので、あらかじめ確認しておきましょう。

※普通養子縁組に関しての詳しい記事は→コチラです。

特別養子縁組とは

特別養子縁組は、養子が実親との親子関係を断ち切り、養親のみと親子関係を結ぶ養子縁組です。普通養子とは異なり、実親と養子との親子関係はなくなります。そのため、養子が亡くなった場合は養子が法定相続人となりますが、実親が亡くなった場合には養子が法定相続人となることはありません。

特別養子縁組は子どもの福祉や利益のために作られた制度です。養親には養子をしっかりと養っていける力が必要になるため、特別養子縁組を結ぶ要件は普通養子よりも厳しくなっています。例えば、特別養子を迎えるためには、夫婦共同で養親となる必要があり、単独で養親となることができません。また、養子にも要件があり、原則として15歳未満である必要があります。

このほかにも、さまざまな要件がありますので、あらかじめ確認しておきましょう。

※特別養子縁組に関しての詳しい記事は→コチラです。

❏養子がいる場合の相続税の計算方法

普通養子・特別養子ともに、縁組を結んだ日から養親の嫡出子の身分を取得することになります。つまり、養子は実子と同様に、養親の相続人となることができるのです。また、普通養子では、実親との親子関係も続いていますので、実親・養親双方の法定相続人となります。

ただし、相続税法において、養子は実子とは異なる扱いがされる場合があります。

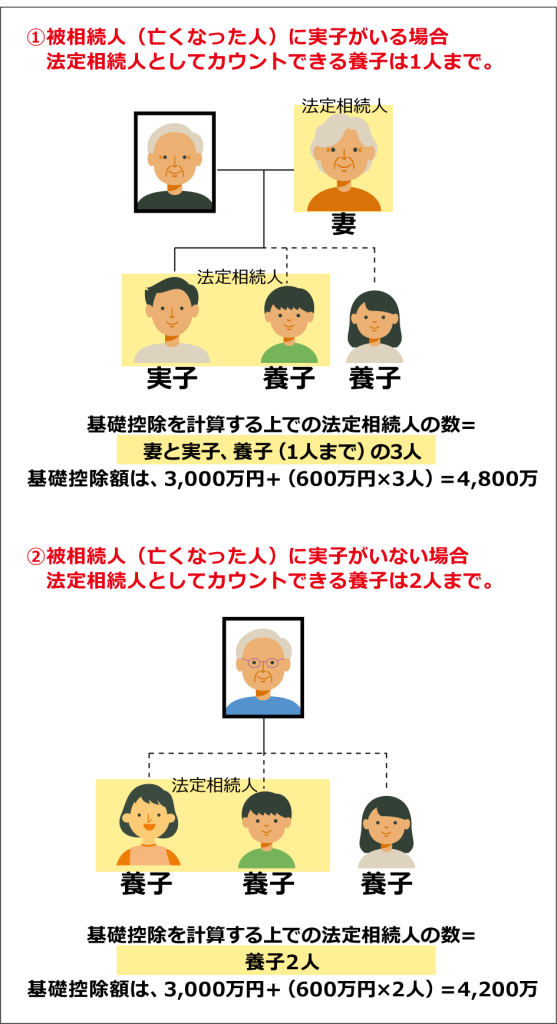

法定相続人に数えられる養子には制限がある

相続税の計算をする際、相続財産額から差し引くことができる「基礎控除」があります。相続税はこの基礎控除額を超える部分に課税される仕組みになっています。基礎控除額の計算方法は以下のとおりです。

相続税の基礎控除額=3,000万円+(600万円×法定相続人の数)

上の算式から、法定相続人の数が多ければ多いほど基礎控除額も大きくなり、相続税額が低くなることがわかります。

例えば、妻と2人の子が法定相続人となる場合の基礎控除額は、

3,000万円+(600万円×3人)=4,800万円となります。相続財産の総額が2億円だったとすると、相続税が課税される財産額は、2億円−4,800万円=1億5,200万円となります。

民法の規定によると、養子も法定相続人となるため、養子を増やすことで法定相続人の数が増え、基礎控除額を増やすことができます。これでは簡単に相続税を節税できてしまいます。

税務署としては、このような相続税の回避を目的とした養子縁組は認めるわけにはいきません。そのため、法定相続人の数に含めることができる養子の数を制限することにしたのです。

このように、法定相続人の数にカウントすることができる養子の数を制限することによって、相続税の負担を不当に減らすことを防いでいます。ただし、この場合の法定相続人の数とは、相続税の計算する上でのことであって、法定相続人の数にカウントされない養子が遺産を相続できなくなるわけではありません。

なお、次に当てはまる養子は実子として扱われるため、人数制限がされません。

・被相続人との特別養子縁組により、被相続人の養子となっている人

・被相続人の配偶者の連れ子(実子)で、被相続人の養子となっている人

・被相続人と配偶者の結婚前に、特別養子縁組によりその配偶者の養子となっていた人で、被相続人と配偶者の結婚後に被相続人の養子となった人

❏法定相続人の数が関係する手続き

相続税の基礎控除以外にも、法定相続人の数が関係する手続きがあります。

・生命保険金の非課税限度額の計算

・死亡退職金の非課税限度額の計算

・相続税の総額の計算

生命保険金や死亡退職金は受取人固有の財産であるため、民法上は相続財産には含まれません。しかし、税法上は相続財産として扱われ、相続税がかかってしまいます。

そのため、生命保険金や死亡退職金には非課税限度額が設けられ、通常の相続財産よりも相続税が安くなっています。

生命保険金と死亡退職金の非課税限度額は、いずれも以下の算式で求めることができます。

非課税限度額=500万円×法定相続人の数

この場合の「法定相続人の数」にも、養子(実子がいる場合は1人まで、実子がいない場合は2人まで)を含めることができます。

❏まとめ

今回は、相続における養子の扱い、普通養子と特別養子の違いについてご説明しました。

養子の有無によって相続税の金額が大きく異なることがあります。養子がいる方だけでなく、養子である方も相続での扱いを理解しておくことで、スムーズに相続手続きを進めることができます。

ソレイユ相続相談室では、実務経験の豊富な税理士があなたに合った相続手続きや相続税申告を行なっております。相続でお困りの方は、ぜひ一度ご相談ください。