遺産分割協議が終わったら、その内容に沿って(遺言がある場合は遺言に記載されているとおり)被相続人の財産を相続人の名義にします。

遺産のほとんどは、金融資産と不動産である場合が多いですが、自動車やバイクがある場合もあります。また、被相続人が不動産を借りていたり、お金を貸していた場合、中には特許権等の知的財産もその権利は相続財産となるため、名義変更する必要があります。

ここでは、主な相続財産について、どこに手続きをする必要があるのかを説明します。

1.預貯金

通常、金融機関は被相続人が亡くなったことを知った時点で、その口座から入出金ができなくなるように口座を凍結します。口座が凍結されると、誰が相続するか決まるまでは預貯金を動かすことができないため、被相続人の口座から引き落としされていた支払いもできなくなります。

この状態を解除するためには、各金融機関所定の必要書類を揃えた上で手続きをする必要があります。

また、預貯金の名義変更・解約手続きは、遺産分割協議をする前でも可能な金融機関もあります。

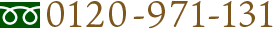

一般的に手続きに必要な書類は以下のとおりです。

代理人に手続きを依頼する場合は委任状が必要となります。

以上、標準的な必要書類をあげていますが、遺産分割協議をする前でも後でも、その手続きは各金融機関(銀行等)によって異なります。予め必要書類や手続き方法を確認しておきましょう。

2.株式・有価証券等

株式が上場株式と非上場株式の場合で、どこに対して名義書換の請求をするかが異なります。

●上場株式の場合

被相続人が取引をしていた証券会社や信託銀行等に対して必要書類を提出して名義変更の手続きを行います。

預貯金の名義変更・解約手続き同様、証券会社や信託銀行によって異なりますので、予め確認します。

株式を相続人の名義にする際、相続人が被相続人の証券会社の口座を持っていなければ、新たに同じ証券会社で口座を開設する必要があります。

また、上場株式の場合で株券電子化前に株式を取得していたような場合は、「特別口座開設請求書」や「口座振替申請書」を提出して、別途手続きをしなければ名義変更手続きができません。この手続きがあると更に名義変更や解約まで時間がかかりますので注意が必要です。

●非上場株式の場合

株主名簿の書き換えが必要ですので、相続人がそれぞれの株式発行会社に対して名義変更の方法を確認したうえで手続きします。

相続で上場株式を売却した場合

よくあるケースが、遺産分割協議で「株式を売却して相続人が等分に分ける」とした場合です。株式を売却して利益が出た場合は譲渡所得となり、所得税の確定申告が必要となります。注意しなければならないのが、この所得が住民税や健康保険料等に影響があることも少なくありません。場合によっては、一旦、扶養を抜けなければならなくなることもありますので、相続後の生活も考慮して遺産分割協議を検討することをお勧めします。

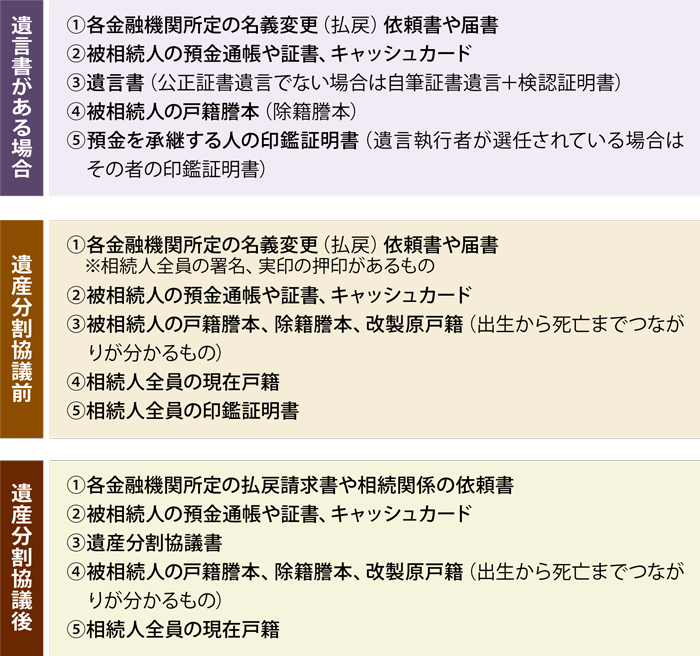

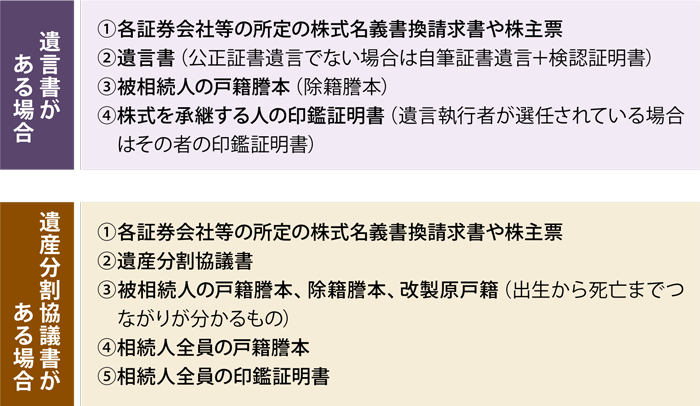

株式の名義変更手続きに必要な書類は一般的に以下のとおりとなります。

※証券会社等の所定の書類は、各会社等によって相続人全員の同意が必要な場合がありますので確認しましょう。

遺言書や遺産分割協議書がない場合も預貯金の名義変更同様、証券会社等により異なりますが、所定の書類を提出することで名義変更できる場合があります。

3.不動産(土地・建物)

自宅や賃貸不動産などの相続手続き(名義変更)は、その権利を第三者に対して主張するためには登記(相続登記)をしておかなければ意味のないものになってしまいます。

例えば、被相続人の父が時価5,000万円の不動産を持っていたとします。

相続人は長男と次男の2人いて、遺言には不動産は次男に相続させると書いてありました。

しかし、長男は住むところに困っていたため、次男に頼み込んで遺産分割協議で不動産を長男が相続することにしました。ところが、お金がないため相続登記をしないままでいました。

暫くして次男が「やっぱり、納得いかない」と父の遺言書を持って、次男が相続人として相続登記を完了しました。

次男が相続登記をすることで、登記簿上の所有者(名義)も次男になりますので、もし次男から不動産を買った人がいた場合、長男はその人に対して自分が不動産の所有者(名義人)であると主張することはできないということになります。

長男が不動産を買った人に不動産を返してほしいと言ったとしても、その人は返す必要はありません。(右図)(上図)

極端な例でしたが、相続登記をしないで思わぬトラブルになる可能性もあります。 この他、先代名義のまま相続登記をしないで放置されているケースがよくあります。

現在、法的に相続登記の期限が決められているわけではありませんが、後々の相続トラブルを防ぐために、不動産を承継する人の名義に登記をしておきましょう。

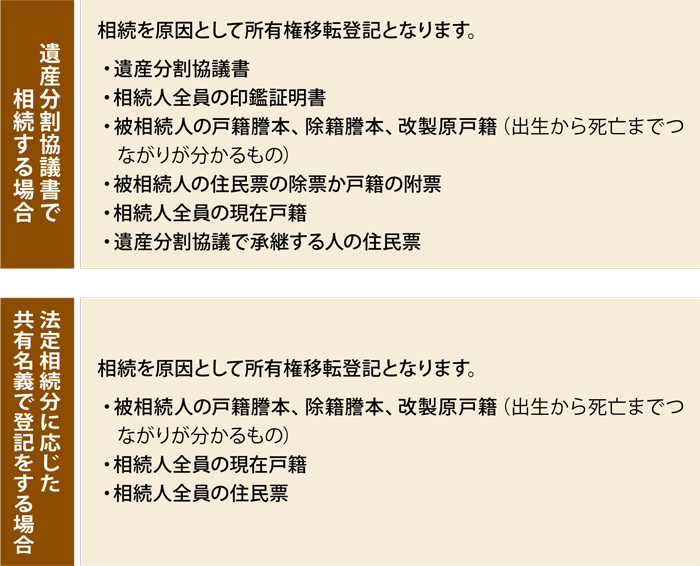

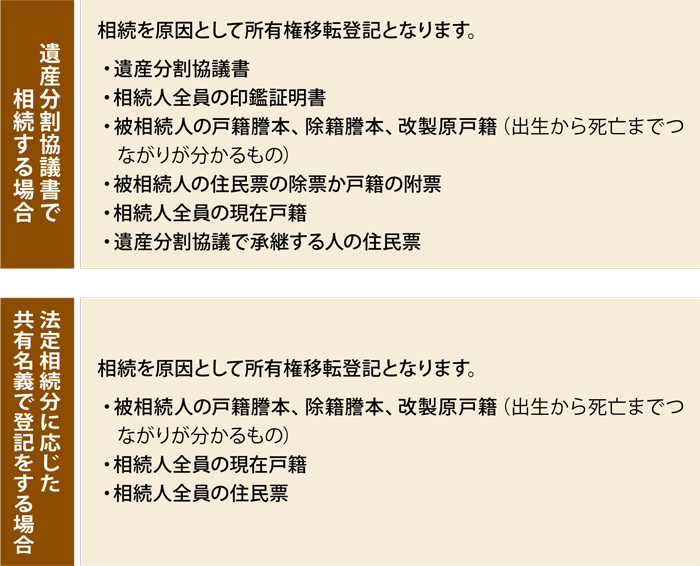

相続登記は、法務局に登記申請書と添付書類を提出して行います。

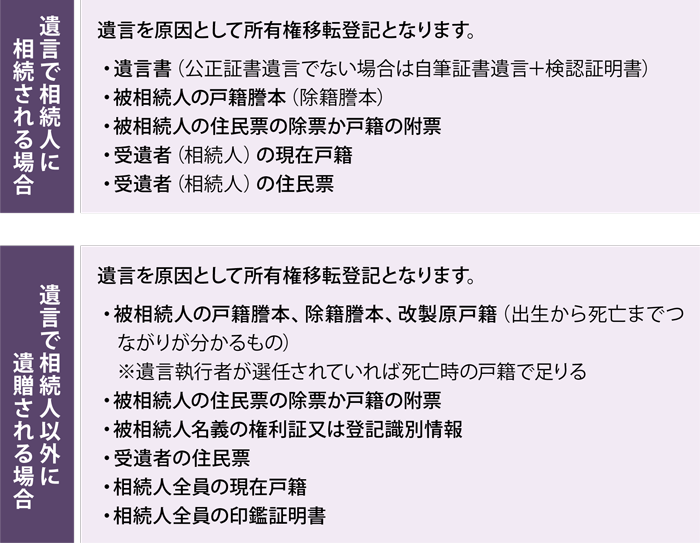

登記申請に必要な書類は以下のとおりです。

| ① | 相続登記申請書 |

相続登記申請書の様式は、法務局のホームページでダウンロードができます。 |

|---|---|---|

| ② | 登記原因証明情報 | 不動産登記の申請をする際に、登記の原因となった事実(例:相続)や法律行為(例:売買)を証明する情報です。例えば、被相続人の土地が相続を原因として相続人の誰かに所有権(名義)が移転したことが確認できる情報(書類)として、遺産分割協議書があります。 |

| ③ | 住所証明情報 |

住所証明情報とは、被相続人名義の不動産を承継する人の住所を証明する書類です。 住所証明情報としては、以下の書類のいずれかを添付します。 ●住民票の写し ●戸籍の附票 ●印鑑証明書(印鑑証明書に記載される住所を持って住所証明情報とする) |

| ④ | 固定資産評価証明書 |

被相続人名義の不動産について、最新の固定資産税評価額から登録免許税を算定するために必要です。 東京都23区内になる不動産は都税事務所、23区以外の市町村や道府県にある不動産は市町村役場で取得できます。

相続を原因とする所有権移転登記(相続登記)の場合の税率は、上記固定資産評価証明書に記載の価格の4/1000、登記原因が遺贈による場合の税率は20/1000(※)となります。 ※受遺者が相続人の場合は、戸籍謄本を提出して相続人であることを証明すれば税率が4/1000になる軽減措置があります。 |

| ⑤ |

登記事項証明書 (登記簿謄本) |

相続登記の対象となる不動産のものが必要です。法務局で取得できます。オンラインでの取得も可能です。 |

遺言執行者が遺言で選任されている場合は、遺言執行者の印鑑登録証明書(発行後3か月以内のもの)が必要です。

戸籍の原本還付

相続手続きのための戸籍の収集には大変な労力がかかる方も多くいらっしゃいます。相続手続きのたびに戸籍の原本やコピーを提出していては費用もかさみますし、コピーをとるにしても時間や費用がかかる場合もあります。

相続人の調査・確認 戸籍の調べ方⑤で説明した、「相続関係説明図」を添付すると原本が返却されます。

また、「法定相続情報一覧図(写し)」を提出すると、戸籍の原本を添付する必要もなくなります。

相続登記は難しい法的判断が必要な場面が多々あります。

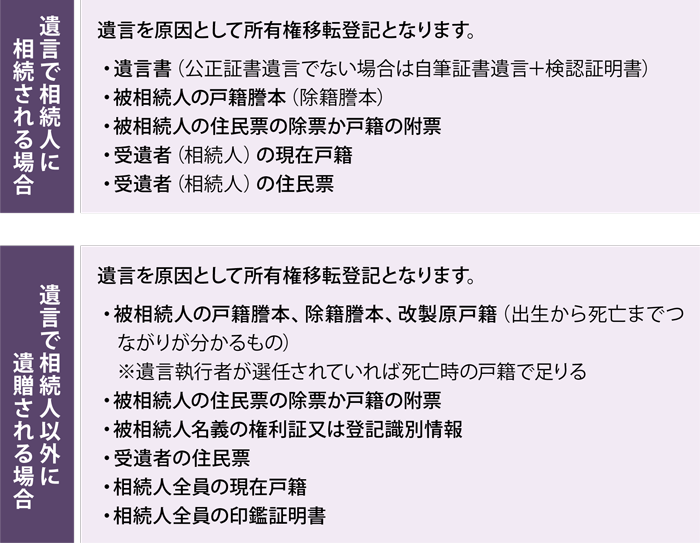

特に遺言書の書き方(相続または遺贈)により、添付書類が複雑になったり登録免許税の税率が違ってきます。

是非、相続の専門家にご相談されることをお勧めします。