1.二つの承継策による相続税節税

相続税は、人の一生の精算であると共に、受け継ぐ家族にとっては財産の承継になります。

しかし、意外と気付かないのが財産の承継は亡くなってから初めてスタートするわけではないということです。

特に最近は、生前からいろいろな形で承継されていくことが多くなってきています。

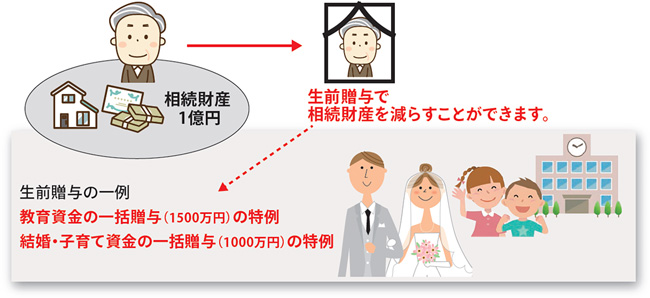

この生前に財産を移転する承継策の事を生前贈与と呼んでいます。

文字通り、生前に次の世代に財産を移転していくことです。

ご本人の財産を生前に移転すれば相続時の財産は減って相続税対策になる可能性が高くなります。

それとは別に、相続時に残る財産を、現在より承継しやすい形に、あるいはより相続税が安くなる形に、財産の内容を入れ替える対策も重要な承継策となっています。相続税の税務上の評価基準に着目した財産の入替対策も相続税の節税効果が高くなる可能性があります。

2.今亡くなったらいくらなの?相続税額を知ることからスタート

相続税の対策は、現在所有している財産に対して、今相続が発生したらどのくらいの相続税がかかるかを計算することからスタートします。

相続税対策は、

①現在かかる相続税を、

②相続が発生するまで、

③将来にわたって減らしていく

対策を計画し実行する事です。

従って、節税対策を計画し、即実行して完了する・・・という計画はまれで、今後3年から5年以上、家族に起こるイベントを考慮しながら、継続して節税策を実施していくことが必要になることが多いのです。

3.家族に起こる節税イベントの事例

では、具体的にご自身や家族に起こる「ライフイベント」に対して節税アドバイスした事例を見ていきましょう。

中長期的節税計画の実例を挙げると

① 毎年、子や孫に暦年贈与の非課税枠(110万円)を活用して贈与をしたい。

➡非課税枠を使って相続財産を減らしていくことは節税策として有効です。

② 孫が大学に入るときに入学金を贈与したい。

➡贈与税には教育資金の贈与に関する特例もあります。

③ 来年長男が海外転勤から戻ったら、今の自宅を取り壊して二世代住宅を建築したい。

➡居住用の建物の敷地は相続税評価額が減額されます。

④ 古い工場を取り壊して、5年計画で3棟のアパートを建築したい。

➡アパートを作ると敷地の土地の評価額が減額されます。

⑤ 2年後に隣の家と敷地の一部を交換して、貸家を建築したい

➡貸家の敷地の土地は評価額が減額されます。

⑥ 定年退職したら、現在の自宅を売却して、長男と一緒に二世代住宅を建築したい

➡預金で相続するより建物で相続した方が節税になります。

いずれも、上手にお金を使えば、将来起こる相続税の節税につながることばかりです。

今からそのためにお金の算段を計画しておいても、計画が成就するまでに、何年もかかる計画になります。

4.認知症等のリスクに家族信託・・・その事例

このような節税計画も、計画を実行していく本人が認知症になってしまったり、病で寝たきりになって判断ができなくなってしまうことが起こると、せっかくの計画が中断してしまうことがあるのです。

こんな時、本人が認知症等になってしまっても、それ以前に家族信託契約を結んでおけば、本人に代わって家族が継続できる節税計画も多くあることをご存知でしょうか?

家族信託の仕組みを節税策の継続の観点で解説すると・・・

家族信託は信託銀行の商品ではありません。

家族間で契約を結んで、家族の誰かが信託銀行の代わりをして財産を管理する仕組みです。

例えば

父親が高齢になってきて、認知症になったら、自分のお金も自分で下せなくなってしまうし、将来計画している長男が転勤から戻ってきたら、今の自宅を二世代住宅に建て替える計画もできなくなってしまう・・・・という心配がある場合。

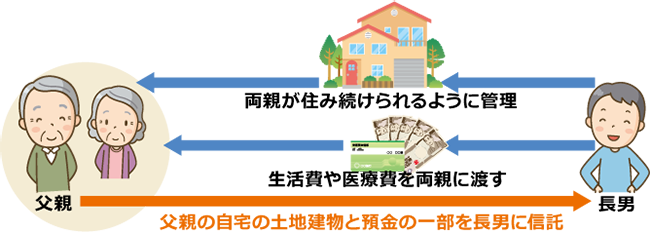

➡父親と長男で家族信託契約を結びます。

契約の内容は、父親の自宅の土地建物と預金の一部を長男に信託し、長男が自宅を、両親が住み続けられるように管理して、信託で預かった預金の中から生活費や医療費を両親に渡す契約です。

契約が結ばれると、自宅の土地建物や預金の一部は、預かった長男の名義に変えます。

名義を変えても家族信託で預かっただけだから、長男に贈与税がかけられることはありません。

自宅の土地建物や預金の一部は、家族信託で長男の名義になっていますから、父親が認知症になっても、預金は長男名義になっていますから長男が下すことができます。

また、建物についても、長男名義になっていますから、長男が取り壊して、信託された預金で父親に代わって建て替えることも可能です。

※家族信託を契約する際は課税関係が複雑になる場合がありますので、家族信託に強い税理士のアドバイスを受けてください。

また、父親が預けた財産は長男の名義になっていても預けただけですから父親が亡くなれば残った財産は相続税の対象になります。

父親にとって、預金を相続まで持っていて預金に対して相続税が課税されるより、手持ちの預金を建物に換えてしまった方が相続税の節税になります。

そのような節税計画を家族で持っていたとしても、父親が万一認知症等で判断能力が無くなってしまうと節税計画が進まなくなってしまう可能性が大いにあります。

5.まとめ

節税計画が決まったら、それが実現できるように、万一の場合に備えて家族信託契約を検討しておくことをお勧めいたします。

節税計画だけではなく、家族信託契約は認知症対策にも有効です。

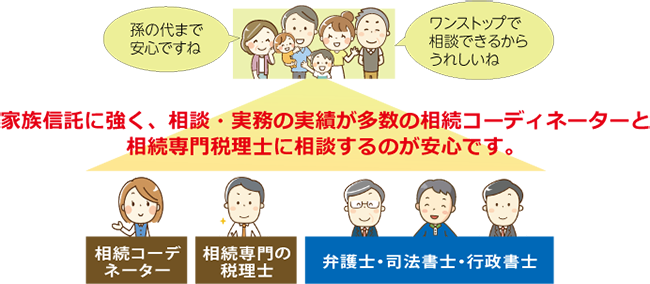

ただし、家族信託は、家族間の大きな金額の資産の移転がありますから、税務対策は万全にしておく必要があります。家族信託に強い税理士にアドバイスを受けてください。

相続対策の継続に家族信託を活用する場合には、家族信託に強く、相談・実務の実績が多数の相続コーディネーターと相続専門税理士に相談するのが安心です。

「家族信託は誰に相談するのが一番よいか分からない」

「難しい家族信託のことをもっと詳しく知りたい」

上記の税務対策も含めた家族信託のご相談は、

家族信託に強い専門家がいる「家族信託専門相談室」へ!

⇓ ⇓ ⇓