高齢になってから新しい環境で暮らすことは、とても勇気のいることでしょう。

施設に入居する前に考えることは、ご自分の終活の最終段階の検討にもつながっています。

ご家族のご心配やご自宅のこと、さらに入居後の財産管理の方法をきちんと考えておきたいものです。

ここでは、普段考えない入居後の税務の事も含めて、施設入居前に考えておきたいことの概要をお伝えしています。

ご自分の事例にあてはめながらご自身の課題を考えてみましょう。

介護施設に転居される方にとって、住み慣れたご自宅をどうするかが一番のお悩みになるようです。施設入居後のご自宅について何かお考えですか?

よくある事例ごとに解説いたします。

①売却する予定の場合

施設入居後に自宅に住む方がいなくなる場合、施設入居費や、老後の生活資金に充てるためにご自宅を売却する場合に課題があります。

ご自宅を売却する場合には、売却後の所得税(譲渡所得)を考えて、できる限り手元に残る金額を増やす対策をしておかなくてはなりません。

マイホーム売却の場合には、所得税の3000万円の特別控除が使えます。

この特例を使うと

譲渡益⇒ 売却代金-(取得価格+売却費用)=課税される譲渡益 から

さらに3000万円を控除できます。

譲渡益⇒ 売却代金-(取得価格+売却費用)-3000万円特別控除=課税される譲渡益 となります。

特例を受けるために施設入居前に準備しておきたい事

(1)税金を減らせる資料を探しておく

譲渡益の計算をするための資料(土地の購入・自宅の建築・リフォーム等)を探して少しでも経費を多く計上できるように準備しておく

(2)3年以内の売却

マイホームの特別控除は、住まなくなってから3年以内に使わないと適用できなくなってしまいます。3年以内に売却できるようにしましょう。

(3)家族信託の活用

売却前に、万一認知症やその他の病気等で、判断能力が低下してしまうと、自宅を売却することができなくなってしまいます。万一に備えて、家族信託を活用する等の方法で、確実に売却が行われるように準備しておきましょう。

家族が代わりに売却できる「家族信託」の事例は➡ こちら

②配偶者がまだ一人で住んでいる場合

元気なうちはご自宅で暮らして、ご自宅での暮らしが大変になってから施設に入る場合に、ご夫婦のどちらかが先に施設に入居されることはよくあることです。

夫婦二人とも施設に入居した後でご自宅を売却する場合もあると思います。

このような場合に検討しておくべきことがあります。

(1)配偶者に贈与することも検討

マイホーム売却の特例は、マイホームの所有者が住んでいる家を住まなくなってから3年以内に売却する場合に使える特例です。

従って、夫名義の自宅で夫が先に施設に入居して、3年が過ぎてから妻が施設に入って自宅を売却したような場合には、この特例は使えなくなります。

そのような心配があるときには、婚姻期間20年以上の贈与税の配偶者の2000万円の特例を検討しましょう。

マイホームの所有者を配偶者に贈与して変えてしまえば、夫が施設に入居してから何年経とうとマイホーム売却の特例を使うことができます。

一定の条件を満たす夫婦間の贈与には贈与税はかかりません。

夫婦間で自宅を贈与したい場合の特例については➡ こちら

(2)配偶者が先に亡くなってしまった場合

施設に先行して入居している配偶者が先に亡くなってしまった場合に備えて、次のような検討が必要になります。

・配偶者がご自宅に住み続けられるように、家族信託か遺言で、配偶者がご自宅に住み続けられるように手当しておくことが必要です。

家族信託の基礎は➡ こちら

・配偶者が財産を相続した場合には、小規模宅地の特例や配偶者の税額軽減の税制上の特例を使うことができます。そのためにもご自宅がスムーズに配偶者に相続されることが必要です。事前準備として家族信託や遺言を有効活用しましょう。

小規模宅地の特例を解説した記事は➡ こちら

配偶者の税額軽減を解説した記事は➡ こちら

(3)遺された配偶者のために家族信託を

施設に暮らしている配偶者はもちろん、ご自宅に残っている配偶者のためにも、預金や不動産の管理を、成年後見制度のように家庭裁判所の手を借りずに家族が行える家族信託は検討して準備しておくことが大切です。

家族信託を契約しておくことによって、老後の生活資金の管理の負担を減らせるだけでなく、財産を詐欺等の被害から守ることもできます。また、家族信託は遺言と同じ役割を持たせることができるので便利です。

③子どもが住んでいる場合

両親が施設に入居した後に、親の名義のご自宅に子どもが住んでいることは普通にあります。このような場合にも準備しておくべきことがあります。

このような場合に準備しておくべきこと

親が施設に入居してから3年を経過した後に、一緒に住んでいた子どもが自宅を売却をしなければならない可能性があるなら、相続時精算課税制度を使ってご自宅を住んでいる子どもの名前にしておくことも検討が必要です。

住んでいる子どもの名義になっていれば、マイホーム売却の3000万円特例を使うことも可能になります。

相続時精算課税制度を解説した記事は➡ こちら

(2)住んでいる子どもが相続で困らないために

親の相続が発生して、親と同居していた子どもが、他の兄弟から相続財産を請求されて、自宅を売却せざるを得ない事態になることも珍しくありません。

そのような事態にならないためにも、相続対策を行って、家族信託や遺言の準備をしておく必要があります。

(3)住んでいる子どもの相続税対策のために

親の相続が発生した場合に、親の居住用財産に住んでいる子どもは、小規模宅地の特例という相続税の優遇措置を受けることができます。この特例を受けるためには、遺産が分割されている必要があります。

相続争いが起きて遺産分割ができない場合には特例を使うことができません。家族信託や遺言でスムーズに相続ができるように準備しておく必要があります。

小規模宅地の特例を解説した記事は➡ こちら

④自宅を貸し出して老後の費用に充てる

ご自分が住んでいた住宅を施設入居後に、賃貸住宅として貸し出して、老後の資金に充てるお考えの方もいらっしゃると思います。

この場合にも、賃貸住宅の管理と相続対策さらに相続税対策に、家族信託が有効になります。貸し出す前に検討が必要になります。

施設へ転居すれば、住み慣れた街を離れて、便利に使っていた銀行からも離れてしまうことがあります。

利便性だけではなく、認知症等で判断能力が落ちてくるのも心配です。老後の大切な資金を守るためにも財産管理の基礎は押さえておきたいものです。

①元気なうちは自分で管理

施設に入居すると、ご自宅で暮らしていた時と比べて、金融機関に出向いたりするのが不便になることもあります。

また、ペイオフ対策等でいくつもの金融機関に預金を分散管理している場合には管理がさらに煩雑になります。

施設に入居する前に、ご自分の財産の一覧表(財産目録)を作成しておいて、万一の場合にご遺族が財産の明細がわかるようにしておくのと同時に、ご自分の財産を少しずつ整理していくことも大切です。

金融資産(現金・預金・有価証券)は、ご自分(あるいはご夫婦)が施設で過ごすのに必要な老後の生活資金(施設費・医療費・介護費等)と次の世代に承継していく資産に大きく分けて管理することがポイントです。

老後の生活資金はなるべく換金しやすい(現金に簡単に変わる)形にしておくことが必要です。

認知症等で判断能力が落ちてきた場合に、例えば定期預金を解約するために家庭裁判所の成年後見制度を使わないと、生活資金が引き出せなくなるような事態にならないようにしましょう。

生活資金は、判断能力がはっきりしているうちに、家族信託契約を締結して、移しておく、あるいは随時移していけるように手当しておくとよいでしょう。

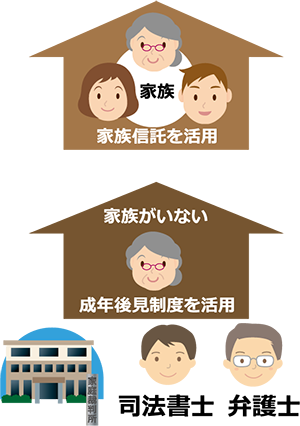

②不安になったら家族信託の活用が原則

ご自分でお金の管理に不安を持つようになったら、家族信託の適用が可能かどうかを検討するのが第一です。

家族信託契約をするには、ご自身が意思表示ができることはもちろん必要ですが、財産を預かってくれる家族の存在が不可欠です。

財産を預かってくれる家族がいない場合には、家庭裁判所の管理下の成年後見制度に頼らざるを得なくなります。

③家族信託ができなければ家庭裁判所の成年後見制度を活用

すでに認知症等でご自分の意思表示ができなくなってしまった場合には、家族信託を使うことはできないので、家庭裁判所に申立て成年後見人から財産を管理してもらうことになります。

施設に入居後も今までと同じように家族や親族が訪ねてきてくれるのはうれしいことでしょう。

でも、親族同士必ずしも仲が良いとは限らないですよね・・・終の棲家に“争族”の話は持ち込んでほしくないし、それが自分の財産を巡るお話では穏やかに暮らせないですよね・・・

相続対策は施設入居前に終わらせておきたいものです。

次のステップをお悩み解決ステップを参考に検討してみてください。

お悩み解決ステップは➡ こちら

①現状と財産の分け方をよく知る

②遺産分割案を検討する

③相続争い防止対策の実施

大切に守ってきた財産は、なるべく相続税で減らすことなく次の世代に継承していきたいと誰もが考えるでしょう。相続税の対策も相続対策と同時に検討して、不安なく施設に入居したいものですね。

次のステップをお悩み解決ステップを参考に検討してみてください。

お悩み解決ステップは➡ こちら

①現状をよく知る

②評価額を下げる

③遺産分割案を検討する

④二次相続対策の検討

⑤相続争い防止対策の実施

⑥生前贈与を行う

⑦節税対策の継続

介護施設への入居は、住み慣れた生活環境から離れるだけではなく、人生の一つの節目となる出来事です。その日のための準備は終活の仕上げの準備とも言えます。遺された人生を穏やかに安心して暮らすためにも、憂いのないように準備をしておきたいものです。

準備をする中で、相続対策や認知症対策として家族信託を活用する場合は、家族信託の課税関係を検討することも重要なポイントです。

施設入居前には、相続相談を数多く経験している相続コーディネーターや相続専門税理士の意見を聞きながら、十分な準備を整えることをお勧めします。

「家族信託は誰に相談するのが一番よいか分からない」

「難しい家族信託のことをもっと詳しく知りたい」

ご相談は、家族信託に強い専門家がいる「家族信託専門相談室」へ!

⇓ ⇓ ⇓