1.相続税計算の仕組み

相続税の節税は、相続税の全体の仕組みの中から考えていくのが一番わかりやすいです。

まずは、亡くなった方の財産に相続税がかかるかどうかが、どのように計算されるかを見ていきましょう。

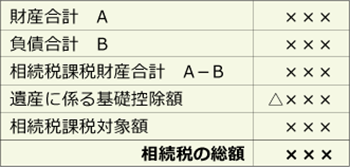

相続税の総額が計算される仕組み

被相続人(亡くなった方)の現金、預金、株式、不動産、生命保などの等のプラスの課税対象の財産から、借入金、未払金、葬式費用などのマイナスの財産を控除して、相続税の課税対象財産額を計算します。

相続税の課税対象財産から遺産に係る基礎控除額(3000万円+600万円×法定相続人の数)を差し引くと、相続税の課税対象となる金額が計算されてきます。

ここで、課税対象財産額が基礎控除額を超えなければ、相続税はかからないことになります。

あとはこの相続税の課税対象金額を誰がどんな遺産を相続するかに関係なく、法定相続人が法定相続分で遺産を取得したと考えて、それぞれの取得金額にそれぞれの税率をかけて、各人の税金を合計した金額が相続税の総額、すなわち、お亡くなりになった方の財産にかかる相続税の総額ということになります。

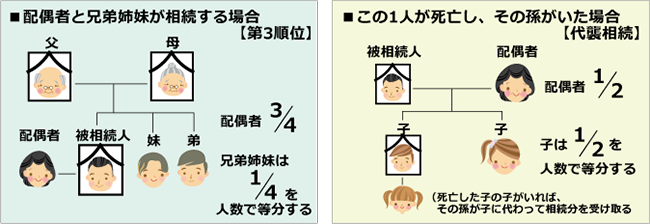

【例】 遺産額1億円 法定相続人が配偶者と子ども2人の場合の法定相続分

配偶者 1/2 5,000万円 →税率:20% 控除額:200万円 800万円

子ども① 1/4 2,500万円 →税率:15% 控除額:50万円 325万円

子ども② 1/4 2,500万円 →税率:15% 控除額:50万円 325万円

相続税の総額 800万円+325万円+325万円=1,450万円

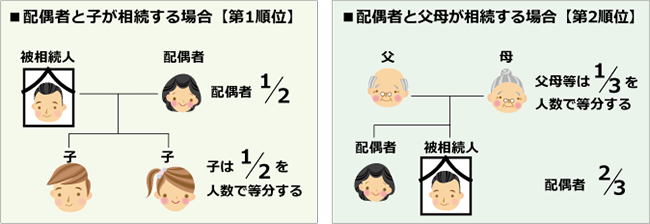

■法定相続人と法定相続分

実際に誰がいくらの相続税を納付するかは、この相続税の総額を、各自が実際に取得した財産の価格を按分して計算した金額から各自の税額控除(配偶者の税額軽減、障害者控除など)を差し引いて計算されます。

この相続税の計算の仕組みの中から、各自に合った相続税を減らす節税策を考えていくのです。

【例】 配偶者が6,000万円、子ども①が3,000万円、子ども②が1,000万円の財産を取得した場合

1億円を100%として各相続人の財産の取得価格の割合を上記の相続税額に掛けます。

配偶者の取得割合 :60% →1,450万円×60%=870万円(配偶者の税額軽減0円)

子ども①の取得割合:30% →1,450万円×30%=435万円

子ども②の取得割合:10% →1,450万円×10%=145万円

2.財産合計を減らす方法

持っている財産に対して相続税が全体でいくらかかるか分かったところで、相続税を減らす方法を考えていきましょう。

財産合計を減らせば、相続税の課税財産は減りますから、相続税を減らすことができます。

財産合計を減らすには、大きく分けて次の3つの方法があります。

1.生前に使う

当たり前のことですが、自分で財産を消費してしまえば財産は減ります。

注意点は、お金を財産として形が残るもの(例、土地を買う)に使っても(例、土地を買う)相続財産として残って今いますることになります。また、他人に贈与すると贈与税の対象になります。

2.生前に贈与する

相続まで待たずに生前に贈与してしまえば相続時の課税財産は少なくなりますが、。

注意点は次の二つです。、

①相続開始前3年以内の贈与

相続により財産をもらった人が、相続開始前の3年間に被相続人から生前贈与を受けていた場合には、贈与税の非課税の範囲(年110万円)以内の金額でも、その贈与によりもらった金額は亡くなった方の相続税の申告書に財産が残っていたものとして(贈与がなかったものとして)相続財産に足して計算する決まりになっています。

※相続開始前3年以内の贈与であっても相続財産に加算されないものもあります。

詳しくはこちら➡ 「特別受益があった場合の未分割の申告について」

また、②相続時精算課税制度を使った贈与

相続時精算課税制度を適用した贈与については、期間に関係なくその全額が相続財産に足されて計算しなおされることになります。

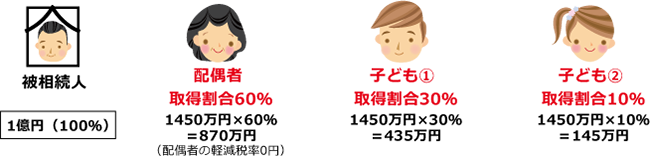

3.財産を入れ替える

相続税の財産をどのように金額で評価するか・・・相続税申告書にどのような金額で載せる乗せるのかは、相続税の財産評価の決まり(相続税評価)によることになっています。

ご自分の持っている財産を節税もかねて入れ替えることによって、財産合計を減らすことができます。

入れ替え例

預金5000万円を使って建物(評価額3000万円)を購入した場合

※預金は亡くなった日の残高で評価されますが、預金のまま相続せずに同じ金額の建物を購入して(財産を入れ替える)相続を迎えると、建物は相続税評価額=固定資産税評価額で相続税の申告書に載ることになるので財産額が安くなります。

さらに詳しく解説した記事はこちら➡ 「不動産が相続税の節税になる理由」

3.負債を増やす方法

負債(借金)を増やせば、財産-負債=課税財産ですから課税財産は減らせます。

リスクは背負うことになりますが一つの選択肢ではあります。

勘違いされる方が多いので確認のために書いておきますが、いくら借金を増やしても同額の財産が増えたのでは節税にはならないので注意が必要です。

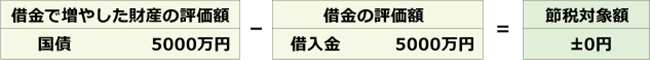

例1

借入金5000万円で国債を買って、相続税申告書に載る負債(借金)が5000万円増えたとしても、同じく相続税申告書に載る国債の相続税評価額が5000万円であれば、資産-負債の計算で±0円となって、節税効果はありません。

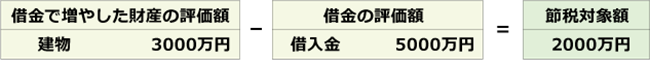

例2

借入金5000万円で建物を建築したとすると、相続税申告書に載る建物の金額は購入価格の5000万円ではなく、建物の相続税評価額が3000万円になるので、相続税申告書に載る負債(借金)が5000万円となれば、この物件に関しては。資産-負債の計算で△2000万円となって、元々持っている他の財産からこの2000万円が控除できることになり節税効果が見込めます。

4.遺産に係る基礎控除額を増やす方法

遺産に係る基礎控除額を増やすには法定相続人を増やす必要があります。

これには相続税法上、人数に規制がかかっています。実子がいる場合には一人、いない場合には二人までの控除の対象としては認められます。

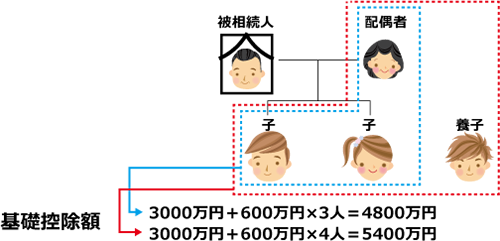

①夫婦間に実子が2人いる場合に養子縁組で1人追加して父が死んだ場合、基礎控除額が

3,000万円+600万円×3人=4,800万円

⇒3,000万円+600万円×4人=5,400万円になる

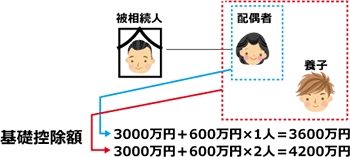

②夫婦間に実子が2人いる場合に養子縁組で1人追加して父が死んだ場合、基礎控除額が

3,000万円+600万円×1人=3,600万円

⇒3,000万円+600万円×2人=4,200万円になる

この方法には、実際の養子縁組が必要となり、養子には民法上の権利が発生しますので、。単に節税目的の養子縁組は、相続に関するリスクは増える可能性があるので慎重に行う必要があります。

5.まとめ

節税の仕組みとそれぞれの対策の概要を解説しましたが、実行には、相続専門税理士と相続コーディネーターによるアドバイスを受けて、方法に誤りのないように、手続きに間違いのないように、そして、節税に偏りすぎない計画を立てることが不可欠です。

そして、計画したことが確実に実行されるには、家族信託の仕組みを取り入れることも大切です。

相続無料相談を活用してご自分に合った節税対策をみつけてください。

「家族信託は誰に相談するのが一番よいか分からない」

「難しい家族信託のことをもっと詳しく知りたい」

上記の税務対策も含めた家族信託のご相談は、

家族信託に強い専門家がいる「家族信託専門相談室」へ!

⇓ ⇓ ⇓