路線価方式と倍率方式

土地の相続税評価を求める場合路線価方式と倍率方式の2つの方法があります。どちらの評価方法を採用するかはその評価対象となる土地の所在地域ごとに定められています。路線価が定められている地域は路線価方式、それ以外の地域は倍率方式により評価します。

路線価方式による土地の相続税評価方法

路線価方式は次の算式により土地の評価額を算出します。

・路線価とは、路線(道路)に面する標準的な宅地の1㎡当たりの価額のことです。国税庁ホームページで確認できます。

・補正率とは、画一的に定められた路線価をその土地の形状などに合うように定められた率のことです。評価する土地の間口距離や奥行距離、土地の形、がけ地などの特殊事項などそれぞれ補正率が定められています。補正率一覧表はこちら。

・地積とは、評価対象となる土地の面積のことです。登記簿謄本(全部事項証明書)や固定資産税課税明細(納税通知書)などから確認できます。

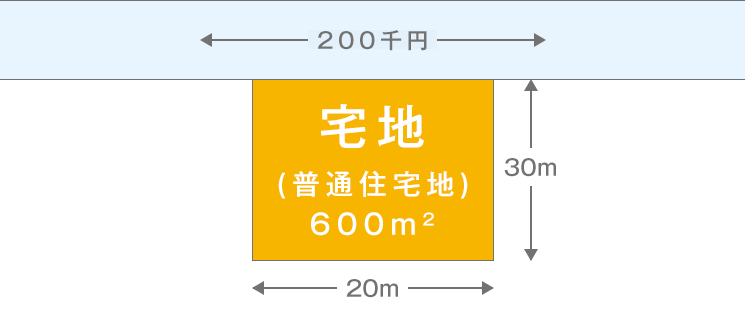

それでは路線価方式で具体的に計算してみましょう。

【評価対象となる土地の前提】

- 路線価200千円

- 奥行距離30m

- 間口距離20m

- 地積600㎡

- 普通住宅地に所在する宅地

(計算式)

評価額 = 路線価 × 補正率 × 地積

= 200千円 × 0.95 × 600㎡

= 114,000千円

- 奥行価格補正率…土地の奥行距離による調整(最大1.0~最小0.8)

- 間口狭小補正率…土地の間口距離による調整(最大0~最小0.8)

- 奥行長大補正率…奥行距離が間口距離の何倍かによる調整(最大0~最小0.9)

- 不整形地補正率…陰地が想定整形地に占める割合による調整(最大0~最小0.6)

- 側方路線影響加算率、二法路線影響加算率…2つ以上の道路に面している場合の調整(最大10~最小0.01。路線価がこれらの率の分加算されることで土地の価額が増加します。)

倍率方式による土地の相続税評価方法

倍率方式は次の算式により土地の評価額を算出します。

(算式)

評価額 = 固定資産税評価額 × 一定の倍率

・固定資産税評価額とは、各市区町村が固定資産税算出の基準とするために土地ごとに定めている評価額です。固定資産税課税明細(納税通知書)や評価証明書などにより確認できます。固定資産税課税明細(納税通知書)には固定資産税評価額のほかに固定資産税課税標準額という数字も記載されていますので、間違えずに、固定資産税評価額を用いてください。管轄は税務署ではなくその土地が所在している各市区町村です。

・一定の倍率とは、評価対象の土地が所在する場所と地目別に定められており、国税庁ホームページで確認することができます。

倍率方式では路線価方式で用いたような土地ごとの補正率や地積は使用しません。

どちらの方法も算式自体は単純ですから、算定の基礎となる資料がそろえば計算することが可能です。ただし、土地の形状や権利関係が複雑な場合や、2筆以上の土地にまたがって建物が建築されている場合など様々な条件により複雑な計算になる場合もありますので、あくまでも概算として考え、相続税や贈与税の申告に必要な評価は税理士などの専門家に依頼すべきでしょう。