亡くなった人に一定以上の財産があると、その財産を受け取った人は「相続税申告」という手続きをすることになります。相続税申告には、亡くなった人にどんな財産があるか、誰がいくらの相続税を支払うのか、特例や制度は利用するかなど、様々なことを検討の上記入しなければなりません。

過去に相続の手続きをした経験のない人が自分で相続税申告書を作成するとなると、資料集めや税法の勉強に時間がかかり、計算を間違えたり相続税の申告期限に間に合わない可能性もあります。しかし、税理士に申告書の作成を依頼すると、遺産額によっては20万円から100万円以上の報酬を支払うことになることもあるため、すべての人が税理士に依頼しているとは限りません。

この記事では、相続税申告を自分でする場合と税理士に依頼する場合の違いを、具体例を挙げながらご説明します。また、税理士に依頼する場合のメリット・デメリットもご説明しますので、どちらで進めるかをご検討ください。

作成日:2022年1月26日

目次

相続税申告と確定申告の違いとは?

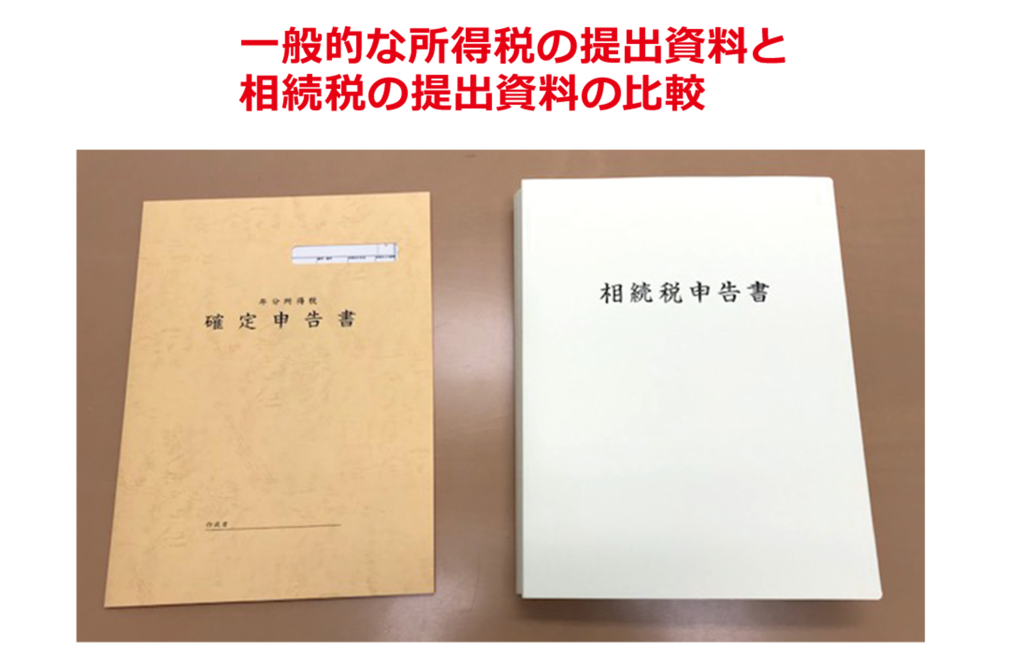

「申告」と聞くと、1年間の所得を税務署に申告する所得税の確定申告のことを想像する方も多いと思います。しかし、相続においての「申告」とは亡くなった人の財産がどのくらいあって、相続税がいくらかかるかという遺産相続の申告のことをいいます。

所得税の確定申告であれば、毎年3月15日までに前年の課税される所得を計算し、所得税を納めることになります。ですから、所得税の計算をするのは、前年1年間分の所得のみで良いのです。それも亡くなった人の所得税の確定申告で無ければ、自分の所得の事ですから、専門知識は無くも自分で一年間にしてきたことの資料を集めて計算するわけですから記憶もありますし、調べることもわかってくるものです。

それに対し、相続税は亡くなった人の財産をしらべて、最低で過去三年分の預金の動きを調べる等を行う、自分でやってきたことではない申告になるのです。いわば人の一生分の清算を行わなければならないので大仕事になります。

必要に応じて添付する書類もあるため、1つの申告書で200ページ以上、場合によっては300ページを超えることもあります。そのため、相続税の申告には、「亡くなった人に相続が発生したことを知った日から10ヶ月以内」という長めの準備期間が設けられているのです。

また、相続税申告書を作成するためには、亡くなった人の財産を調査するだけでは足りません。相続税は「誰が、何を、どのくらい相続するか」によって相続税額が異なります。そのため、相続税申告書を作成する前に、原則として各相続人の相続する財産を決めなければならないのです。

亡くなった人に遺言書がない場合には、相続人同士で「遺産分割協議」という話し合いを行って相続分を決めることになります。この遺産分割協議は相続人全員が話し合いの内容に合意しなければ成立しないため、場合によっては相続争いへと発展する可能性があります。相続争いが発生すると、相続税申告書はほとんどの特例が使えない仮の申告書を作成することしかできませんので、早い段階で相続の専門家に相談するなど、対策をとっておくことが重要です。

さらに、申告のために相続税の計算をする際、相続税を抑える様々な特例も考慮する必要があります。例えば、「小規模宅地等の特例」を適用すると、亡くなった人が持っていた特定の土地の相続税評価額を最大80%減額することができます。このように、直接相続税額に影響する特例はたくさんあり、適用する場合には所定の用紙に適用方法や金額の計算などを記入し、必要資料を添付する必要があります。

このように、相続税申告書には所得税の確定申告にはない様々な工程や記入事項があり、相続と相続税の知識がない方だけで作成を進めることが難しい書類なのです。

実際に、相続税申告書を自分で作成する場合と、税理士に依頼して作成するのでは、どれほどの違いが出るのでしょうか?具体的な例を挙げてご説明していきます。

【相続税申告の実例①】自分で作成するAさん

もうすぐ60歳になるAさんは、80歳を超える父と母と一緒に暮らしており、1人では生活が難しくなった父と母の介護を懸命に行っています。また、週末には近くに住むAさんの姉が、介護の手伝いをしてくれています。そんな中、父が急病で倒れ亡くなってしまいました。

残されたAさん家族は、父の葬式の準備や遺品整理などで忙しくなりましたが、「父には大した財産もないし、相続人も少ないので相続税申告は自分たちだけでできるだろう。」と専門家に頼らずに相続手続きを進めることにしました。

初めに、Aさんは遺品整理とともに、父に「遺言書」がないかを探すことにしました。しかし、どこを探しても遺言書は見つかりません。父は急に亡くなってしまったため、遺言書などの対策は全く取っていなかったのです。そのため、Aさん家族は「遺産分割協議」という話し合いをして、父の財産について「誰が、何を、どのくらい相続するか」を決めることになります。

この遺産分割協議を行うために、Aさんは父の法定相続人と相続財産の調査をすることにしました。

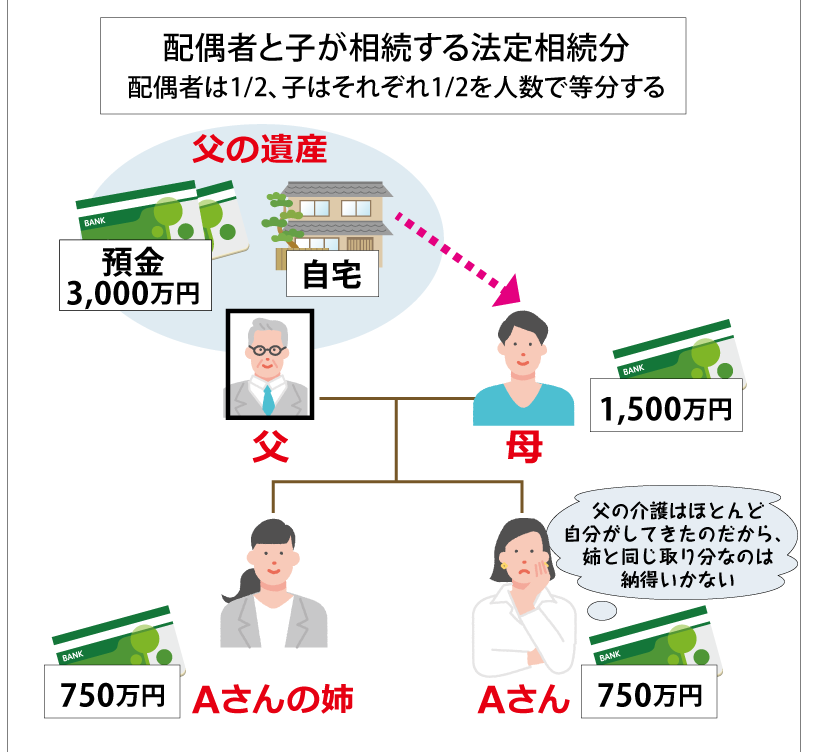

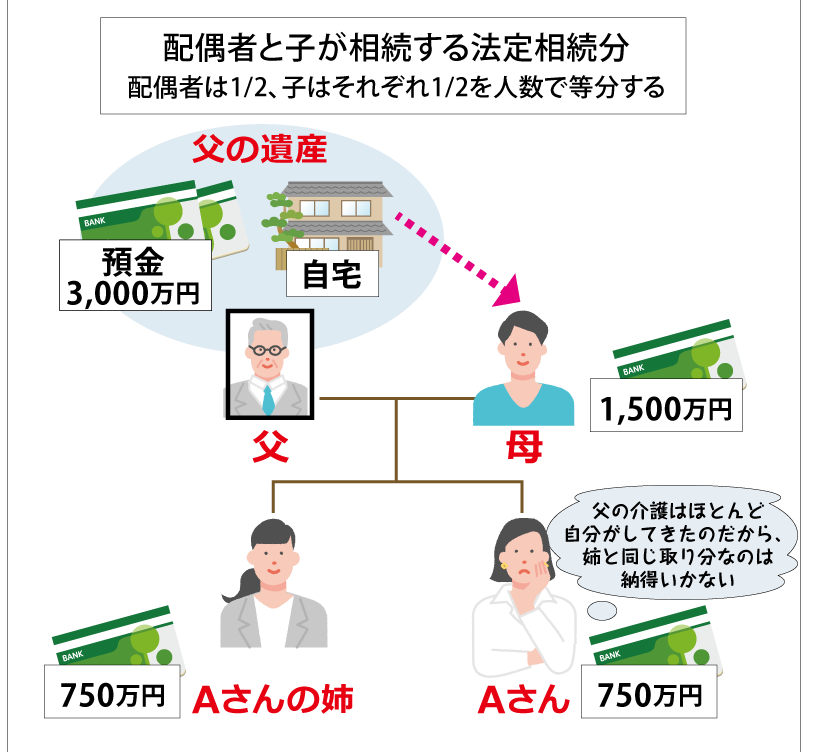

法定相続人の調査は、父の出生から死亡までの連続した戸籍謄本を集めて行います。戸籍謄本とは、その戸籍にいる人の結婚や離婚などの身分関係について記載されている公文書のことです。転籍が多いと、その分取得する戸籍謄本の数が多くなります。父の戸籍謄本から、法定相続人は母と姉、Aさんの3人であることが確認できました。

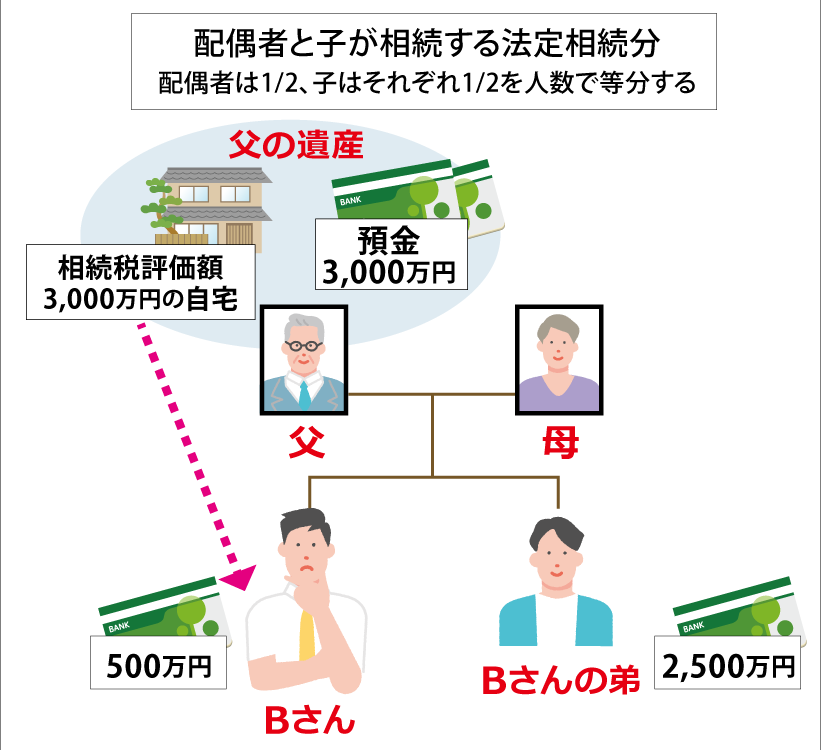

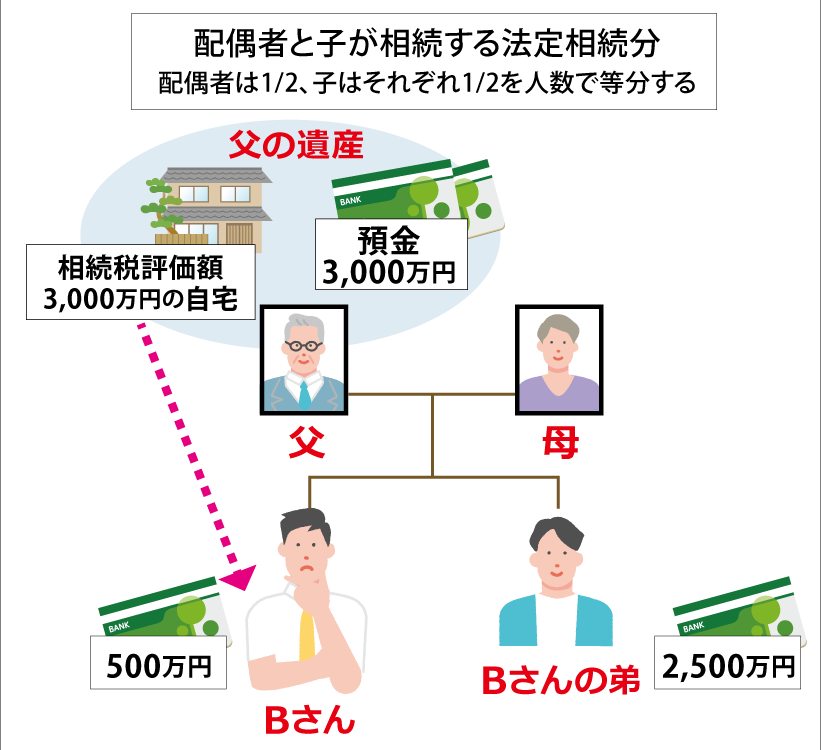

その後、Aさんは父の財産を調査し、父には相続税の評価額で3,000万円の自宅の他に、複数の口座に合計3,000万円の預金があることがわかりました。そこで、Aさんは母と姉を呼び、これらの遺産をどのように分けるかを話し合う遺産分割協議を行うことにしました。法定相続分で分けるとなると、母が遺産の2分の1、Aさんと姉が4分の1ずつとなります。

母はこれからも自宅に住み続ける予定のため、姉は「母が相続税評価額3,000万円の自宅を相続し、Aさんと自分で預金を1,500万円ずつ分けよう。」と主張しました。しかし、Aさんとしては「父の介護はほとんど自分がしてきたのだから、姉と同じ取り分なのは納得いかない。」と思っています。

ここで意見の対立が起こり、Aさんたちの遺産分割協議はなかなか成立しませんでした。その後、相続税の申告期限ギリギリになって遺産分割協議が成立しましたが、相続税申告書の書き方が分からず、申告期限までに提出することができませんでした。Aさんたちは遺産分割協議が整っていなくても申告書を提出できることを知らなかったので準備もしてこなかったのです。

相続税の申告・納税期限は10ヶ月以内

相続税の申告・納税期限は「相続の開始を知った時から10ヶ月以内」と定められています。Aさんたちは、相続税の申告期限ギリギリになって遺産分割協議が成立しましたが、相続税の計算方法や添付書類などが分からず、10ヶ月以内に申告・納税を行うことができませんでした。

相続税の申告・納税期限に遅れた場合や、申告書の内容が事実と異なる場合には、無申告加算税や延滞税、場合によってはさらに重い重加算税が課税されてしまう可能性があります。

Aさんたちは、相続争いを未然に防げなかっただけでなく、思わぬ税金を課税されてしまったのでした。

【相続税申告の実例②】税理士に頼むBさん

もうすぐ70歳になるBさんは、85歳を迎えた父と一緒に暮らしています。母は数年前に亡くなり、1人では生活の難しい父の介護をBさんが行っています。Bさんには弟がいますが、結婚して遠いところへ引っ越したため、年に1、2回ほどしか顔を合わせることができていません。そんな中、父が急病で倒れて亡くなってしまいました。

残されたBさん兄弟は、「父がどんな財産を持っていたか詳しくわからないし、相続に関しては専門家に依頼した方が良いだろう。」と、相続に詳しい税理士のいる税理士法人に相続税申告を依頼することにしました。

初めに、Bさんは遺品整理とともに、父に「遺言書」がないかを探すことにしました。しかし、どこを探しても遺言書は見つかりません。父は急に亡くなってしまったため、遺言書などの対策は全く取っていなかったのです。そのため、Bさん兄弟は「遺産分割協議」という話し合いをして、父の財産について「誰が、何を、どのくらい相続するか」を決めることになります。この遺産分割協議を行うために、Bさんは父の法定相続人と相続財産の調査をすることにしました。

父の出生から死亡までの連続した戸籍謄本を集めて法定相続人を調査したところ、法定相続人はBさんと弟の2人のみであることが確認できました。

その後、Bさんは父の財産を調査し、父には相続税評価額3,000万円の自宅の他に、複数の口座に合計3,000万円の預金があることがわかりました。そこで、Bさんは弟と一緒に相続に詳しい税理士の元へ行き、財産構成と相続人などを説明して、どのように財産を分けたら良いか、相続税がいくらかかるかを相談することにしました。

税理士「Bさんと弟の法定相続分は2分の1ずつです。Bさんが父名義の自宅に今後も住み続ける予定があるのであれば、Bさんは小規模宅地の特例が使えて相続税がほとんどかからなくて済む方法があります。法定相続分ではBさんが相続税評価額3,000万円の自宅、弟が預金3,000万円を相続する方法があります。しかし、Bさんは父の介護を行っていたこともあり、さらに自宅のみの相続では相続手続きの費用(登記料等)を支払うことができないため、双方が納得できるような取り分にした方が良いでしょう。」

Bさん兄弟は税理士のアドバイスをもとに、Bさんが自宅と預金500万円、弟が預金2,500万円を相続することにしました。兄弟だけでの話し合いでは揉める可能性がありましたが、税理士に説明してもらうことで、双方が納得できる遺産分割を実現することができました。

その後、Bさん兄弟は相続税申告書の作成も税理士に依頼して、相続税が最も安くなるパターンの相続税申告書を申告期限間までに提出することができました。さらに、Bさん兄弟は相続争いを避けた遺産分割を行うこともできました。

相続税申告を税理士に依頼するメリット・デメリット

相続税申告を自分でするAさんと、税理士に依頼したBさんの事例をご紹介いたしました。Aさんは10ヶ月の申告期限に間に合わずに、ペナルティとして思わぬ税金を支払うことになってしまいました。

自分で相続税申告を行うことは難しく、デメリットも多いということはわかりましたが、もちろん「自分で申告をしてはいけない」ということではありません。自分で申告をする場合でもメリットはあります。

メリット① 申告期限に間に合わず、ペナルティが課される可能性が低い

相続税の申告期限は「相続が発生したことを知った時から10ヶ月以内」と決められています。相続が発生すると、相続税申告を行うまでに相続財産や相続人の調査、遺産分割協議、相続税の計算などの様々な工程があります。これを10ヶ月以内に済ませるとなると、初めての相続では難しい場合もあるのです。特に、遺産分割協議では相続人全員が遺産分割の内容に合意をしなければ成立しないため、争いが起こると協議の成立までに時間がかかってしまうこともあります。

その後、遺産分割協議の内容をもとに、見本などを参考にしながら相続税申告書を作成していくとなると、申告の期限に遅れてしまう可能性があります。もし、申告期限に間に合わなかったり申告内容に漏れがあると、相続税の他に無申告加算税や重加算税などのペナルティが課されてしまい、余計な税金を支払う羽目になるのです。

相続の専門家でも時間がかかる作業もありますので、相続経験のない場合や相続人同士で揉める可能性のある場合には、早いうちに専門家に依頼しておくことをお勧めします。

メリット② 正しく申告書を作成することができる

相続税申告書は確定申告書とは異なり、その人の一生分の清算をするわけですから、膨大な情報が必要になります。その量は、申告書1つで200ページ以上、場合によっては300ページを超えることもあるのです。中には法律や特例などを理解していなければ書けないところもあり、相続経験のない人にとっては非常に難しい場合があります。

また、相続税では不動産や株式などの財産は評価を行い、その評価額をもとに計算することになります。この評価額の計算を詳しく知らなかったり、少し間違えただけでも、相続税に大きな影響を及ぼす可能性があり、自分で計算をすることによって、かえって余分な相続税を支払うことになりかねません。

申告書を正しく作成するためには、実務経験の豊富な専門家の力が必要不可欠です。

デメリット① 税理士への報酬が発生する

相続税申告を税理士に依頼する場合の唯一のデメリットが、税理士への報酬が発生することです。

相続税申告は特殊な手続きで面倒な作業も多く、専門家に依頼した場合の報酬が高額になることもあります。

ただし、相続税申告を自分で行う場合には、経験の豊富な専門家よりも時間がかかってしまうほか、相続税が専門家に依頼するより高くなってしまうことも考えられます。また、そもそも相続人の間で誰が申告書を作成するかで揉めたりと、トラブルになってしまう可能性があるのです。

亡くなった人の財産構成や相続人によっても、申告書の内容や使える特例によって必要になる作業は異なりますので、安く自分で済ませるか、お金を払って専門家に依頼するかは慎重に判断しましょう。

まとめ

今回は、相続税申告を自分でするか、税理士に依頼するかを比較してご説明いたしました。

自分で相続税申告を行うと、10ヶ月の申告期限に間に合わない恐れがあるだけでなく、相続争いを引き起こす原因になる可能性があります。また、専門家に依頼した方が相続税が安くできる可能性もあります。円満でスムーズに相続を終えるためには、早い段階で専門家に相続税申告を依頼することをお勧めします。

ソレイユ相続相談室では、相続税申告安心パックの他、相続手続きや遺言・信託など様々な安心パックをご用意しております。お客様1人ひとりに親身に寄り添い、相続に関するお悩みを解決するアドバイスを行ってまいります。相続のお悩みや不安がある方は、ぜひ一度ご相談ください。

相続税申告安心パックについては、こちらで説明しています。