子どもが生まれるときや、転職により引っ越しが必要になったときなど、マイホームを購入するタイミングは人それぞれです。しかし、「家は人生で最大の買い物」と言われていますから、すぐに購入へ踏み切ることはなかなかできません。特に、住宅の購入で問題となるのが資金面です。「住宅ローンを組んだとしても、余裕を持って返済していけるか不安」と、購入を先送りにしてしまう方も多いようです。そこで、若い世代の住宅購入を促す目的で、親や祖父母からの資金援助を受ける際の贈与税が非課税となる「住宅取得等資金の贈与税の特例」が誕生しました。

うまく活用することで、贈与税だけでなく相続税の節税にもつながりますので、あらかじめ知識を身につけておきましょう。

条件によって非課税額が変わる

「住宅取得等資金の贈与税の特例」とは、父母や祖父母から資金の贈与を受けて、住宅の新築や取得、増改築などを行なった場合に贈与税が一定額まで非課税となる制度です。注文住宅や建売住宅の取得だけでなく、もともと持っている住宅の増築や改築にも利用できます。

しかし、この制度には期間があり、2015年(平成27年)12月31日から2021年(令和3年)12月31日までに住宅の新築等を契約した場合のみ対象となります。2021年(令和3年)12月31日を過ぎてから契約した新築等の資金贈与に関しては、非課税となりませんのでご注意ください。

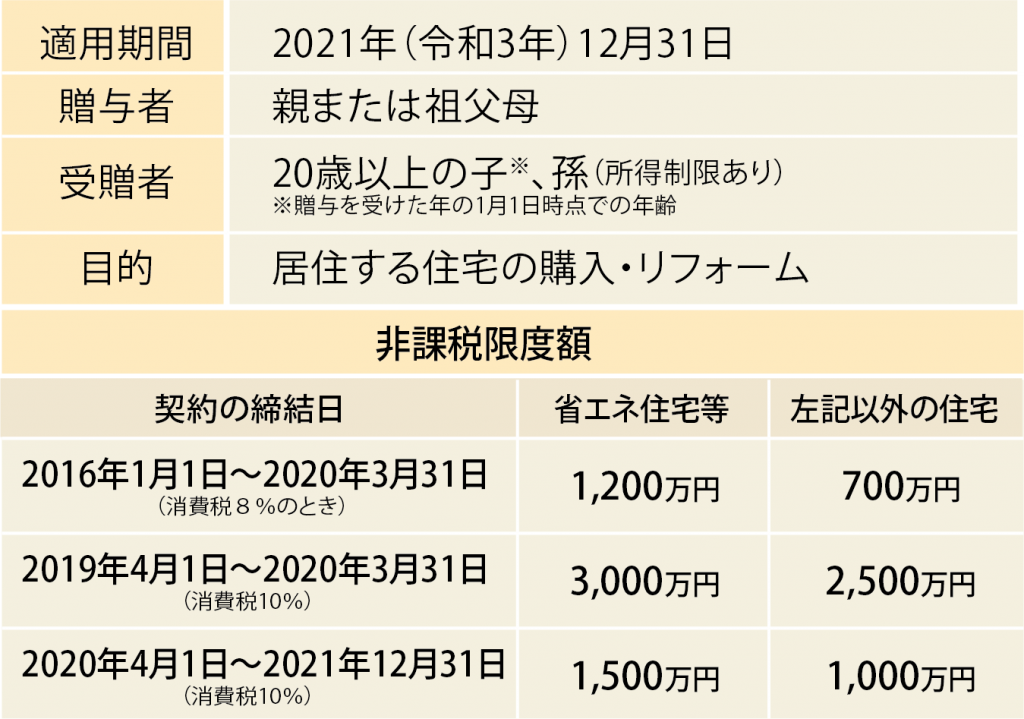

また、非課税となる限度額は、契約日や住宅の種類によって異なります。

●住宅取得等資金の贈与税の特例

2020年(令和2年)4月1日〜2021年(令和3年)12月31日までの間に省エネ等住宅を取得する場合は、最大1,500万円もの額が非課税となります。仮に、3,500万円の住宅購入資金をもらったとすると、贈与額3,500万円から1,500万円を差し引いた2,000万円にのみ贈与税がかかることになります。

なお、「省エネ等住宅」とは断熱性や耐震性に優れた住宅のことで、細かい基準を満たしている必要があります。つまり、性能の高い住宅ほど、非課税額が増える仕組みになっているのです。

特例を受けるための要件

住宅取得等資金の贈与の特例を受けるためには①贈与を受ける人、②特例の対象となる住宅がそれぞれの要件を満たしている必要があります。

・贈与を受ける人の要件

贈与を受ける人が贈与をする人の直系卑属(子どもや孫)であり、贈与を受けた年の1月1日時点で20歳以上である必要があります。

また、贈与を受けた翌年の3月15日までに、贈与された資金の全額を新築等に使い、その住宅に居住しなければなりません。

遅くても、贈与を受けた翌年の12月31日までにその住宅に住み始めていないと、特例が使えなくなってしまいますのでご注意ください。

・特例の対象となる住宅の要件

新築等により取得した住宅の床面積が40㎡以上240㎡以下であり、その床面積の半分以上が贈与を受けた人の居住用でなければなりません。

また、中古住宅の場合は、その住宅が建った日から20年以内(耐火建築物の場合は25年以内)に取得していることが条件となります。

このほかにも細かい要件がありますので、特例を使用する際はあらかじめ確認しておきましょう。

住宅取得等資金の贈与を活用した節税対策を

住宅取得等資金の贈与は、贈与税をかけずに最大1,500万円という大きな額の贈与ができる制度です。それだけでなく、この制度を利用して自分の財産を次世代に移しておくことで、生前に相続財産を減らし、相続税の節税対策にもつながるのです。うまく活用することで相続税をゼロにすることもできます。さらに、この特例を利用した贈与は、亡くなる前3年以内の贈与が相続税の対象となる「生前贈与加算」の対象とならないこともメリットです。

住宅の購入には、思った以上に時間とお金がかかります。この特例は2021年(令和3年)12月31日で終了してしまいますので、できるだけ早いタイミングで購入に踏み切るために、あらかじめ必要になる費用と贈与額を見合わせておきましょう。

あなたやあなたのご家族に合った節税対策をするためには、いろいろな観点から正確なシミュレーションが必要です。まずは、ソレイユ相続相談室の「無料相談」をご利用になることをお勧めします。