作成日/2021年10月5日

不動産を生前に贈与しておくことには、相続税の節税以外にも様々なメリットがあります。

今回の記事は、生前贈与で活用される贈与制度を2つご紹介し、不動産を生前贈与するメリット・デメリットについてご説明いたします。

1.生前贈与の2つの方法

生前贈与には「暦年贈与」と「相続時精算課税」の2つの方法があります。

一般的に利用されているのは暦年贈与ですが、要件を満たしている場合は相続時精算課税の方が適しているケースもあります。

どちらの方法が自分に合っているか、2つの方法を比べながら確認していきましょう。

<暦年課税>

暦年課税とは、毎年1月1日から12月31日までの1年間につき110万円までの贈与には贈与税がかからない贈与方法です。

1年間で110万円のボーダーラインを越えなければ、何回贈与をしても贈与税はかかりませんが、110万円を超えた部分に関しては贈与額に応じた贈与税が課税されます。

この贈与税がかからないボーダーラインのことを「基礎控除額」といいます。

贈与税は贈与額が大きくなるほど税率が高くなる累進課税制度ですが、

①20歳以上の子・孫への贈与と、②それ以外の人への贈与で税率が異なります。

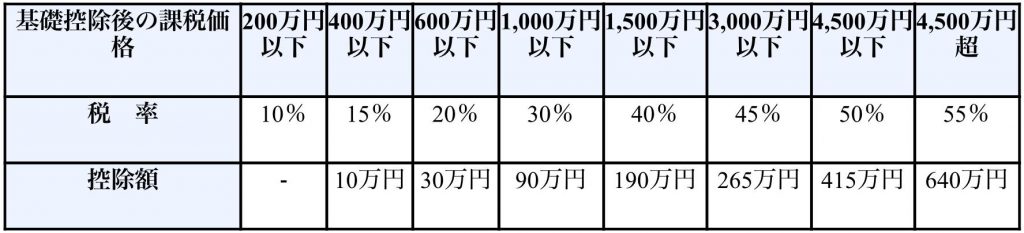

贈与税率の速算表は以下のとおりです。

①20歳以上の子・孫への贈与

以下の速算表は、父母や祖父母から、その年の1月1日において20歳以上の子や孫に対して贈与された財産にかかる贈与税の計算に使用します。

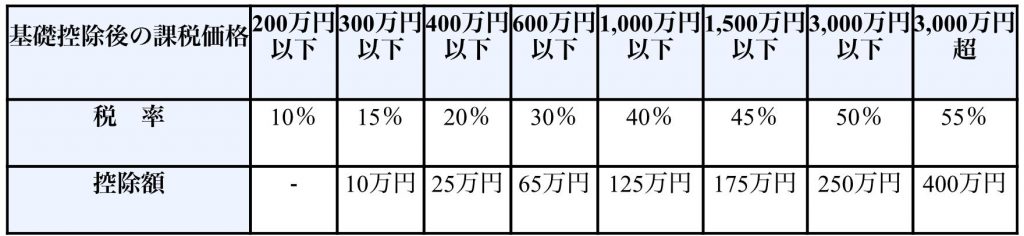

②①以外の人への贈与

20歳以上の子・孫以外の人が贈与を受ける場合は、以下の速算表を用いて贈与税を計算します。

例えば、50歳のAさんが今年22歳になる子Bさんに1,000万円の贈与をしたとします。

贈与を受ける人は20歳以上の子ですので、この場合は上記の①に該当します。

基礎控除後の課税対象額は、1,000万円−基礎控除額110万円=890万円です。

速算表を見ると、890万円は1,000万円以下に該当しますので、税率30%(控除額90万円)が適用されます。

したがって、Bさんが支払う贈与税額は、890万円×30%−90万円=177万円となります。

暦年課税は、計画的にコツコツと行うことで大幅な節税を実現することができます。

例えば、Aさんは3人の子に10年間、110万円ずつの贈与を行なったとすると、3人×110万円×10年=3,300万円もの財産を生前に贈与することができます。

相続税の対象となる財産を3,300万円も減らしておくことができますので、相続税の大幅な節税につながるのです。

ただし、贈与した人が亡くなる前3年以内の贈与は相続財産に加算され、相続税の課税対象となってしまう場合があります。

亡くなる直前に急いで贈与をしたとしても、贈与した後3年以内に亡くなってしまうと相続税がかかる可能性がありますので、生前贈与は早いうちから計画的に行いましょう。

<相続時精算課税>

相続時精算課税とは、60歳以上の父母や祖父母から20歳以上の子や孫に対しての贈与が2,500万円まで非課税になる制度です。

贈与財産の種類や金額、贈与回数に制限はありません。

例えば、1回目は1,200万円の現金、2回目は800万円の建物、3回目は500万円の株式を贈与した場合でも、2,500万円を超えていませんので贈与税はかからないのです。

なお、2,500万円を超えた部分に対しては、一律20%の贈与税がかかります。

ただし、相続時精算課税は暦年贈与とは異なり、計画的な節税には向いていません。

相続時精算課税では、贈与者が亡くなったときに贈与された財産の総額が贈与者の相続財産に加算され、贈与の総額と遺産を合計した額をもとに相続税が計算されます。

そのため、贈与税はかからなくても、「相続税」がかかってしまう可能性があるのです。

なお、相続財産に加え直す金額は「贈与時の価額」です。

贈与時に1,000万円だった土地が、相続発生時に1,400万円まで上がっていたとしても、贈与時の価額1,000万円が相続財産に加算されますので、値上がりの見込める財産であれば大幅な節税ができる可能性があります。

相続時精算課税の利用は、事前に納税地を管轄する税務署長に対して届出をして行います。

いったん相続時精算課税を利用すると、同じ贈与者からの贈与を暦年贈与に変更することができませんので、あらかじめ慎重に資金計画を立てておく必要があります。

2.不動産を生前に贈与するメリット

贈与と聞くと現金の贈与を思い浮かべる方が多くいらっしゃるかと思いますが、現金以外に不動産や株式なども贈与することができます。

現金は使い道が広いため贈与されることの多い財産ですが、不動産を贈与することにはどのようなメリットがあるのでしょうか?

相続税の計算式から考えたメリット

例えば、

A 暦年課税で毎年コツコツ生前贈与を行なった場合と、

B 相続時精算課税を使って賃貸不動産を生前贈与した場合で、

どれほど節税ができるかを比較してみましょう。

A 暦年課税で毎年コツコツ生前贈与を行なった場合

Aさんは4人家族で、妻と2人の子(長男、次男)がいます。

Aさんには6,000万円の預金があり、暦年課税を使って妻と2人の子に毎年110万円ずつ、5年間贈与を続けました。

この場合、Aさんは3人×110万円×5年間=1,650万円を暦年課税を使って贈与したことになります。

したがって、6,000万円−1,650万円=4,350万円が相続財産となります。

相続税は財産から債務を引いて相続税の基礎控除(3,000万円+600万円×法定相続人の数)を引いた残額に課税される計算式となっていますので、生前贈与により財産を減らしておくと節税になるのです。

B 相続時精算課税を使って賃貸不動産を贈与した場合

60歳のBさんは4,000万円の預金と評価額2,000万円の賃貸不動産を持っており、

30歳の長男に賃貸不動産を生前贈与しました。この賃貸不動産には毎月30万円の収益が発生します。

当然、賃貸不動産に発生した収益は、贈与を受けた長男のものとなります。

Bさんが賃貸不動産を贈与してから5年後に亡くなったとすると、

5年間で30万円×12ヶ月×5年=1,800万円もの収益が発生します。

もし、Bさんが賃貸不動産を贈与せず自分で持ち続けていたら、1,800万円の収益から経費や税金(固定資産税や所得税等)を差し引いた収支差額の部分が相続財産となり、

Bさんの相続財産は預金4,000万円+賃貸不動産2,000万円+不動産収入1,800万円-経費500万円=7,300万円まで増加してしまいます。

しかし、賃貸不動産を生前贈与しておくと、 不動産収入1,800万円-経費500万円 の収支差額部分は長男のものとなります。

相続時清算課税で贈与された財産は相続時に相続財産に加算されますので、相続税の課税対象は賃貸不動産2,000万円+預金4,000万円=6,000万円となり、生前贈与をしなかった場合よりも1,300万円もの減額をすることができるのです。

このように、賃貸不動産を生前に贈与しておくことで、相続税の対象となる財産を大幅に減らすことができます。

また、相続時精算課税では、相続財産へ加算される金額は「贈与をした時の価額」となります。

相続時には値上がりしていたとしても、相続税の対象となるのは贈与した時の価額となりますので、値上がりの見込める不動産を贈与しておくと、相続税の節税が期待できるでしょう。

財産の移転が見えるようになる(贈与者の意思が表れる)

いくら遺言で遺産分割について指定したとしても、相続人全員が望んでいれば遺言に従わない遺産分割ができますし、亡くなってからではどのような遺産分割がされたかを確認することができません。

そのため、不動産などの主要財産は生前贈与により分配しておくことで、贈与者が生きているうちに財産の移転の意思を示し確認することができるのです。

例えば、Aさんは評価額2,500万円の土地を4カ所に所有しているとします。

この4つの不動産を妻と3人の子に1つずつ贈与することにしました。

贈与を行うと土地の登記名義人が受贈者(贈与を受けた人)に変更されますので、登記簿謄本を見ると誰に贈与したのかが一目瞭然です。

相続時に相続財産に加算され、相続税の課税対象とはなってしまいますが、

生前のうちに「誰にどの財産を引き継がせたいか」という意思表示をしておくことで、贈与者・受贈者ともにスムーズな財産承継を行うことができます。

また、Aさんが病気や認知症になると、持っている土地の管理や処分ができなくなってしまいます。

そうなる前に所有権を移転しておくことで、生前に土地の管理を受贈者に移すことができるというメリットもあります。

3.不動産を生前に贈与するデメリット

先ほどは不動産を生前贈与することのメリットをご紹介いたしました。

では、不動産の生前贈与にはデメリットがあるのでしょうか?

ここでは、不動産生前贈与に関するデメリットをいくつかご紹介いたします。

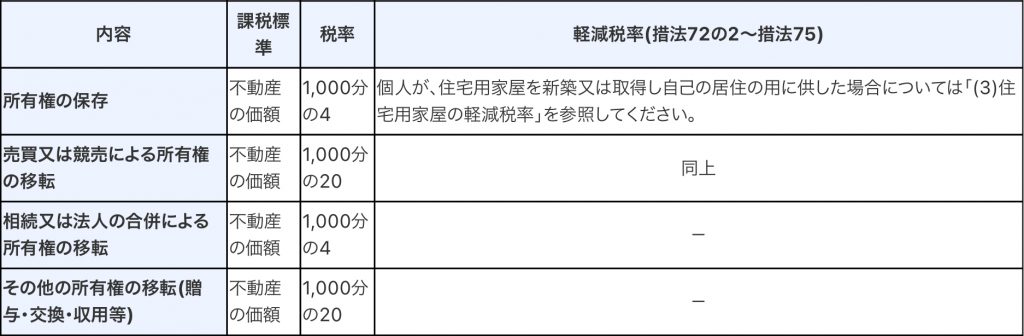

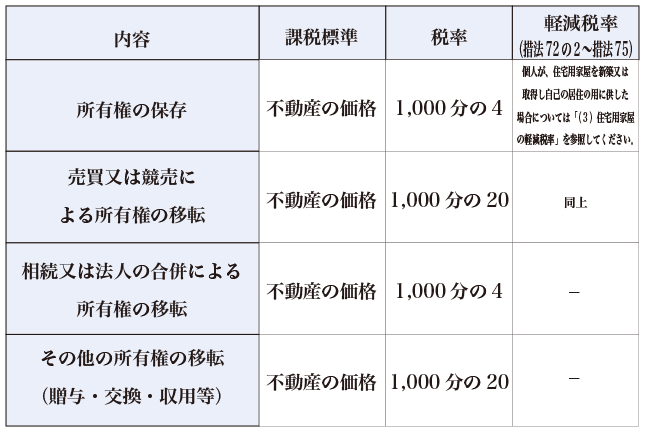

登録免許税と不動産取得税が高額

相続によって不動産を取得し所有権移転登記を行う場合には、登録免許税がかかりますが、不動産を生前贈与で取得した場合には、登録免許税の他に不動産取得税がかかります。

先ほどの例と同様、Aさんが相続税評価額2,500万円の土地を4つ所有している場合で考えてみましょう。

妻と3人の子に1つずつ生前贈与する場合と相続させる場合でどれくらい税額に違いが出るでしょうか?

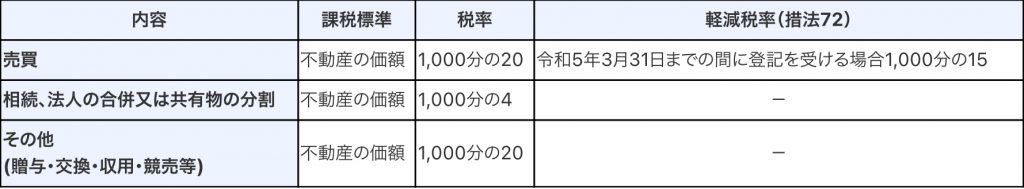

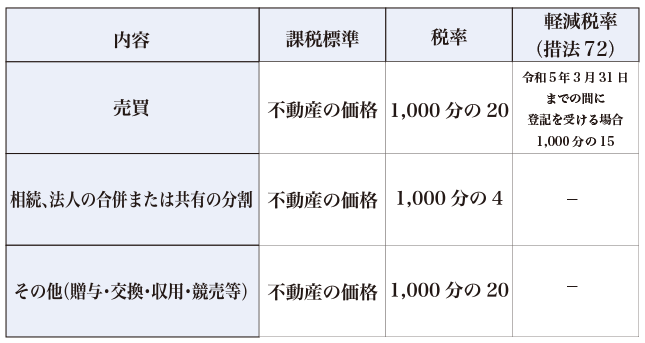

登録免許税は、相続の場合にはその不動産の固定資産税評価額の0.4%とされています。

固定資産税評価額を相続税評価額の70%とすると、

2,500万円の土地の固定資産税評価額は2,500万円×70%=1,750万円です。

土地は4カ所ありますので、登録免許税は1,750万円×0.4%×4カ所=28万円となります。

不動産取得税は相続の場合には原則としてかかりませんので、ここまでが不動産を相続した場合にかかる税金です。

一方で、贈与の場合の登録免許税はその不動産の固定資産税評価額の2%と定められていますので、

登録免許税は1,750万円×2%×4カ所=140万円となります。

さらに、生前贈与により不動産を取得した場合には不動産取得税がかかります。

不動産取得税の計算方法は、不動産の固定資産税評価額の3%とされています。

※住宅以外の建物は4%となります。

ですから、今回の場合は固定資産税評価額1,750万円×3%×4カ所=210万円の不動産取得税がかかります。

同じ不動産を相続で取得したときは登録免許税28万円のみの支払いで済みますが、生前贈与を受けた場合には140万円+210万円=350万円もの税金を支払わなければなりません。

・土地の登記に係る登録免許税

・建物の登記に係る登録免許税

小規模宅地等の特例が使えなくなる

小規模宅地等の特例とは、亡くなった人の住んでいた土地を一定の要件を満たす人が相続した場合に、その土地の評価額を80%減額することができる特例です。

例えば、亡くなった人が住んでいた土地の相続税評価額が2,500万円の場合、小規模宅地等の特例を適用すると、2,500万円×(1−80%)=500万円まで土地の評価額を下げることができます。

しかし、土地を生前贈与によって取得すると、小規模宅地等の特例を受けることができません。

評価額2,500万円の土地を相続時精算課税を利用して贈与した場合、2,500万円がそのまま相続税の課税対象となってしまうのです。

2,500万円の土地では小規模宅地等の特例を適用した場合としない場合では、2,000万円もの評価額の違いが出ました。

相続税の節税を目的に贈与を検討している場合は、特例を適用したケースとの比較も行い、慎重に判断しましょう。

3年以内の贈与加算と相続時精算課税の加算

年間110万円の非課税枠がある暦年課税では、コツコツと計画的に贈与を行い、少しずつ相続財産を減らしていく方法が効果的です。

しかし、暦年課税で生前に贈与を行っていたとしても、贈与者の死亡前3年以内に行われた贈与に関しては相続財産に加算される可能性があります。

これは、相続税対策のために亡くなる直前になって慌てて生前贈与をするのを防ぐために作られた制度です。

例えば、Aさんが暦年課税を利用して子に100万円の贈与をし、その2年後に亡くなったとします。

この場合、死亡前3年以内に贈与を受けた子は、自分の相続税の課税対象額に贈与された100万円を加算して贈与税を計算する対象者となります。

ただし、この制度は相続や遺贈によって財産を取得した人が、死亡前3年以内に贈与を受けていた場合に適用されます。生前贈与を受けていたとしても、相続や遺言によって財産を取得していなければ贈与額が相続財産に加算されることはありません。

暦年課税で贈与を行う際は、元気なうちから計画的に行うことをお勧めいたします。

また、相続時精算課税には3年以内加算の制度はありませんが、いつ贈与を行ったとしても、その贈与財産は贈与をした人の相続時に相続財産に加算され、相続税の課税対象となります。

例えば、Aさんは評価額2,500万円の土地を3つ持っており、相続時精算課税を利用して3人の子に1つずつ贈与したとします。

Aさんの相続が発生した時、3人の子はそれぞれ贈与された2,500万円の土地を自分が相続した財産に加算し、相続税を計算します。

なお、すでに納めている相続時精算課税に係る贈与税がある場合には、相続税から差し引くことができますし、相続税より多く払っていれば還付を受けられます。

相続税が課税されると予想される場合には、値上がりの見込める財産や収益不動産以外を贈与する場合、節税対策としては向いていない制度ですので、利用する際は十分な検討が必要です。

4.まとめ

不動産の生前贈与には、相続税の節税や財産の分配の面からいくつかのメリットがありますが、登録免許税や不動産取得税などの手数料が高かったり、相続が発生したときにせっかく贈与したのに相続税として再計算されてしまうことがあります。

デメリットも考慮して上手く生前贈与を活用するために、相続や税金に詳しい専門家に相談しましょう。

ソレイユ相続相談室では、

豊富な実務経験のある税理士と行政書士があなたの家族の事情にあった生前贈与のご提案を行っております。

生前贈与をご検討のお客様は、ぜひ一度ご相談ください。