【相続税額の計算】

被相続人(亡くなった人を言います。)の遺産にかかる相続税額の計算は大きく分けると次の3段階に分けて計算します。

≪第1段階≫

課税財産の価格の計算

≪第2段階≫

相続税の総額の計算

≪第3段階≫

各相続人の納税額の計算

それぞれ解説してみたいと思います。

【第1段階 課税財産の価格の計算】

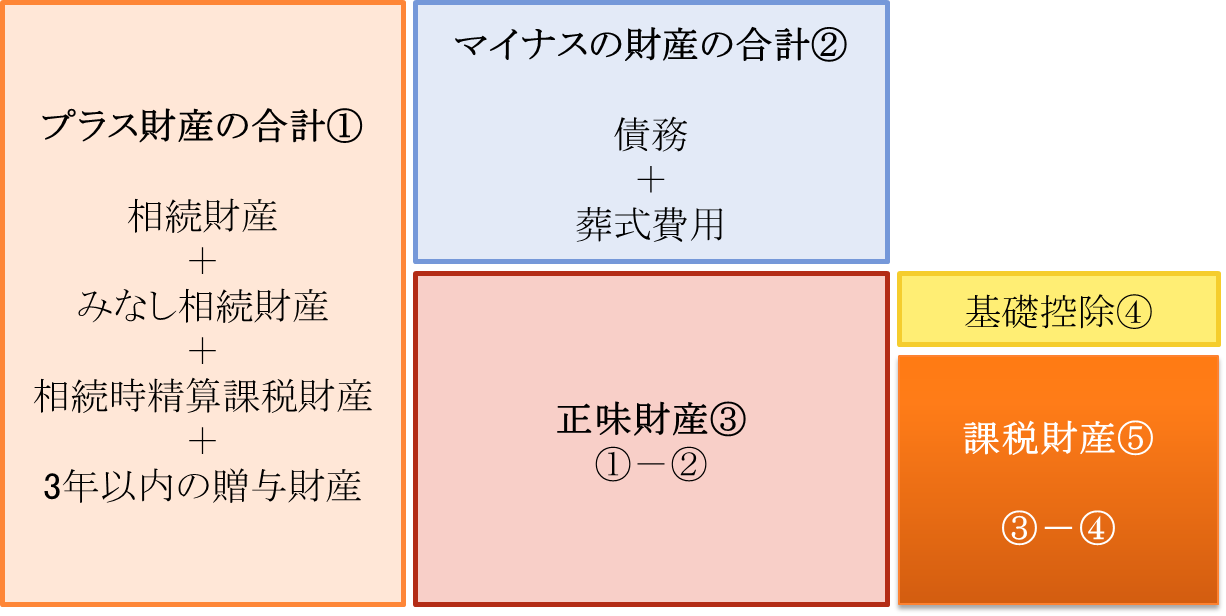

相続税の課税対象となるのは、被相続人の「プラスの財産」から「マイナスの財産」を控除した「正味の財産」のうち「基礎控除」の金額を超える部分の金額です。

この場合、プラスの財産には被相続人の財産だけではなく、みなし相続財産・相続時精算課税財産・3年以内の贈与財産といったものが含まれます。

また、マイナスの財産は債務や葬式費用とったものが含まれ、保証債務や確実と見込まれない債務などは除かれます。

基礎控除の金額は次の算式で計算されます。

(算式)基礎控除の金額=3,000万円+600万円×法定相続人の数

これらを図解したものが下記の図1で、図中の⑤の部分が相続税の課税対象となる金額になります。

(図1:課税財産の算定)

【第2段階 相続税の総額の計算】

相続税の課税財産が算定できたら、次は相続人が納めることになる「相続税の総額」を計算します。

各相続人が納税する相続税額を個別に計算するのではなく、いったん、相続人全員が納める相続税の総額を計算するのが日本の相続税の特徴です。

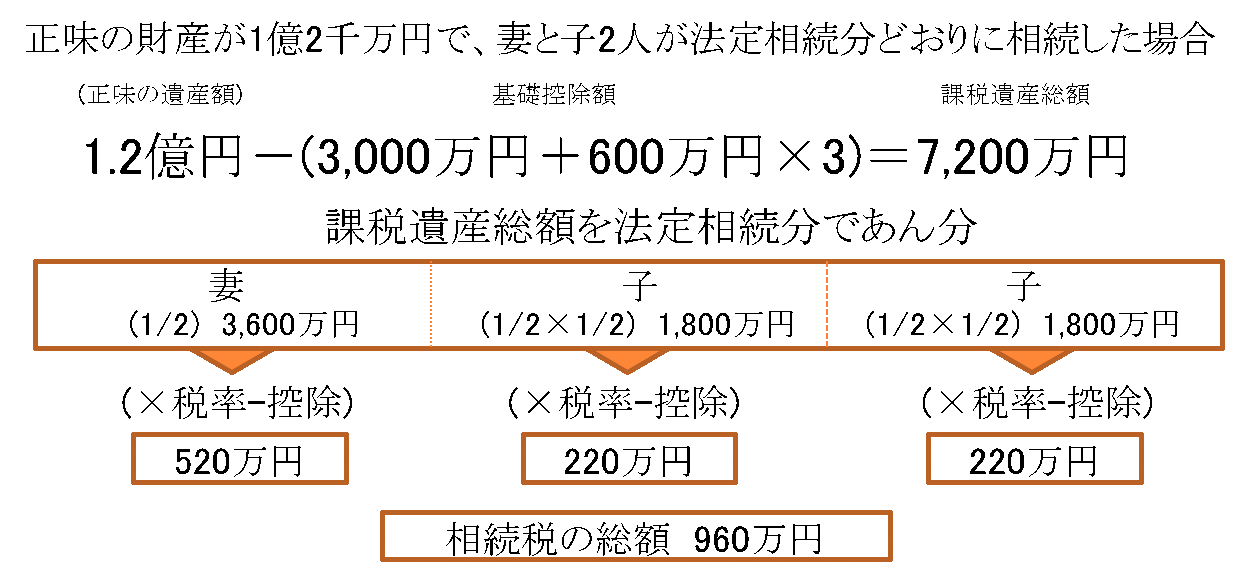

具体的な金額を当てはめて計算してみましょう。

(例題)

図1の③正味の財産が1億2千万円で、相続人は妻と子2人の計3人の場合の相続税の総額は次のⅠ~Ⅳの順に計算します。

Ⅰ.正味の財産から基礎控除を差し引く

ⅰ.正味の財産 1億2千万円ⅱ.基礎控除 3,000万円+600万円×3人=4,800万円ⅲ.差引 ⅰ - ⅱ = 7,200万円

Ⅱ.Ⅰで求めた課税財産の金額を相続人の法定相続分で按分する

法定相続分 (妻は1/2)(子Aは1/4)(子Bは1/4)妻 :7,200万円 × 1/2 = 3,600万円子A:7,200万円 × 1/4 = 1,800万円子B:7,200万円 × 1/4 = 1,800万円

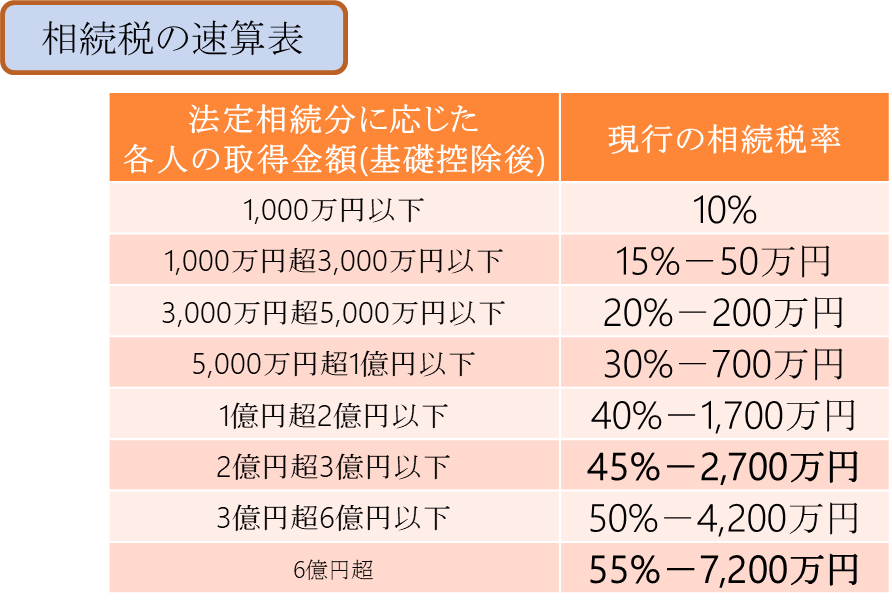

Ⅲ.Ⅱで按分した金額に 図3 の速算表の税率をかけ、それに応じた控除額を控除する

妻 :3,600万円 × 20% - 200万円 = 520万円子A:1,800万円 × 15% - 50万円 = 220万円子B:1,800万円 × 15% - 50万円 = 220万円

Ⅳ.Ⅲで計算した金額を合計し、相続税の総額を求める

520万円 + 220万円 + 220万円 = 960万円

(図2:相続税の総額の計算)

(図3:相続税の速算表)

【第3段階 各相続人の納税額の計算】

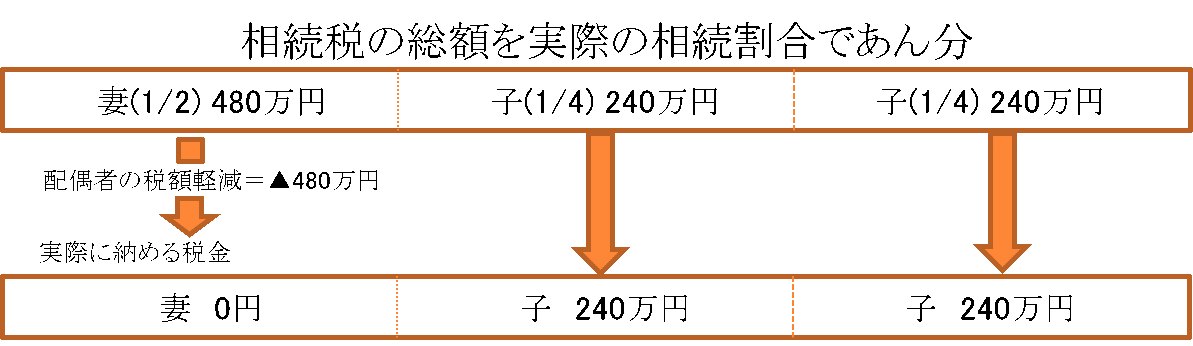

相続税の総額が算出できましたら、その相続税の総額を各相続人が実際に取得した財産の割合で按分します。

今回の遺産分割は各相続人が正味の財産1億2千万円を法定相続分どおり相続したものとして計算します。

Ⅰ.各相続人が相続した財産の価格

妻 :1億2千万円 × 1/2 = 6,000万円

子A:1億2千万円 × 1/4 = 3,000万円

子B:1億2千万円 × 1/4 = 3,000万円

Ⅱ.相続税の按分計算

妻 :960万円 × 6,000万円/1億2千万円 = 480万円

子A:960万円 × 3,000万円/1億2千万円 = 240万円

子B:960万円 × 3,000万円/1億2千万円 = 240万円

(図4:各相続人の納税額の按分)

これらの計算により、妻480万円、子A,子Bそれぞれ240万円の納税額が算出されました。このうち、妻に関しては相続した財産が1億6千万円以下ですので、「配偶者に対する相続税額の軽減」という特例を使い納税額は最終的に0円となります。したがって、子Aと子Bがそれぞれ240万円ずつ、被相続人の住所地の税務署に納税することになります。