更新日/2022年9月1日

相続には大きく分けて3つの方法があります。

財産も債務も含んだ相続財産を丸ごと相続する「単純承認」は最もポピュラーな相続手続きです。家庭裁判所への手続きも不要であり、何の手続きもしないのであれば自動的に単純承認を選ぶことになります。

一方で、真逆の方方法として全てを放棄する「相続放棄」もあります。被相続人の遺した債務がプラスの財産よりも明らかに債務超過である、あるいは被相続人との関係が疎遠で一切の財産を相続しない等の場合には家庭裁判所に申立てを行うことで一切の相続財産を放棄することができます。

そして、単純承認と相続放棄のちょうど中間のような手続きに「限定承認」という方法があります。

今回は限定承認において「準確定申告」と「課税所得税」という2つのキーワードを元に限定承認の注意点を詳しく解説します。

目次

限定承認とはどんな手続き?

限定承認とは冒頭に触れたように、単純承認と相続放棄の中間のような手続きです。相続財産の中に債務もある相続で使われる手続きの1つです。相続するプラスの財産を限度額に債務も相続します。つまり、一部の債務の返済義務を相続人が引き継ぐことになります。しかし、単純承認とは異なりプラスの財産をオーバーする債務については返済をしなくてもよくなります。

被相続人が残した高額の債務を放棄したくても、相続放棄は住まいなども含めた全ての相続財産を放棄せざるを得ません。そこで、相続人が全員で家庭裁判所へ申立てを行うことで限定承認を求めることができます。相続放棄と同様に、自身が相続人となったと知った日から3か月以内に申立てをします。(相続人全員の意思確認が必要ですが相続人調査が間に合わないなどの理由があれば、期間の延長を家庭裁判所に求めることができます。)

限定承認には何を注意すべきか

限定承認は一部の債務を相続しますがプラスの財産を守ることができるため、3つある相続の方法の中でもメリットが大きな手続きです。しかし、現在の相続手続きの主流は単純承認、もしくは相続放棄であり限定承認を選ぶ方は非常に少なくなっています。その理由は、相続人全員が同意をして手続きに臨む必要があることが挙げられます。意見が衝突する場合は限定承認を目指すことができません。そして、手続きが非常に複雑である点も挙げられます。家庭裁判所へ申立てが必要なだけではなく、限定承認の場合は「準確定申告」という手続きが必要なのです。相続税の他に「譲渡所得税」が発生するためです。

限定承認にはなぜ準確定申告が必要なの?

限定承認の手続きを進める場合には、相続の開始を知った時から4か月以内に「準確定申告」を行う必要があります。準確定申告とは被相続人がもしもご存命だったなら行う必要があった確定申告を行うことを意味します。本来の確定申告は過去1年間の所得について、翌年の2月16日から3月15日に行います。

しかし、準確定申告の場合は被相続人がすでに死去しているため、その年の1月1日から死亡日までに発生した収入を計算し、手続きを行います。準確定申告は「相続人全員」が申告する必要があり、配偶者や子などが単独で行うことはできません。但し、連署ではなくそれぞれが申告を行うことも可能です。申告を終えたら相続人は、他の相続人に申告した内容を通知する義務があります。では、どうしてこのような手続きが必要となるのでしょうか。

参考記事は→コチラ 国税庁 No.2022 納税者が死亡したときの確定申告(準確定申告)

限定承認における相続財産の考え方

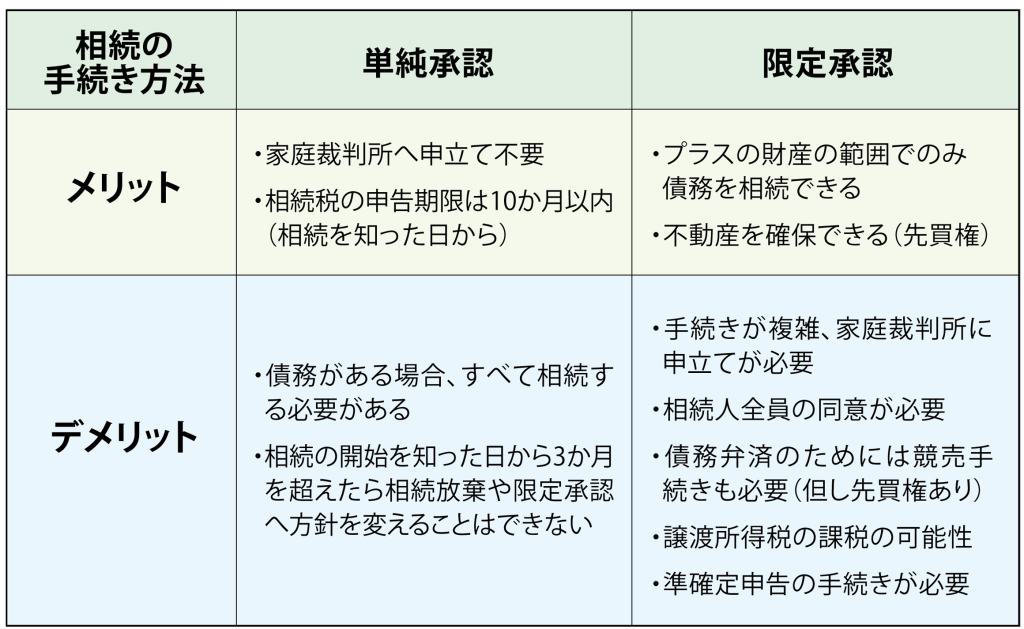

限定承認をした場合、所得税の計算にあたっては被相続人から相続人にその時の時価にて財産を売却したと考えます。そのため、限定承認については通常の相続にも必要な相続税に加えて、譲渡所得(みなし譲渡所得)も発生します。つまり、限定承認ではその他の相続手続きには発生しない、みなし譲渡所得によって所得税が加算される可能性があるのです。譲渡所得税が発生するため、準確定申告が必要です。単純承認にも相続税は発生しますが、譲渡所得税は発生せず、準確定申告も不要です。限定承認は家庭裁判所への申立て期限も短い上、単純承認と比べて本当にデメリットはないのか熟慮する必要もあります。以下単純承認との比較をご確認ください。

限定承認と単純承認のメリット・デメリット

準確定申告をしても、マイナス財産が超過している場合は納税不要

準確定申告により計算した所得税については、申告をするのは相続人ですが、所得税の取り扱いはどうなるのでしょうか。答えは「被相続人の負債」として取り扱うことになります。限定承認を選んでいる以上、債務超過が予想されているか、債務総額が不透明な状態であることが多いでしょう。被相続人の遺した債務総額に、譲渡所得税も加算されることになります。

限定承認で相続税を計算する際には、発生した譲渡所得税は資産から控除されますので相続税は減ります。(※還付所得税が発生する場合は被相続人の資産にカウントするため、相続税が増える)

「限定承認」を選択し、かつ、被相続人の資産よりも負債の方が多い場合には、準確定申告の所得税は納税する必要はありません。限定承認の考えに基づいて、相続人に引き継がれないからです。しかし、被相続人が残した債務総額がわからないため限定承認を選択する場合、最終的にプラスの財産の方が超過している可能性もあります。すると、納税義務が発生するので注意が必要です。

限定承認における相続人間のトラブルを防ぐには

限定承認においては単純承認や相続放棄とは異なり、相続人全員の足並みをそろえて臨む場面がたくさん発生します。家庭裁判所への申立てもそうですが、準確定申告も同様です。決められた非常にタイトなスケジュールの中で、相続人同士が意思疎通を図りながら慎重に手続きを進めていく必要があります。では、相続人間で以下のようなトラブルがあったらどのように対処すべきでしょうか。

相続人の中に相続放棄を行った人がいる場合

家庭裁判所へ限定承認を行う申立てをする場合、相続人全員で申立てを行う必要がありますが、相続人の中に相続放棄をした方がいる場合にはどうするべきでしょうか。この場合、相続放棄をした方は相続人として存在しなかったことになるため除きます。その他の相続人となる方全員で申立てをすることになります。準確定申告についても、相続放棄をした方を除いて手続きを進めます。

相続人調査が終わらない、相続人の異動があった場合

被相続人の死去後、単純承認ではなく限定承認を行おうと考えるケースの多くは債務超過ながら確保したい財産がある場合や、債務総額が不明で単純承認を避けたいケースが大半です。限定承認は相続人全員で臨む必要がありますが、相続人に連絡がつかないケースや相続人に異動(相続人の廃除など)があるなどの理由で限定承認の申立てが期限内に間に合わない可能性もあります。この場合、家庭裁判所へ期間の伸長の申立てを行うことで、期限を延ばすことができます。

まとめ

この記事では相続手続きの限定承認において、準確定申告と譲渡所得税の2つのキーワードを焦点に詳しく解説を行いました。限定承認については以前の解説記事でもご紹介しましたが、非常に複雑な手続きを要します。また、相続税の計算だけではなく準確定申告や譲渡所得税についてもしっかりと問題をクリアにしていく必要があります。

限定承認をご検討される場合には、ぜひソレイユ相続相談室までご相談ください。