相続税申告は、毎年継続して行う所得税の確定申告とは違い、多くの方が初めて経験する申告です。

そのために、“知らなかった” あるいは“間違った情報”によって処理を誤り、税務署からペナルティーを科せられてしまう、あるいは不要な税金を納める事になってしまう事例が多いのも事実です。

誤りが多いのは、申告期限と課税対象の二つになると思います。

これらの誤りに付随する相続税に関してのペナルティー(罰則)について解説します。

最も重い重加算税が課されるケース

相続税の申告に関して一番重いペナルティーが 重加算税 です。

申告書を提出しなかった場合や、提出しても課税対象を少なく申告した場合に課されるペナルティーです。

国税庁がこの重加算税について、どのようなケースでペナルティーを課すのかを事務指針として公開しています。

国税庁ホームページより

平成28年12月12日

相続税及び贈与税の重加算税の取扱いについて(事務運営指針)

第1 賦課基準

通則法第68条第1項又は第2項に規定する「納税者がその国税の課税標準等又は税額等の計算の基礎となるべき事実の全部又は一部を隠蔽し、又は仮装し」とは、例えば、次に掲げるような事実(以下「不正事実」という。)がある場合をいう。

1 相続税関係

(1) 相続人(受遺者を含む。)又は相続人から遺産(債務及び葬式費用を含む。)の調査、申告等を任せられた者

(以下「相続人等」という。)が、帳簿、決算書類、契約書、請求書、領収書その他財産に関する書類(以下「帳簿書類」という。)について改ざん、偽造、変造、虚偽の表示、破棄又は隠匿をしていること。

(2) 相続人等が、課税財産を隠匿し、架空の債務をつくり又は事実をねつ造して課税財産の価額を圧縮している

(3) 相続人等が、取引先その他の関係者と通謀してそれらの者の帳簿書類について改ざん、偽造、変造、虚偽の表

示、破棄又は隠匿を行わせていること。

(4) 相続人等が、自ら虚偽の答弁を行い又は取引先その他の関係者をして虚偽の答弁を行わせていること及びその

他の事実関係を総合的に判断して、相続人等が課税財産の存在を知りながらそれを申告していないことなどが合理的に推認し得ること。

(5) 相続人等が、その取得した課税財産について、例えば、被相続人の名義以外の名義、架空名義、無記名等で

あったこと若しくは遠隔地にあったこと又は架空の債務がつくられてあったこと等を認識し、その状態を利用して、これを課税財産として申告していないこと又は債務として申告していること。

2 贈与税関係

(1) 受贈者又は受贈者から受贈財産(受贈財産に係る債務を含む。)の調査、申告等を任せられた者(以下

「受贈者等」という。)が、帳簿書類について改ざん、偽造、変造、虚偽の表示、破棄又は隠匿をしていること。

(2) 受贈者等が、課税財産を隠匿し、又は事実をねつ造して課税財産の価額を圧縮していること。

(3) 受贈者等が、課税財産の取得について架空の債務をつくり、又は虚偽若しくは架空の契約書を作成している

こと。

(4) 受贈者等が、贈与者、取引先その他の関係者と通謀してそれらの者の帳簿書類について改ざん、偽造、変造、

虚偽の表示、破棄又は隠匿を行わせていること。

(5) 受贈者等が、自ら虚偽の答弁を行い又は贈与者、取引先その他の関係者をして虚偽の答弁を行わせていること

及びその他の事実関係を総合的に判断して、受贈者等が課税財産の存在を知りながらそれを申告していないことなどが合理的に推認し得ること。

(6) 受贈者等が、その取得した課税財産について、例えば、贈与者の名義以外の名義、架空名義、無記名等で

あったこと又は遠隔地にあったこと等の状態を利用して、これを課税財産として申告していないこと。

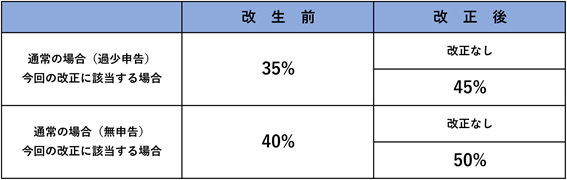

上記の重加算税が課せられるような事実があった場合には、無申告加算税、過少申告加算税に代わって35%から45%に、無申告加算税に代わって40%から50%のペナルティーが課されます。

相続税の申告期限までに申告書を提出しなかった場合のペナルティー

申告期限後に申告書を提出した場合には、無申告加算税が、課せられます。

これは、申告書を申告期限までに提出しなかった場合に課されるペナルティーで、納付すべき税額に対して、

50万円までは15%、50万円を超える部分は20%、を乗じて計算した金額が加算して課されます。

ただし、税務調査を受ける前に自主的に期限後申告をすれば、無申告加算税は5%に軽減されます。

相続税の申告期限について次に確認しておきます。

相続税の申告期限の原則

相続税の申告期限は、被相続人の死亡した日から10ケ月以内です。

ただし、死亡を知らなかった場合には、知った日の翌日から10ケ月以内が申告期限と納付期限になります。

申告書は、相続人ではなく被相続人(亡くなった方)が死亡したときの住所地の所轄税務署です。

所轄税務署に申告書を提出し、納税も行います。

どこの税務署に申告書を提出すればよいかは、国税庁のホームページで検索するとわかります。

実際より少ない額で申告した場合のペナルティー

申告書を申告期限までに提出したものの、正しい税額よりも少なく申告した場合には、過少申告加算税がペナルティーとして課されます。

追加して納めることになった税額に対して10%が加算されます。

また、この追加の税額が、当初の申告納税額と50万円とのいずれか多い金額を超えている場合、その超えている部分については15%の加算になります。

税務署の調査の前に自主的に申告書を提出すれば、過少申告加算税はかかりません。

ペナルティーが繰り返された場合の罰則

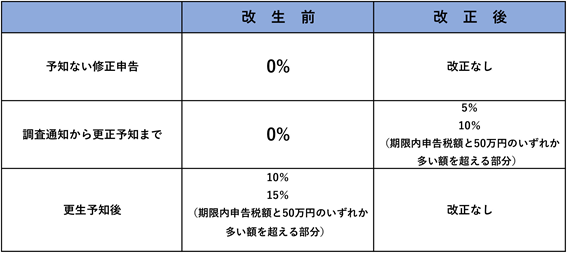

29年1月1日以後の改正 平成29年1月より、過少申告加算税等の罰則が強化されています。

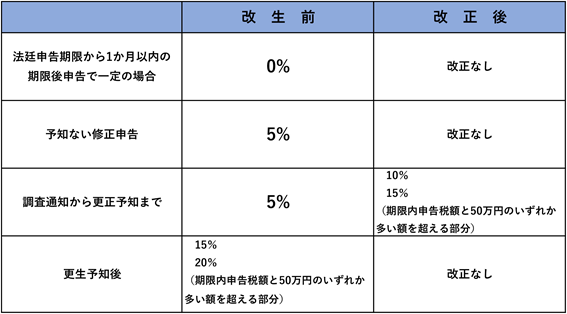

1、調査対象税目、調査対象期間等の一定の通知以後、かつ、その調査があったことにより更正又は決定があるべきことを予知

する前にされた修正申告に基づく過少申告加算税の割合(改正前:0%)について5%(期限内申告税額と50万円のいずれか多い額を超える部分は10%)とし、期限後申告または修正申告に基づく無申告加算税の割合(改正前:5%)については10%(納付すべき税額が50万円を超える部分は15%)となります。

過少申告加算税 (期限内申告で、修正申告、更正があった場合)

無申告加算税 (期限後申告、決定があった場合、または期限後申告で、修正申告、更正があった場合)

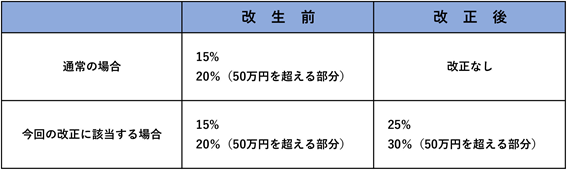

2、期限後申告若しくは修正申告(更正予知によるものに限る)又は更正若しくは決定等(以下「期限後申告等」という)があった

場合において、その期限後申告等があった日の前日から起算して5年前の日までの間に、その期限後申告等に係る税目について無申告加算税(更正予知によるものに限る)又は重加算税を課されたことがあるときは、その期限後申告等に基づき課する無申告加算税の割合(15%、20%)又は重加算税の場合(35%、40%)について、それぞれその割合に10%加算した割合となります。

無申告加算税

(期限後申告、決定があった場合、または期限後申告で、修正申告、更正があった場合)

重加算税

(仮装隠ぺいがあった場合)

無駄なペナルティーを支払わなくて済むように

無申告によって発生するペナルティーも、過少申告によって発生するペナルティーも、事前にきちんと調べておけば避けられるペナルティーです。

相続関係の申告は、個人の毎年行われる確定申告と違って、納税者自身が毎年の経験を積みながら学んでいける種類の申告と本質的に違います。

無料相談等を通じて専門家に相談してペナルティーが発生しないように事前に情報を得ることが大切です。

この記事の監修者

宮澤 博 (税理士・行政書士)

税理士法人共同会計社 代表社員税理士

行政書士法人リーガルイースト 代表社員行政書士

長野県出身。お客様のご相談に乗って36年余り。法人や個人を問わず、ご相談には親身に寄り添い、お客様の人生の将来を見据えた最適な解決策をご提案してきました。長年積み重ねてきた経験とノウハウを活かした手法は、他に類例のないものと他士業からも一目置くほど。皆様が安心して暮らせるようお役に立ちます。