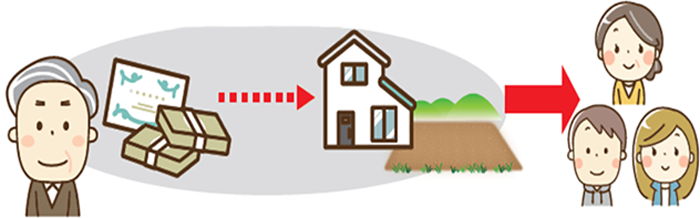

財産を不動産に入れ替えると、なぜ節税できるの?

相続税をできるだけ減らして次の代に承継したい・・・と、現在持っている財産をより相続税対策上有利な不動産に入れ替えることは広く行われています。税金対策がすべてに優先するわけではありませんが、なぜ不動産に入れ替えたほうが得になるのでしょうか。

相続税をできるだけ減らして次の代に財産を承継したい!

だから、相続税対策上有利な不動産に入れ替えよう!

●種類別に評価方法が異なる「財産評価」

相続が発生(人が亡くなる)して、相続税の申告が必要な場合に、亡くなった方の財産の明細は相続税申告書に記入します。

相続が発生(人が亡くなる)して、相続税の申告が必要な場合に、亡くなった方の財産の明細は相続税申告書に記入します。

その記入の際に行われるのが「財産評価」です。

亡くなった人が、

①普通預金を3,000万円持っていた場合

その預金は、相続税の申告書に「財産の種類が預金と記入され、3,000万円で評価」され、申告書に3,000万円の評価額が記入されます。

②3,000万円で買った建物を持っていた場合

その建物は、相続税の申告書に「財産の種類が建物と記入され、買った価格ではなく、固定資産税評価額で評価」された価格が記入されます。この建物が固定資産税評価額1,000万円であれば、1,000万円で評価されて、申告書に1,000万円と記入されます。

その建物は、相続税の申告書に「財産の種類が建物と記入され、買った価格ではなく、固定資産税評価額で評価」された価格が記入されます。この建物が固定資産税評価額1,000万円であれば、1,000万円で評価されて、申告書に1,000万円と記入されます。

③5,000万円で買った土地を持っていた場合

その土地は、相続税の申告書に「財産の種類が土地と記入され、買った価格ではなく、相続税評価額(路線価)で評価」された価格が記入されます。この土地が相続税評価額(路線価)で3,000万円であれば、3,000万円で評価されて、申告書に3,000万円と記入されます。

その土地は、相続税の申告書に「財産の種類が土地と記入され、買った価格ではなく、相続税評価額(路線価)で評価」された価格が記入されます。この土地が相続税評価額(路線価)で3,000万円であれば、3,000万円で評価されて、申告書に3,000万円と記入されます。

上記のように、相続財産は種類別に評価方法が決まっていて、現金・預金は金額=評価額になりますが、不動産については、建物は固定資産税評価額、土地は路線価で評価することになっています。最近買った不動産であれば、購入価格より、申告書に載せる評価額の方が少ない数字になるのが普通です。

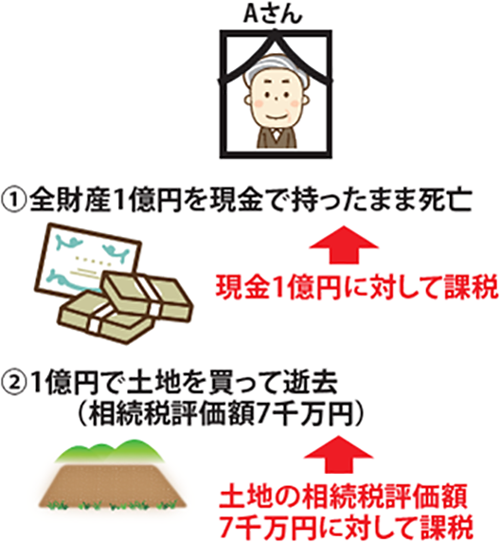

●節税の事例

①Aさんが全資産1億円を現金で持ったまま亡くなったとすると、Aさんの相続税の申告書に載ってくる財産は「現金1億円」で、1億円に対して課税されることになります。

②Aさんが生前に、現金1億円で土地を買っていて、その土地の相続税評価額が7千万円だったとすると、Aさんの相続税の申告書に載ってくる財産は土地7千万円で、7千万円に対して課税されることとなります。

財産額に3千万円の差が!!

このように、預金や株で持っている財産を不動産に入れ替えることによって、相続税申告書に載せる財産評価を下げることができるのです。

それでは、実際にシミュレーションで相続税がどれだけ減ってくるのかを見てみたいと思います。

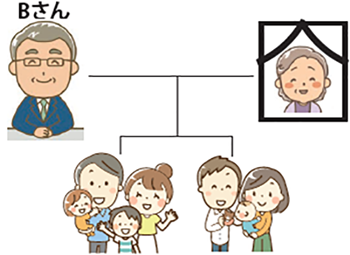

Bさんの事例

Bさんの事例

Bさんは、配偶者を亡くして、子供が二人います。

子供はそれぞれ別生計で自宅を持っています。

Bさんが現在所有している財産は次の通りです。

Bさんの財産

相続税評価額 100,000,000円

●自宅不動産 相続税評価額

土地(60,000,000円)・建物(20,000,000円)

計80,000,000円

●預金 100,000,000円

合計/280,000,000円

Bさんは更地にアパートを建設する計画をしていますが、アパートを建設せずにこのまま亡くなった場合に、相続税はどうなるでしょう?

計算結果は下表の通りです。

では、Bさんが更地にアパートを建築した後で亡くなった場合はどこが違うのか?

相続税のシミュレーションをしてみましょう。

●アパート建築の概要

アパート建物

建築価格 80,000,000円

相続税評価額 50,000,000円

アパート建築借入金 80,000,000円

アパートの敷地 相続税借地権割合50%

シミュレーション結果と計算過程で不動産を使った節税の仕組みを説明します。

①アパート建設直後で部屋を貸す前の状態の相続税の計算です。

アパート建築資金は全額借入金で賄うので、アパートの借入金が80,000,000円計上されてきます。アパートの建築資金は80,000,000円ですが、建物は固定資産税評価額で相続申告書に計上することになっているので、50,000,000円が計上されています。

その結果、何もしなかったときに比べて、遺産総額が30,000,000円減ることになって、相続税も減っています。

②アパート建築後に実際に貸家として利用を始めてからの相続税計算です。

まず、アパートの建物については、貸家の評価減として30%を控除することができます。

50,000,000円×30%=15,000,000円

50,000,000円‐15,000,000円=35,000,000円

さらに、アパートの敷地の土地については貸家の敷地(貸家建付地といいます)の評価減をすることができます。

この土地の路線価図上の借地権割合が50%とすると、貸家建付地として、15%(借地権割合50%×借家権割合30%)を土地の評価額から控除できます。

100,000,000円×15%=15,000,000円

100,000,000円‐15,000,000円=85,000,000円

となり、相続税もさらに安くなります。

さらに!!

Bさんが亡くなった後の相続人が、Bさんのアパートの経営を引き継ぐ場合に、特例を使うことで税金を抑えられる可能性があります。

小規模宅地の特例という宅地の評価上の適用が可能であれば、申告を条件に最大で50%の控除を受けることが可能となります。

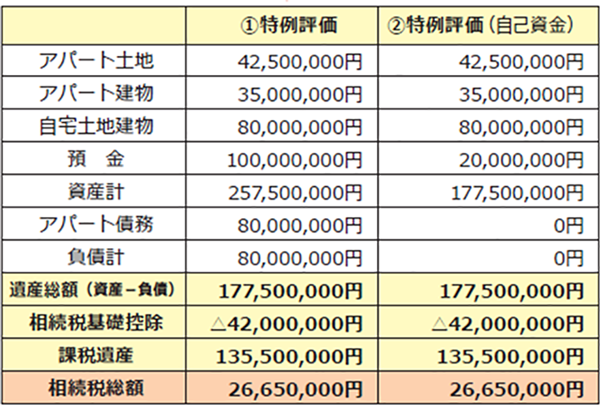

下の表は、上記特例を使い、アパートの建築資金を借入した場合と自己資金ににた場合を比較しています。

※全額自己資金

①この特例評価は、Bさんの土地が小規模宅地の特例の適用要件に合致したとした場合の評価減を行った金額です。

85,000,000×50%=42,500,000円

相続税もさらに安くなります。

※平成30年の税制改正で相続開始直前(3年以内)に始めた場合には、この小規模宅地の特例の適用に制限が加えられています。

②この特例評価は、Bさんが借入をせずに、手持ち資金でアパートを建築した場合のシミュレーションです。

自己資金で建設すると、預金が減ります。

預金100,000,000円‐80,000,000円=20,000,000円

よく相続対策のご質問で、「借入があった方が税金対策になる?」というようなご質問をいただきます。

上記二つの事例を比べてみていただければわかりますが、アパートを借入で建設しても自己資金で建設しても、実は相続税額に変わりがありません。

自己資金で建設すれば預金という相続財産が減り、借金で建設すれば相続財産から控除できる債務が増えます。

建設時点での節税については、上記の表を見ていただければわかりますが、課税される遺産に変わりはないので相続税額に損得はないのです。

建設時点で見ると、建設による建物の建築価格と相続税評価額の差額と、土地の評価額の差額が相続税額の違いになってくるのです。