遺産をもらったけれど相続税が払えなくて困った・・・これはよく聞くお話です。

遺言は財産をもらう方の相続税のことも考えて書いてあげましょう。二次相続の税金まで考えた遺言を作れば財産承継の最大のコストである相続税を減らせます。

(目次)

その1 困った!亡くなった父から不動産をもらったのに、相続税が払えない!

その2 知らなかった! 配偶者は相続税が安く済むなんて!<配偶者の税額軽減>

その3 知らなかった! 自宅(土地)の評価は特例を使えば安くなるなんて!<小規模宅地等の特例>

7-1. 生命保険は相続税の対象となる<生命保険の非課税控除>

私たちは、生活するために必要なものとして、または人生を楽しむためのものとして、大小かかわらず様々な財産を持っています。

現金や預金、車や家なども財産になります。

これらの財産を「自分が亡くなった後、自分の財産をだれにバトンタッチしてもらいたいか」といった希望を記した書面が遺言書となります。

遺言書を書くということは、この世を旅立つ時に備えて、自分の意思で「自分の財産を、次の代の人たちにどのように承継してもらいたいか」を伝える作業になります。

まさに、人生における財産部分の清算となるのです。

亡くなった人の財産のことを「遺産(いさん)」といいます。

その遺産をご家族(配偶者や子ども)が承継することを「相続(そうぞく)」といいます。

遺産を受け取った人は単純に財産が増えるだけではありません。実は、遺産を承継する際に様々なコストがかかります。

コストとは、主に相続手続きに伴う費用です。

中でも最大のコストは『相続税(そうぞくぜい)』と言われています。

できればこのコストを最小限にしたいと思うのは、どなたも同じお気持ちではないかと思います。

そのためにも、相続税の税額がどのような仕組みで決まるのか、またコストを抑えるためにどのような対策があるのかを知っておくことが大切になります。

相続税とは、亡くなった人が残した財産(以下、遺産という)を承継する際に、遺産を受け取るご家族に課せられる税金です。

だれが払うのかというと、財産を受け取る側の人ということになります。

しかし、受け取った人全員が必ず対象となるわけではありません。

どのような人が対象になるかというと、一定額以上の遺産を受け取った人となります。

そのため、一定額以上の遺産がなければ、税金を課せられることはなく、申告の必要もありません。

つまり、一定額以上を超えなければ相続税は課されませんが、逆に一定額以上を超えた場合は相続税の課税対象となるということです。

では、一定額以上の遺産の「一定」とは一体いくらなのでしょうか?相続税がかかる範囲とかからない範囲の境界線について、次の項目でみていきましょう。

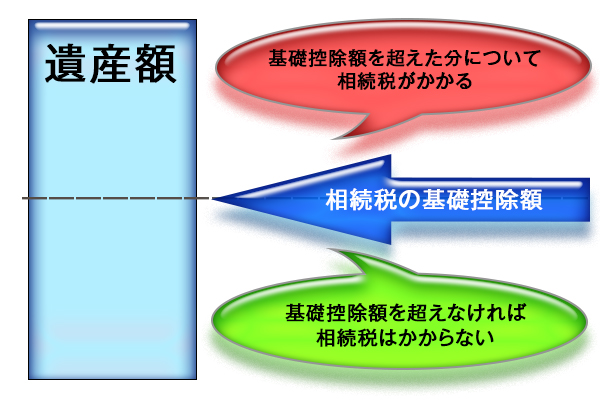

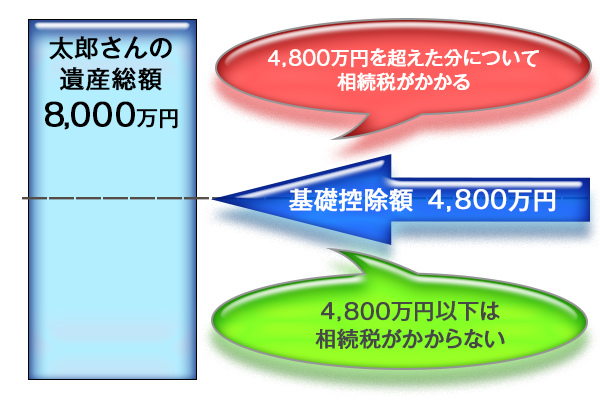

相続税がかかるのか、かからないのかを決める境界線、つまり金額は一体いくらなのか?

これは、法律で決まっている相続人(法定相続人)の人数によって金額が決定します。

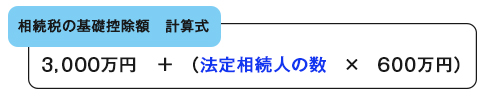

この境界線となる金額のことを『相続税の基礎控除額』といいます。

『相続税の基礎控除額』の計算式は法律でルールが次のように決まっています。

この「相続税の基礎控除額」が相続税のかかる場合とかからない場合の境界線となります。

ここで、事例を使って、基礎控除額がいくらになるかみていきましょう。

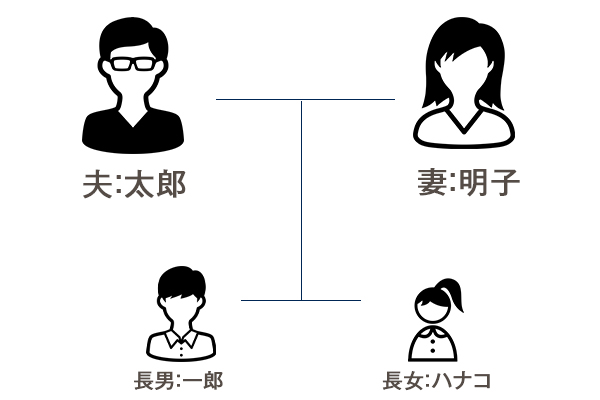

事例) 山田家の場合

山田さんご一家は4人家族です。

家族構成はご主人:太郎さん、妻:明子さん、お子様:長男の一郎さん、長女:ハナコさんです。

もし、太郎さんが亡くなったら、太郎さんの財産を受け取る人はだれか。

法律上は妻:明子さん、長男:一郎さん、長女:ハナコさんの合計3人が受け取ることになります。

この、法律上、財産を承継する人のことを法定相続人といいます。先ほどの公式にあてはめてみます

夫:太郎さんが亡くなった場合の相続税の基礎控除の計算式

計算式から基礎控除の金額は4,800万円となります。

相続税の境界線は4,800万円であることが判明しました。

次に、この基礎控除額と遺産の金額とを比較して、相続税がかかるのか、かからないのかを確認していくことになります。

太郎さんは亡くなった当時、残した遺産は8,000万円の預金でした。

(便宜上、ここでは負債や葬儀代などはないものとします。)

太郎さんの遺産総額が8,000万円であった場合、基礎控除額を超えていますので、基礎控除額を超えた部分については相続税がかかるということになります。

基礎控除額は、 『法定相続人の人数』 と 『亡くなった方の遺産総額』 で 決定します。

実際にだれが、どのくらい財産を相続したかとは関係なく決まります。

参考)相続税の基礎控除額

基礎控除額と遺産額から、相続税がかかることがわかった場合、次に気になるのは相続税の金額です。

課税される額によって、手元に残る金額に影響が出てきます。

コストとなる相続税はいくらになるのかみていきましょう。

引き続き、山田さん一家を例に、相続税の計算方法を見ていきます。

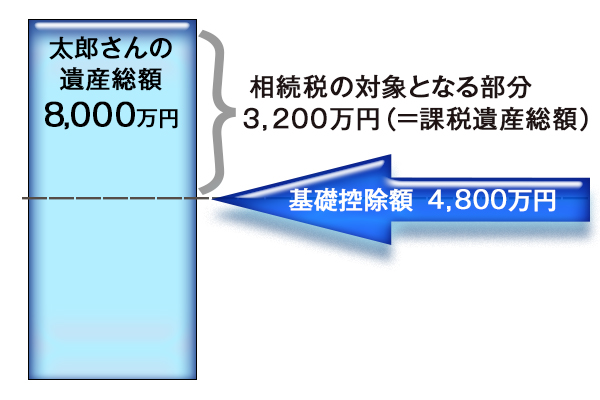

■Step1 相続税の課税遺産総額を確認する

太郎さんの遺産額は、基礎控除額4,800万円を超えていました。

遺産を受け取とる山田さんご家族の場合は、基礎控除額を超えた部分について相続税がかかることになります。

遺産額から基礎控除額を超えた分を課税遺産総額といいます。

この例の場合、課税遺産総額は、3,200万円となります。

この課税遺産総額をともとにして、次のステップへすすみます。

■Step2 相続税の総額を確認する

続いて、相続税額の計算にすすみます。

ここでは、遺産を相続人で分割したと想定して、相続税が全体でいくらになるのか、相続税の総額を求めていきます。

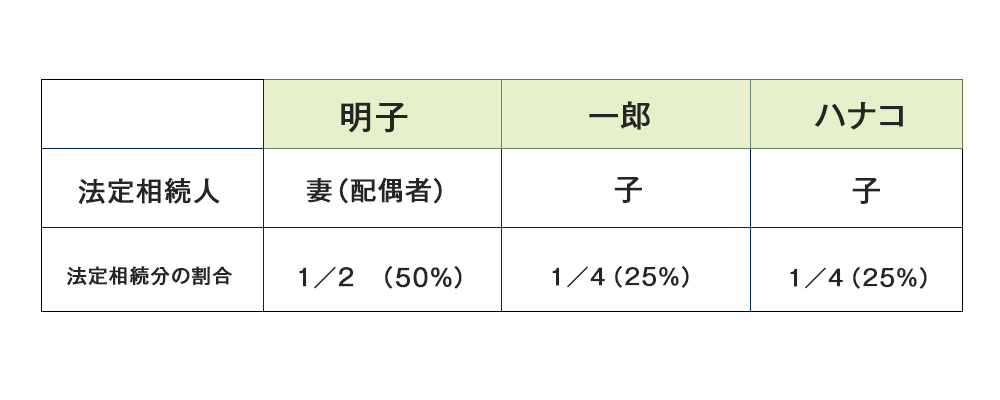

各法定相続人にどのような割合で分割できるかは法律で決まっています(以下、法定相続分といいます)。

この割合にもとづいて計算を行います。

(あくまで、法律により定められた割合に基づく分割なので、実際に分配される内容と異なる場合があります。)

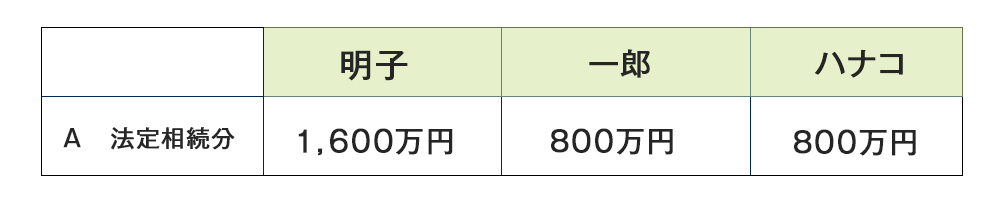

法定の相続割合は以下のようになります。

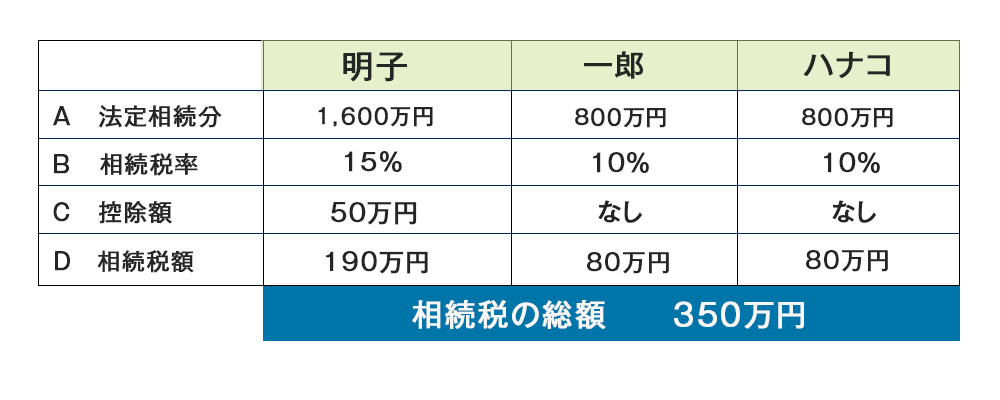

上記の法定相続の割合にあわせて課税遺産総額 3,200万円 を按分します。

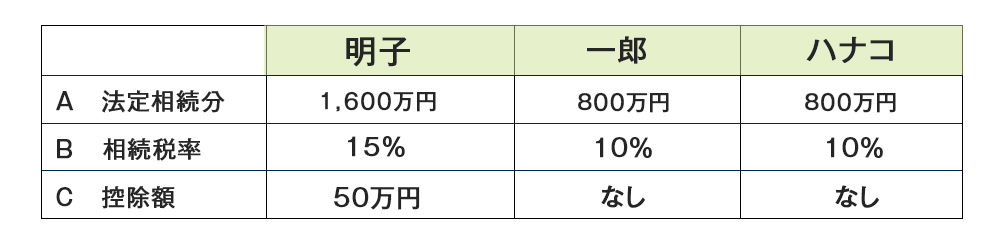

法定相続分にもとづいて、各人に分割した場合の遺産金額が出ました。この金額をもとにして、相続税の税率を当てはめて相続税額を計算していきます。

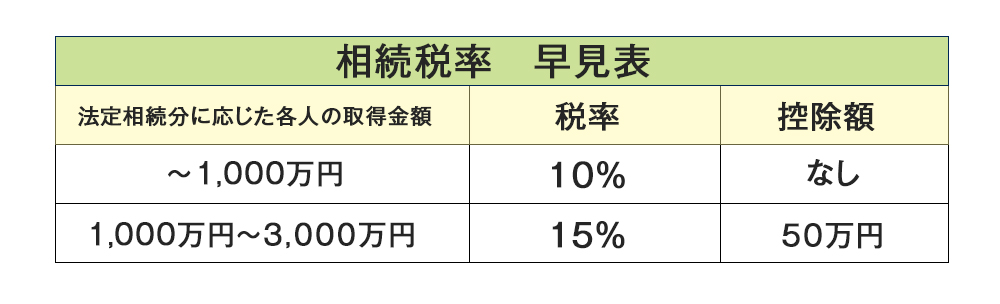

相続税率の早見表を参考に相続税額を確認していきます

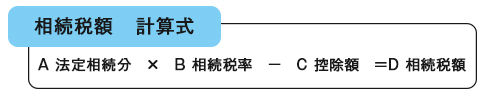

相続税額の計算式は次のようになります。

この計算式にあてはめて3人の相続税がいくらになるか計算します。

明子 1,600万円 × 15%(相続税率) -50万円(控除額) = 190万円(相続税額)

一郎 800万円 × 10%(相続税率) - 0円(控除額) = 80万円(相続税額)

ハナコ 800万円 × 10%(相続税率) - 0円(控除額) = 80万円(相続税額)

相続税の総額= 190万円 + 80万円 + 80万円 =350万円

相続税の総額を確認することができました。

![]() ここでワンポイント!

ここでワンポイント!

「相続税の総額」とは、実際にだれが、どのくらい財産を相続したかとは関係なく決まります。

亡くなった方の遺産を法定相続人で法定相続分を取得したと想定して、遺産全体に対して相続税が

いくらになるかを計算式に当てはめて算出したものとなります。

混同しやすいですが、実際に各個人が負担する相続税額とは異なります。

相続税がどのように決まるか、基本的な計算式をご紹介しました。

実際の実務では、相続に関する知識をお持ちでなかったために損をしたケースや、相続が起こってから困ってしまったというようなケースがみられます。

ここでは、代表的な3つのケースをご紹介します。

その1 困った!亡くなった父から不動産をもらったのに、相続税が払えない!

事例) 佐藤家の場合

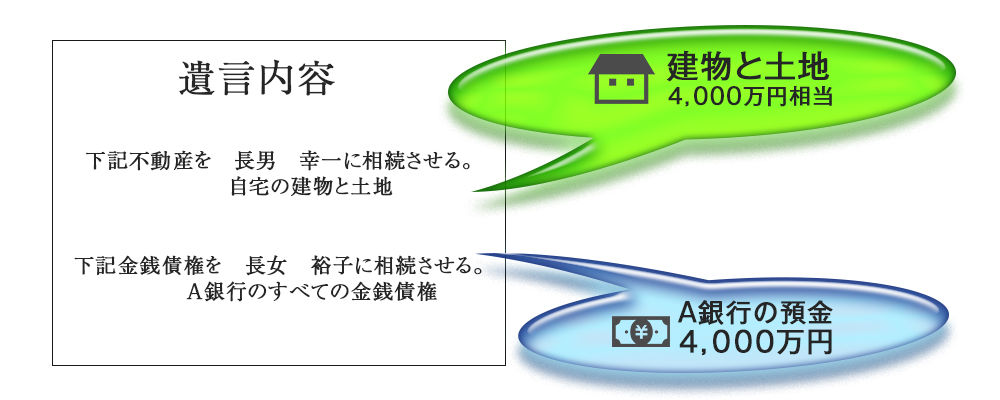

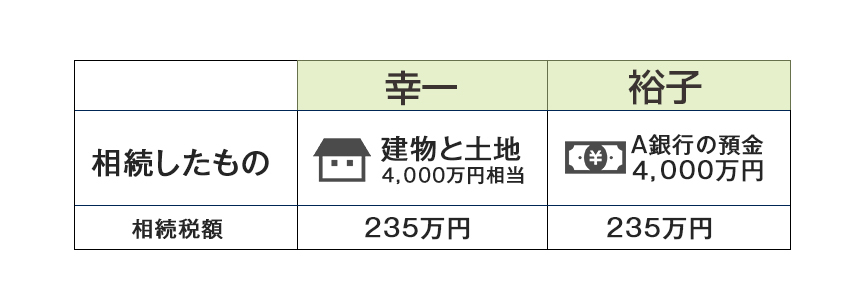

佐藤さんご一家は3人家族です。家族構成は父の良夫さん、長男:幸一さん、長女:裕子さんです。

奥様は10年前にすでに他界されています。

父:良夫さんは2人の子どもたちが平等に財産を相続できるよう、生前にこんな遺言書を残していました。

そして、良夫さんが亡くなったことにより相続が発生しました。

法定相続人は、幸一さんと裕子さんの2人です。

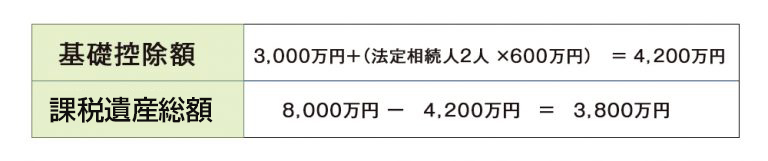

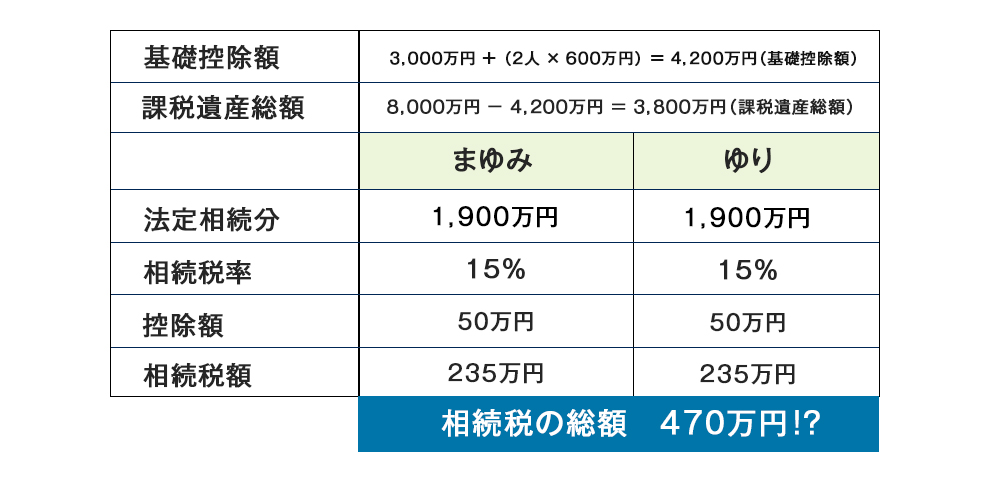

さて、この場合、相続税はどのようになるでしょうか?まずは、基礎控除額と課税遺産総額を確認します。

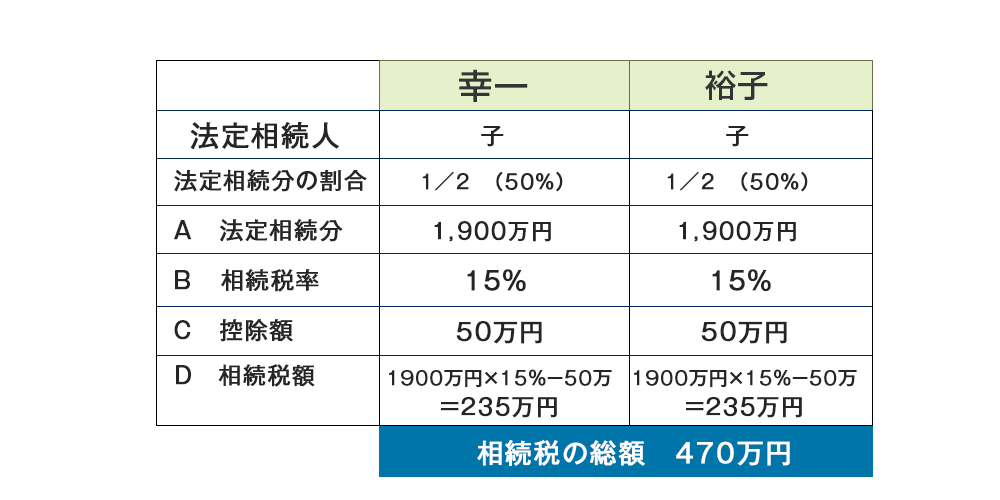

課税遺産総額 3,800万円をもとに、相続税総額の計算にすすみます。

法定相続人で法定相続分を取得したと想定して、遺産全体に対して相続税がいくらになるか、

相続税の総額を確認することができました。

このあと、実際に遺言書どおりに、財産の承継が行われました。

相続で遺産を受け取った二人は、相続税の支払いをすることになります。

相続税は、相続が起きてから10か月以内に、原則現金で納税することが決まっています。

2人はそれぞれ、235万円を納付しなくてはなりません。

裕子さんは手にした金銭から相続税を納付することができました。

ところが、ここで問題発生です!!遺産を手にした喜びもつかの間、幸一さんの手元にはまとまった資金がなく、すぐに235万円を納付することができないことに気が付きます。

急いで、税金を支払うために資金を工面しなくてはなりません。

相続した不動産を売却して資金を確保する方法もありますが、不動産を売却するには手間や時間を要します。

納税期限は10か月とありますが、実際には非常に短く感じる方が多いそうです。

父の良夫さんが、2人の子どもたちのためを思って作成した遺言でしたが、実際には幸一さんに資金を工面するための大きな負担が発生することになりました。

ただし、幸一さんがお父さんと生前同居していた場合、又は別居でも幸一さんがご自分の自宅を所有していない場合には、相続税の小規模宅地の特例が適用できて、自宅の土地の評価額80%OFFにしてもらえますから、相続税は大幅に減らせます。(小規模宅地の特例については後述します。)

遺言書を書いたその先にどんなことが起こるのか・・・。

財産の価値だけで判断せずに、遺言書を作成するタイミングで相続税に詳しい専門家に相談されていたら、違った結果になっていたかもしれません。

その2 知らなかった!配偶者は相続税が安く済むなんて!<配偶者の税額軽減>

田中家の事例をみていきましょう。

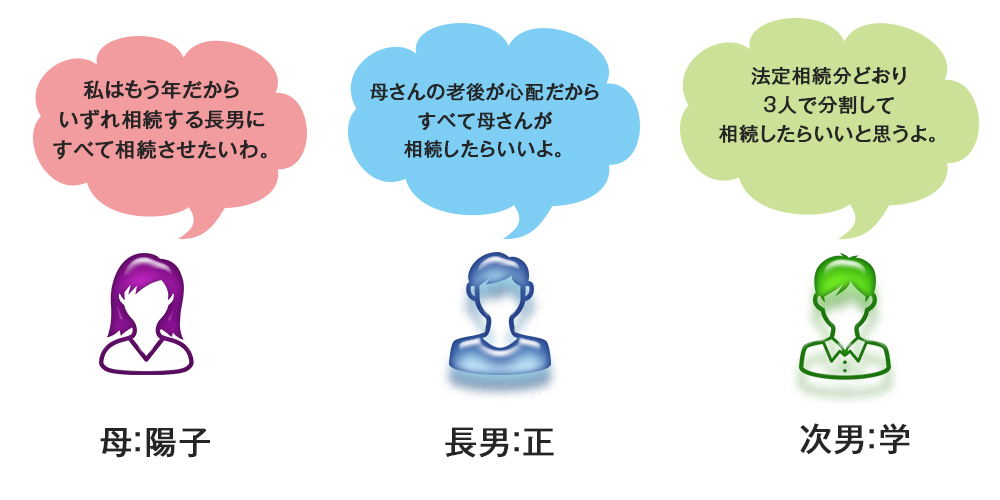

事例) 田中家の場合 田中さんご一家は4人家族です。

家族構成は父:徹さん、母:陽子、長男:正さん、次男:学さんです。

長男、次男ともに家庭を持ち、それぞれ持ち家で生活しています。

そんな中、父の徹さんが亡くなりました。

徹さんの財産は 預金:5.000万円、不動産:5,000万円、合計1億円でした。遺言書は無かったため、家族3人で遺産分割の話し合いを行っています。

しかし、それぞれの思いは異なるようです。

それぞれのパターンによって、相続税はどのように変わってくるかみてみましょう。

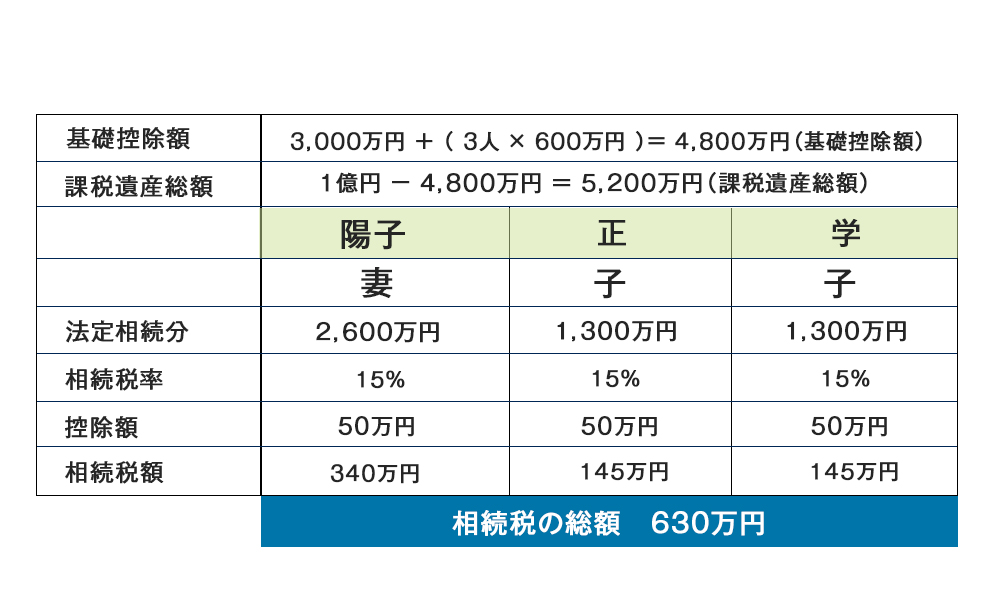

まずは、それぞれのリクエストによる財産の分配をする前に、相続税総額を確認します。

田中家全体の相続税の総額は630万円であることを確認しました。

ここからいよいよ、この相続税総額をもとにして、それぞれのリクエスト内容に合わせて財産を分配し、各個人が負担する相続税額をみていきます

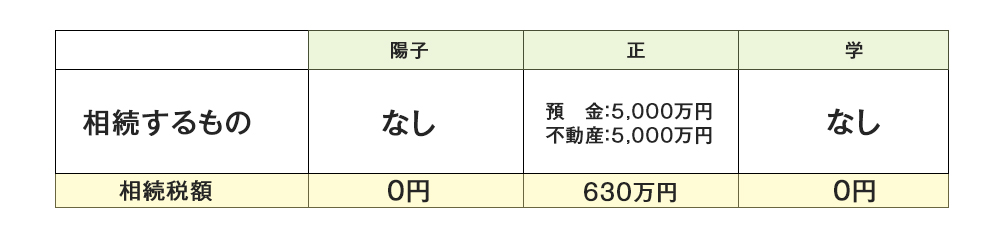

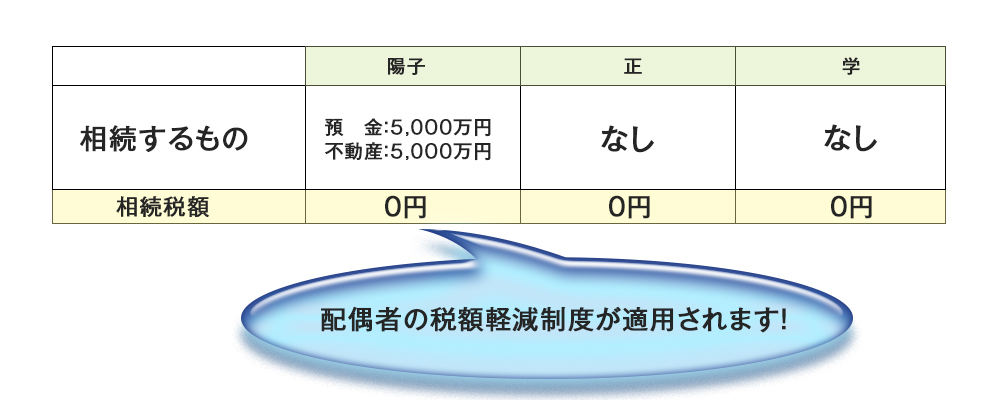

Aパターン: 母:陽子さんのリクエストどおりに相続した場合

正さんが父の遺産をすべて相続した場合は、正さんのみが相続税630万円を支払うことになります。

Bパターン: 長男:正さんのリクエストどおりに相続した場合

母陽子さんがすべての遺産を相続した場合、相続する遺産は1億円となりますが、「配偶者に対する相続税額の軽減」が適用になり、相続税額は0(ゼロ)になります。

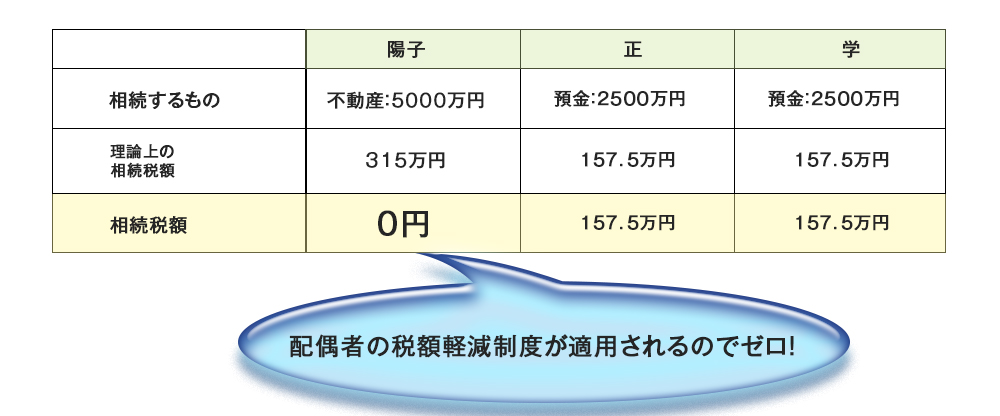

Cパターン: 次男:学さんのリクエストどおりに相続した場合

3人が法定相続分どおりに相続した場合、陽子さんは配偶者の軽減制度が適用となり相続税の負担なし、正さんと学さんがそれぞれ約157万円の相続税を支払うことになります。

3人のリクエストに合わせて財産を分配した3つのパターンをご覧いただきましたが、分配の仕方によって、負担する相続税額は全く異なってきます。

だれが、何を相続するかは、その後の相続税額を大きく左右することになるのです。特に、配偶者には相続税に大きく影響する優遇措置がありますので、この制度を上手に活用できるとコスト削減に大きな効果をもたらすことになります。

父の徹さんは遺言書を書かずに亡くなりましたが、もし遺言書を書くなら、家族への負担となる相続税のコストまで考慮に入れることができるといいかもしれません。

なお、将来、母である陽子さんが亡くなった場合、再び相続が発生します。法定相続人は正さんと学さんの二人となります。陽子さんの遺産が相続されることになります。

一般的に、両親の一方が亡くなったことにより、配偶者と子どもが相続人となる場合を「一次相続」といいます。その一次相続後にもう一方の配偶者が亡くなった場合を「二次相続」といいます。

田中家の3つのリクエストの事例において、母である陽子さんがすべての財産を受け取るパターンがありました。

この方法ですと、一次相続では相続税がゼロでも、二次相続で陽子さんの遺産を相続することになる長男:正さんと次男:学さんに新たに相続税の負担が大きくのしかかる可能性もあります。

そのため、二次相続までシミュレーションができると、さらにご家族の負担を予測できたり、軽減のための対策を検討したりすることができるようになります。

ご家族の負担を少しでも減らしたい、そのような思いから、一次相続から二次相続までを見据えた内容の遺言を準備される方もいらっしゃいます。

しかし、検討するには手間も知識も必要となってきます。税務の知識が必要になる部分ですので、ぜひ専門家の力を借りながら対策されることをおすすめします。

その3 知らなかった!自宅の評価は特例を使えば安くなるなんて!<小規模宅地等の特例>

鈴木家の事例をみていきまししょう。

事例) 鈴木家の場合 鈴木さんご一家は3人家族です。

家族構成は母の和子さん、長女:まゆみさん、二女:ゆりさんです。

母:和子さんの所有する自宅に、姉のまゆみさんが同居しています。妹のゆりさんはご結婚し、持ち家で生活しています。 そんな中、母:和子さんが亡くなりました。

和子さんの財産は 預金:4,000万円、不動産:4,000万円(建物1,000万円 、 土地3,000万円)、合計8,000万円でした。

和子さんの遺言書は無かったため、法定相続人となる、まゆみさんとゆりさんで遺産分割の話し合いを行いました。

2人の話し合いにより、母と同居をしていたまゆみさんが不動産(4,000万円)を、そして預金(4,000万円)をゆりさんが相続することになりました。

この記事でこれまでにご紹介した基本の計算式にあてはめてみると・・・・相続税総額は 470万円

相続税の金額に驚いたまゆみさんとゆりさん!

困っているところに、知り合いの税理士さんからアドバイスをもらいました。

「同居していた姉のまゆみさんが不動産を相続するなら、小規模宅地等の特例を受けることができるかもしれません。土地の相続価格が大きく減額できるかもしれませんよ!」と。

そこで、小規模宅地等の特例が受けられるか要件を確認したところ、鈴木家の場合は、以下の要件を満たしていたので、特例を利用できることが判明しました。

<特例の要件>

1)相続人(まゆみ)が、被相続人(和子)と同居している、または生計を一にしている家族であること

2)居住用土地(宅地)の面積が、330㎡以下であること

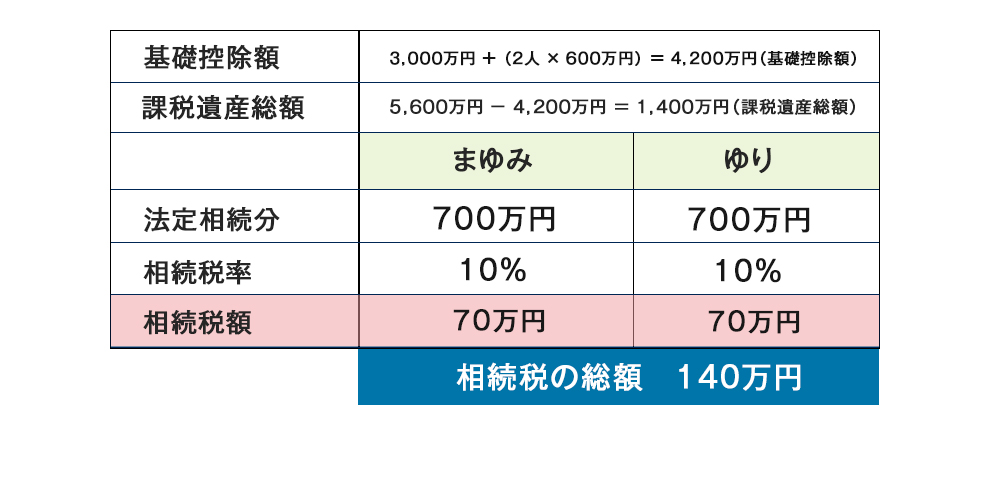

そこで、小規模宅地等の特例を適用して、相続税総額を計算しなおしました。

土地(3,000万円)の相続評価額は、80%OFFとなり、600万円となります。

預金4,000万円 + 建物 1,000万円 + 土地 600万円 =5,600万円(遺産総額)

土地と建物をまゆみさん、預金をゆりさんが相続しましたが、幸運なことに相続税の申告前に知り合いの税理士さんからアドバイスをもらえたことで、二人は大きく相続税のコストを抑えることができました。

相続税には土地に対する特例として「小規模宅地の特例」があります。

亡くなった人が所有する土地を相続した場合、一定の要件を満たせば、相続評価額を 最大80%も減額できる制度です。

例えば、5,000万円の土地に小規模宅地の特例が 適用となった場合、土地の相続評価額を4,000万円も減額できることになります。

なお、この特例を利用するためには注意点があります。相続税の申告期限までに、 遺産分割が成立していることが前提となります。

だれが土地を相続するのかが ポイントになるからです。

相続争いで相続する人が決まらないと特例は利用できません。

参考)小規模宅地の特例をフル活用!代償分割を組み合わせた相続税の節税方法とは?

7-1. 生命保険は相続税の対象となる<生命保険の非課税控除>

生命保険には、死亡時に支払われる死亡保険金というものがあります。

その死亡保険金を受け取る人(受取人)は、一般的にご家族であることが多いと思います。死亡保険金は、残された家族の生活を保障することを目的としています。

この死亡保険金(以下、生命保険)は、民法上の相続財産とはなりません。だから原則として遺産分割協議の対象とはされません。

しかし、相続税法上は相続税が課税される財産とみなして課税財産に含めて計算します。

相続税法では民法上の財産ではないのに死亡保険金に相続税がかかるので「みなし相続財産」と呼んでいます。

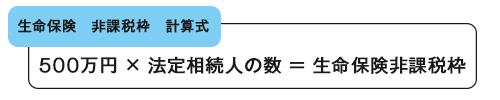

生命保険には、相続税の計算において「生命保険非課税枠」が設けられています。

例えば、法定相続人の人数が3人だった場合、生命保険の非課税枠は 「1,500万円」となり、生命保険金が1,500万円までなら相続税の対象にはならないということになります。

もし、生命保険金が2,000万円であった場合は、1,500万円を超えた部分について、相続税の課税対象となります。

生命保険は、預貯金に比べて比較的短期間に受け取ることができます。

預貯金の場合は、死亡後すぐに口座が凍結されてしまうことが多いですが、生命保険については早期に受け取ることができるため、葬儀費用の充当などに活用することができます。

このように早期にまとまった金額を受けとることができることから、遺産分割協議において、代償分割をするような場合に役立てることも可能です。

例えば、特定の不動産を相続人の一人が相続するような場合。その不動産を分割できないようなケースでは、相続できない人には、金銭を支払って代償すること(代償金)で解決する方法があります。

これを代償分割といいます。

このようなケースでは、不動産を相続する人は、代償するためのまとまった資金が必要となります。このような時に、生命保険の保険金を活用することができるのです。

生命保険金にかかる相続税には非課税枠が設けられていることで、 相続税のコストをおさえる効果があります。

相続税の対策として、また遺産分割協議の争いを避ける手段として、有効な財産となります。

7-2. 相続税が2割も加算される人がいる!<相続税の2割加算>

ご存知ない方も多いかもしれませんが、相続する人の中には、相続税額が2割増しになる人がいます。

相続税の計算において、「相続税額の2割加算」という特殊なルールによるものです。

2割増しに該当する人はどのような人か、また相続税の計算のどのタイミングで加算されるのかをご紹介します。

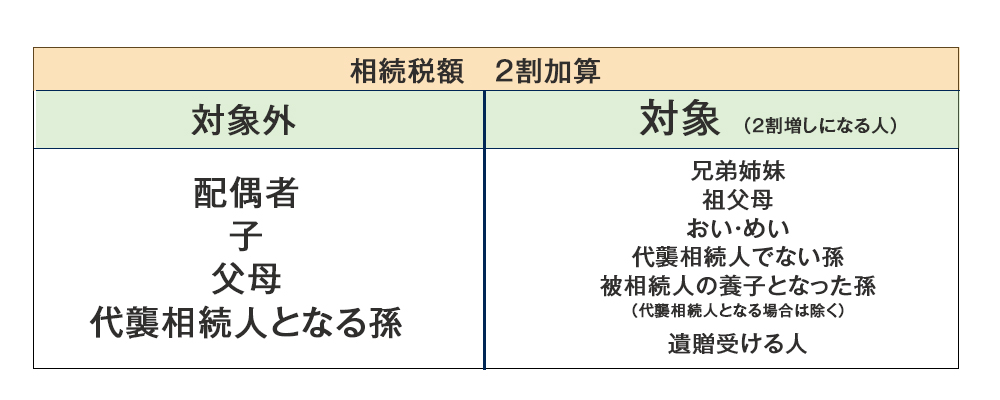

2割加算の対象者

まず、相続税が2割増しにならない人、なる人の分類は以下のとおりです。

2割加算の計算方法

亡くなった方(被相続人)に関係の近い人は加算の対象外、関係の遠い人が2割加算の対象となります。

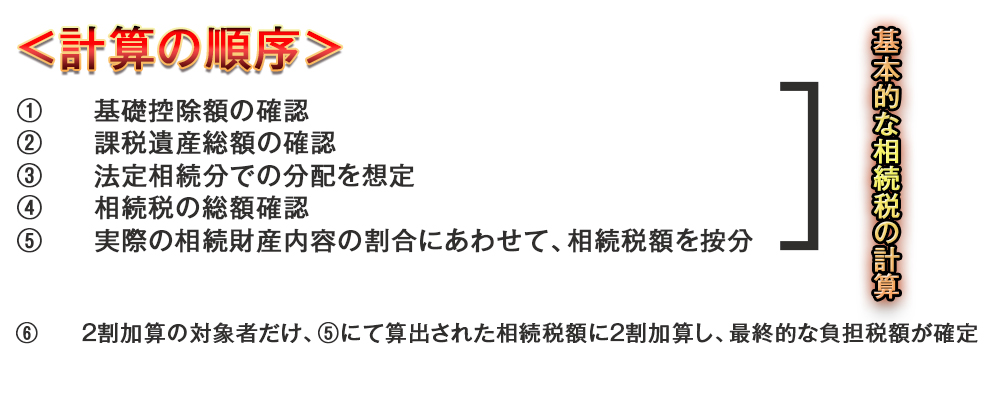

2割加算の計算方法は、まず基本的な相続税額の計算を行い、最後に各人が負担する税額を計算する段階で加算されます。

事例で計算方法をみてみましょう。

事例) 山口家の場合

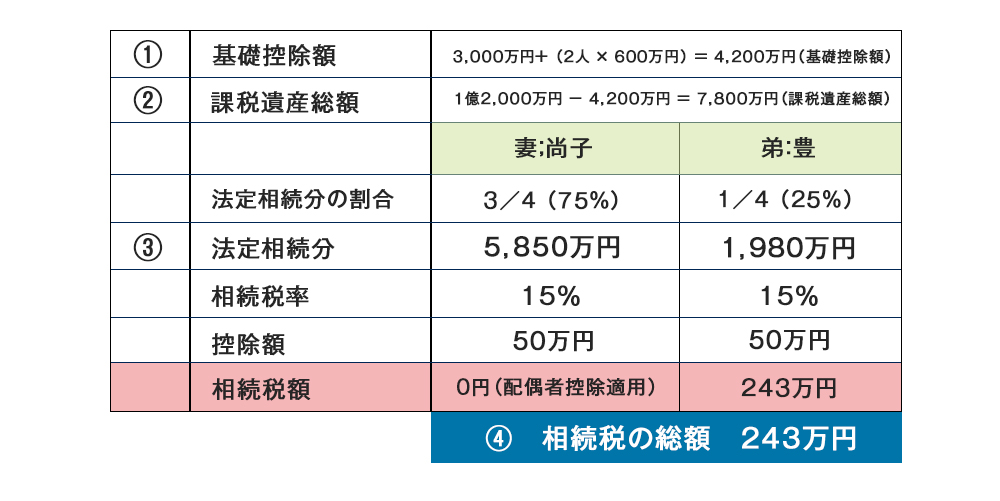

山口さんご一家は夫:文雄さん、妻:尚子さん2人家族です。お子さんはいらっしゃいません。

文雄さんのご両親はすでに他界して、弟の豊さんがいらっしゃいます。

夫:文雄さんが亡くなりました。亡くなった当時、文雄さんの遺産は1億2,000万円でした。

法定相続人は、妻:尚子さんと、弟の豊さんとなります。

基本的な相続税額の計算を行い、相続税総額を確認します。

⑤実際に法定相続分どおりに遺産を承継した→243万円

⑦ さらに豊さんの相続税は2割加算となる →243万円 × 1.2 = 292万円

最終的に豊さんの相続税額は、292万円となります。

「2割加算」の制度により、相続する人によって、相続税の負担が増えるということになります。

対象となる方にまとまった資金がなければ、この増額は思わぬ出費となる可能性もあります。

2割加算については、相続する人が対象者かどうか、また2割を加算するタイミングなどについて専門の知識が必要です。ぜひ、専門家への事前の確認をおすすめいたします。

遺言を書く方の中には、お孫さんに財産を残したいとお考えの方もいらっしゃると思います。

遺言でお孫さんへ財産の継承を行う場合、お孫さんが2割加算の対象となる可能性があります。

遺言書を書くなら、知っておきたい相続税の基礎知識をご紹介しました。

今回は、相続税の計算にまつわる控除や制度をいくつかご紹介しましたが、この他にも様々な税額控除の制度があります。

そうした制度を知っているか、そうでないかで、遺言書の内容は変わってくるのではないかと思います。

「遺産を受け取った方の負担を減らす」そんな思いも遺言内容に反映できたらいいのかもしれません。

しかし、相続税の計算は大変複雑です。

そして、お一人お一人の状況が異なりますので、様々な制度を複合的に活用することは、中々難しい作業だと思います。

ぜひ、専門家である税理士に相談しながら、最適な選択肢を見つけてください。

ソレイユ相続相談室では、相続対策や家族信託等、各種相談に対する無料相談会を開催しています。 詳しい開催予定は こちら をご覧ください。

「家族信託は誰に相談するのが一番よいか分からない」

「難しい家族信託のことをもっと詳しく知りたい」

ご相談は、家族信託に強い専門家がいる「家族信託専門相談室」へ!

⇓ ⇓ ⇓

無料相談のご予約・お問い合わせ

メールでのお問い合わせ

無料相談のご予約お問い合わせはこちら