作成日/2021年12月9日

「相続した不動産を売りたい」「住み替えのためにマイホームを売却したい」

このようなことを考えたとき、何も知識がないまま売却を進めてしてしまっては損をする可能性があります。不動産を高く売る方法、そして手取金額を多くする税法上の特例を知っておくことで、売却にかかる税金を減らしつつ好条件で不動産を売却できるようになります。

この記事では、不動産を売却する際に知っておきたい2つのポイントについてご説明いたします。

目次

知っておきたいポイントその①

不動産業者に依頼するなら仲介と買取、どっちが良いか?

相続した土地や建物を売ろうにも、自分で買い手を探すのはなかなか難しく、多くの方は、不動産業者に仲 介や買取を依頼して、なるべく早く不動産を売却できるようにするのです。 ここでは、不動産業者に仲介や買取を依頼する方法やメリット・デメリットについてご説明いたします。

①媒介(仲介)契約のメリット・デメリット

媒介(仲介)とは、不動産会社が不動産を売りたい人と買いたい人の間に立って、売買契約を成立させることをいいます。

不動産を個人で売ろうとすると、自分の身近にいる人にしか不動産を紹介することができませんが、不動産業者に仲介を依頼すると、不動産業者のみが使うことのできる「レインズ」というシステムに物件を登録してもらうことで、全国の不動産業者で物件を紹介してもらうことも可能になるのです。そのため、自分で買い手を探すよりも早く不動産を売却することができる可能性があります。

不動産業者に仲介を依頼する場合には、不動産業者と売主の間で「媒介契約」を交わします。これは、「あなたの不動産の買い手を私たちの業者で見つけます。」という意味のある契約で、あらかじめこの契約を結んでおくことによって売買の条件を明らかにし、後のトラブルを防ぐことができます。

ただし、媒介契約には3つの種類があり、それぞれ契約の内容が異なります。媒介契約の3種類は以下のとおりです。

・一般媒介契約

・専任媒介契約

・専属専任媒介契約

3種類の媒介契約についてのチェック項目は以下のとおりです。媒介契約を締結する前に、どの媒介契約が自分に合っているのかを見極めましょう。

| チェック項目 | 一般媒介契約 | 専任媒介契約 | 専属専任媒介契約 |

| 自分で買い手を見つける | ◯ | ◯ | × |

| 複数の不動産業者に依頼できる | ◯ | × | × |

| 不動産業者への義務 | × | × | × |

| レインズへの登録義務 | × | ◯ | ◯ |

| 仲介手数料の発生 | ◯ | ◯ | ◯ |

| 契約期間中の契約解除 | ◯ | 最大3ヶ月 | 最大3ヶ月 |

| 不動産業者から売り手への報告義務 | × | ◯(2週間ごと) | ◯(1週間ごと) |

一般媒介契約の注意点

一般媒介契約は、売り手にとっても不動産業者にとっても、最もルールの少ない契約です。

ルールの少ない媒介契約ということで、売り手側が気軽に締結できるところがメリットではありますが、その反面、不動産業者の義務も少なくなってしまうところが注意点です。

一般媒介契約には売り手へ報告義務がありません。そのため、売り手は不動産業者がいつ、どのような販売活動を行なっていたかを知ることができないのです。また、指定流通機構(レインズ)への登録義務もありませんので、不動産の情報を全国の不動産業者に知らせることもできません。

一般媒介契約では、多くの不動産業者で媒介契約を結ぶことができることから、「すぐに買い手を見つけることができる」と思われてしまいがちですが、実はそれは大きな誤解です。一般媒介契約では自己発見取引と複数業者への依頼が認められていますので、不動産業者は頑張って買い手を探したとしても、他の不動産業者ですでに買い手が見つかっていた場合には、仲介手数料等の報酬を受け取ることができません。ですから、販売活動に消極的になってしまうケースも多いのです。

一般媒介契約をしてみたけれど、なかなか買い手が見つからないなどの問題がある場合には、一度解約をして専任媒介契約や専属専任媒介契約に切り替えることも考えてみましょう。

専任媒介契約の注意点

専任媒介契約は、一般媒介契約よりは決まりが厳しいですが、専属専任媒介契約よりもルールの少ない媒介契約です。

専任媒介契約では、一般媒介契約と同様に自己発見取引ができますが、仲介を依頼できる不動産業者は1社のみとなります。仲介を依頼する業者を1つに絞ることになり、頼りなく感じてしまう方もいらっしゃいますが、実は専任媒介契約には売り手にとって大きなメリットもあるのです。それは、不動産業者から売り手への報告義務とレインズへの登録義務があることです。

専任媒介契約の場合、依頼を受けた不動産業者は売り手に対して2週間に1回、販売活動の報告を行う義務があります。これによって、売り手は当該不動産について問い合わせや内見があったかどうかなどを知ることができるのです。また、専任媒介契約には媒介契約を締結した日から7営業日以内に指定流通機構(レインズ)への登録義務があります。不動産がレインズに登録されると、全国の不動産業者でその不動産情報を見ることができるため、レインズに登録されない一般媒介契約よりも買い手が見つかる可能性が高くなるのです。

ただし、専任媒介契約の場合は「囲い込み」に十分注意する必要があります。

囲い込みとは、仲介の依頼を受けた不動産業者が売り手と買い手両方から仲介手数料を受け取るために、依頼を受けた不動産の情報を意図的に公開しない行為のことです。このように、不動産業者の利益のみを優先した囲い込みは、売り手が好条件で不動産を売却するチャンスを逃す原因となります。

専任媒介契約は1社に絞って契約を締結することになるため、不動産業者選びは慎重に行いましょう。

専属専任媒介契約の注意点

専属専任媒介契約とは、媒介契約の中で最も決まりの厳しい契約です。

一般媒介契約とは異なり、自己発見取引も複数業者への依頼も認められていません。売り手は完全に1つの不動産業者に絞って仲介を依頼することになりますが、その分不動産業者にも積極的な販売活動を行うための義務が発生します。

まず1つは売り手への報告義務です。報告義務は専任媒介契約にもありますが、専属専任媒介契約の場合は1週間に1回の報告が義務となります。そのため、売り手はより頻繁に不動産の販売状況を把握することができるのです。また、専属専任媒介契約には指定流通機構(レインズ)への登録義務があり、依頼を受けた不動産業者は媒介契約を締結した日から5営業日以内にレインズへ不動産情報を登録しなければなりません。

専任媒介契約よりも早く登録がされますので、すぐに買い手が見つかり、スムーズな売買契約を実現することができる可能性があります。

ただし、1社のみに仲介を依頼することになりますので、依頼する業者を慎重に選択しなければなりません。その選択を誤るとなかなか買い手が決まらない可能性もありますので注意が必要です。

②業者買取のメリット・デメリット

「業者買取」とはその名の通り、不動産業者に不動産を買い取ってもらう方法です。不動産業者に買い取ってもらうことで、仲介よりも早く不動産を売却できるというメリットがあります。

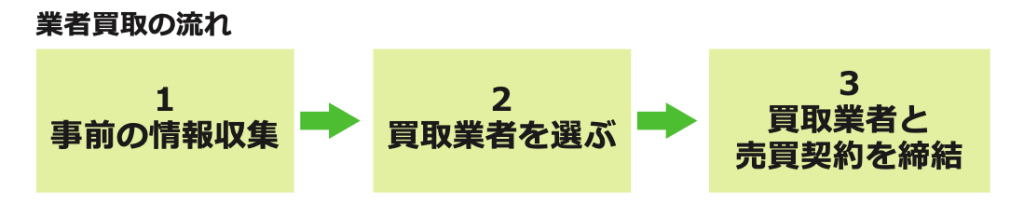

業者買取をする場合には、買取業者との売買契約を締結することになりますが、その前に売りたい不動産が大体いくらで取引されているのかを調べておくと良いでしょう。売りたい不動産の大きさやエリアによって相場は大きく異なります。相場を知っておくことで、買取り業者選びや値段の交渉の基準を作ることができます。なるべく高く売るためにも、事前に情報を集めておくことは非常に大切です。

買取業者を選び、買取額が決まったら、買取業者との売買契約を締結して実際に不動産を引き渡します。

ただし、業者買取は媒介契約よりも早く不動産を売却できる反面、大きなデメリットも存在します。それが「仲介を依頼するよりも安価になってしまう可能性がある」ことです。

一般的に、買取での売却価格は市場のおよそ7〜8割程度と言われています。買い取った不動産はリフォームやリノベーション等をして転売されることになるため、買取業者としては市場価格よりも安く買いたいと思うのが当然でしょう。

人気のエリアにある不動産であれば、仲介を依頼したとしてもすぐに買い手が見つかる可能性がありますが、地方や人気のないエリアにある不動産の場合には仲介ではなかなか買い手が見つからず、いつまで経ってもお金に変えられない可能性もあります。

このような場合には、業者買取を検討することも必要になってくるでしょう。

売りたい不動産の立地や条件などを考え、仲介と買取のどちらが適しているかを慎重に考慮することが大切です。

知っておきたいポイントその②

手取りを増やすための税金対策

不動産の売却で得をしたい場合には、ただ単に不動産の売却価格を上げるだけでは足りません。不動産の売却益(譲渡所得)にかかる「譲渡所得税」を効果的に減らすことが重要になります。

ここでは、譲渡所得税の計算方法と、譲渡所得税を大幅に減らす特例についてご紹介いたします。

①「手取り=譲渡所得」を計算する方法

譲渡所得とは、財産を売却した際に得た利益のことをいいます。

不動産を買った価格よりも高い値段で売ることができれば、その差額は売り手の利益となります。この利益が譲渡所得です。

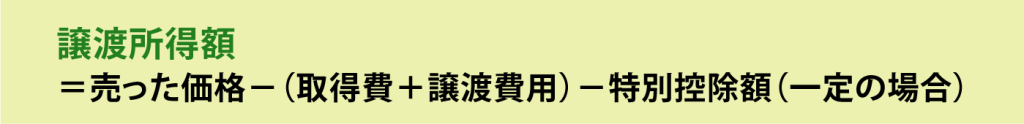

しかし、不動産の譲渡所得は単純に「売った価格−買った価格」で計算できるものではありません。不動産の場合、譲渡所得は以下の算式で計算することができます。

※取得費とは、その土地や建物を買い入れた時の購入金額や仲介手数料などをいいます。なお、建物の場合は取得費から所有期間中の減価償却費相当額を差し引いて計算します。

※譲渡費用とは、仲介手数料やその不動産を売るために要した費用などをいいます。

※特別控除額とは、一定の状況下で不動産を売却する場合に控除できる金額です。例えば、マイホームを売ったときは最高で3,000万円の控除を受けることができます。(居住用財産の3,000万円控除の特例)この特例については、後ほどご説明いたします。

例えば、3,000万円で取得した土地を5,000万円で売却するとします。仲介手数料などの譲渡費用が200万円かかったとすると、譲渡所得額は5,000万円−(3,000万円+200万円)=1,800万円となります。この1,800万円が譲渡所得税の課税対象となるのです。

譲渡所得税は、その不動産を取得してから売却するまでの所有期間によって税率が異なります。譲渡所得税の税率は以下のとおりです。

・短期譲渡所得:売却した年の1月1日時点で所有期間が5年以下の場合

所得税30.63%+住民税9%=39.63%

・長期譲渡所得:売却した1月1日時点で所有期間が5年超の場合

所得税15.315%+住民税5%=20.315%

譲渡所得額が1,800万円の場合だと、譲渡所得税額は以下のように計算できます。

・短期譲渡所得:1,800万円×39.63%=713万3,400円

・長期譲渡所得:1,800万円×20.315%=365万6,700円

このように、短期譲渡所得と長期譲渡所得では、支払う税額におよそ2倍もの差があるのです。

②譲渡所得を抑える代表的な特例

①から、支払う譲渡所得税額を減らすためには、譲渡所得を減らす必要があることがわかりました。ここでは、譲渡所得額を大幅に減らすことができる特例として「居住用財産の3,000万円控除」をご紹介いたします。

居住用財産の3,000万円特別控除とは、マイホームを売却したときに得た譲渡所得から3,000万円を差し引くことができる特例です。

例えば、3,000万円で取得した不動産を5,000万円で売却するとします。仲介手数料などの譲渡費用が200万円かかったとすると、譲渡所得額は5,000万円−(3,000万円+200万円)=1,800万円となります。居住用財産の3,000万円特別控除を利用すると、譲渡所得1,800万円−3,000万円=課税対象となる譲渡所得額をゼロにすることができるのです。

ただし、この特例を利用するためにはいくつかの要件を満たしている必要があります。

【居住用財産の3,000万円特別控除の適用要件】

・自分が住んでいる家屋を売るか、家屋とともにその土地や借地権を売ること。なお、以前に住んでいた家屋や土地の場合には、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

※住んでいた家屋又は住まなくなった家屋を取り壊した場合は、次の2つの要件全てに当てはまることが必要です。

イ 家屋を取り壊した日から1年以内にその土地の譲渡契約が締結され、かつ、住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

ロ 家屋を取り壊してから譲渡契約を締結した日までに、その土地を貸駐車場などその他の用途で使っていないこと。

・売った年の前年及び前々年にこの特例又はマイホームの譲渡損失についての損益通算及び繰越控除の特例の適用を受けていないこと。

・売った年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。

・売った家屋や土地について、収用等の場合の特別控除など他の特例の適用を受けていないこと。

・災害によって滅失した家屋の場合は、その土地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

・売り手と買い手が、親子や夫婦など特別な関係でないこと。

この特例を受けるためには、確定申告書に「譲渡所得の内訳書(確定申告書付表兼計算明細書)[土地・建物用]」を添付して提出します。

居住用財産の3,000万円特別控除を利用してマイホームを売却する場合は、税金に詳しい税理士に相談することをお勧めします。

③書類探しは価値がある

不動産の譲渡所得税は、簡単にいうと売った価格から買った価格を差し引いた利益に対して課税されます。

つまり、買った価格(取得費)が高ければ高いほど、課税される譲渡所得税も小さくなるということです。

不動産の取得費は、その不動産を買ったときの売買契約書に記載されています。ですから、正確に譲渡所得を計算するためには、売買契約書を見つけ出して、取得費を把握する必要があります。

しかし、何十年も前に取得した土地の場合や、契約者が既に亡くなっている場合には、売買契約書がなかなか見つからないケースも珍しくありません。

このようなケースでは、どのように譲渡所得の計算をすれば良いのでしょうか?

不動産の取得費が分からない場合は、譲渡価格の5%を取得費として譲渡所得を計算します。

例えば、所有している土地を5,000万円で売却したとします。譲渡所得税を計算するために売買契約書を探しましたが、家のどこを探しても見つけることができませんでした。

この場合、取得費は譲渡価格5,000万円の5%で、250万円となります。

譲渡費用に200万円かかったとすると、譲渡所得の金額は、譲渡価格5,000万円−(取得費250万円+譲渡費用200万円)=4,550万円となります。

したがって、4,550万円に対して譲渡所得税が課税されます。

もし、不動産の売買契約書が見つかり、取得費が3,000万円と分かった場合の譲渡所得の金額は、譲渡価格5,000万円−(取得費3,000万円+譲渡費用200万円)=1,800万円となります。

このように、売買契約書が見つからないだけで、大幅に譲渡所得額が異なることが分かります。

譲渡所得を計算する上で、書類探しは非常に重要な作業となります。家の隅々を探して、何としても見つけ出しましょう。

まとめ

今回は、不動産を売却する前に知っておきたい知識として、不動産業者へ依頼する仲介や買取、譲渡所得税を減らすための方法をご紹介しました。

ケースによっては、不動産は非常に大きな財産となることもあり、その分かかる税金も大きくなります。譲渡所得の特例を知っておくことで、余計な税金を払わなくて済む可能性もありますので、ぜひ積極的に特例を利用しましょう。

不動産の売却についてお悩みの方は、まず最初に税金に詳しい専門家へ相談することをお勧めします。

ソレイユ相続相談室では、豊富な実務経験のある税理士と行政書士があなたに合った不動産売却のご提案を行っております。家族信託をご検討のお客様は、ぜひ一度ご相談ください。