(目次)

配偶者居住権とは、亡くなった人の配偶者がその自宅の所有権を相続しなくても、自宅に住み続けられる権利です。

たとえば、亡くなった夫の自宅について配偶者居住権を設定すると、その自宅の所有権を子どもに渡しても、妻はその自宅に住み続けられます。

なお、配偶者居住権は2020年4月1日以降に作成された遺言もしくは、2020年4月1日以降に発生した相続についての遺産分割協議で設定できます。

亡くなった人の自宅不動産に配偶者居住権を設定する場合、その権利には価値があるとされるため、相続税の課税対象になります。

ただし、次の相続で配偶者が亡くなると、配偶者居住権はその時点で消滅します。

配偶者居住権は二次相続が開始されても相続税の課税対象とはならないのです。

配偶者居住権は次のような考え方で評価します。

亡くなった配偶者の建物とその敷地となっていた土地について

■建物

次の二つに区分して評価する

①建物居住権

②建物所有権

■土地

次の二つに区分して評価する

③敷地利用権

④敷地所有権

上記のうち、①と③を配偶者が相続し、②と④を他の人が相続することになります。

配偶者は①建物に居住する権利とその③建物の敷地を利用する権利を相続することができるのです。

これをもう一歩進めて計算式に表すと

居住用建物の評価額 - 建物居住権評価額 = 建物所有権評価額

・・・となり

居住建物の敷地の評価額 - 敷地利用権評価額 = 敷地所有権評価額

・・・・となります。

相続税の計算では、

居住用建物の評価額 = 固定資産税評価額

※固定資産税納税通知書に書かれている建物の評価額です。

固定資産税課税標準額ではないので注意が必要です。

居住建物の敷地の評価額 = 国税庁の路線価や倍率表に基づいて計算した評価額

となります。

さて、先ほどの配偶者が相続できる①建物に居住する権利と③建物の敷地を利用する権利は、配偶者居住権の新設により、相続財産として価値がある=課税の対象となっています。

相続税がかかるかどうか、①③について評価をすることになりますが、①については建物居住権評価額と③については敷地利用権評価額として算定します。

建物居住権評価額

建物居住権評価額は次のような計算式で計算されます。

固定資産税評価額-固定資産税評価額×[(耐用年数 – 経過年数 – 存続年数) ÷(耐用年数-経過年数)]×存続年数に応じた法定利率による複利現価率

◆耐用年数

建物の法定耐用年数に1.5を乗じた年数(6月以上の端数は1年とし、6月に満たない端数は切り捨てる。)で計算します。

法定耐用年数は建物の構造に応じて耐用年数が決められています。

法定耐用年数は事業者用として定められているので1.5倍換算で計算するのです。

【法定耐用年数参考資料】国税庁HPより

◆経過年数

経過年数は新築時から配偶者居住権設定時までの年数(6月以上の端数は1年とし、6月に満たない端数は切り捨てる。)をいいます。

あくまで設定時までの年数で相続開始時までの年数ではないため注意が必要です。

◆存続年数

存続年数は配偶者居住権設定時から終了時までの年数を指します。

遺産分割等で配偶者居住権の終了時を定めていればその日までの年数です。

配偶者の終身までと定める場合にはその配偶者の平均余命(6月以上の端数は切り上げ、6月未満の端数は切り捨てた年数)を採用します。

平均余命は完全生命表で算定するものとされ、配偶者居住権が設定された時の属する年の1月1日現在において公表されている最新のものによります。

【存続年数参考資料】国税庁HPより

※R3.1.1現在公表

◆存続年数に応じた法定利率による複利現価率

上記の存続年数に応じたものを複利表から選択します。

※法定利率(年3%)は3年ごとに見直しがあります

【複利原価率参考資料】国税庁HPより

敷地利用権評価額

敷地利用権評価額は次のような計算式で計算されます。

敷地の相続税評価額-敷地の相続税評価額×存続年数に応じた法定利率による複利現価率

配偶者居住権の評価方法について説明してきましたが、具体的な例で計算してみましょう。

◇◆配偶者居住権設定時◆◇

令和3年3月3日、自宅建物・土地について、以下のとおり設定。

配偶者居住権:被相続人の妻が取得

所有権:子が取得

配偶者居住権の存続期間:終身

◇◆自宅建物◆◇

固定資産税評価額 700万円

構造 木造

耐用年数 22年

新築年月 2008年4月

◇◆自宅土地◆◇

相続税評価額 7000万円

■自宅の建物居住権評価額

・耐用年数

構造が木造なので耐用年数が22年となっていますので、1.5倍すると33年となります。

・経過年数

建物を新築したのが2008年4月なので、経過年数が12年11か月となり、端数処理をして13年とします。

・存続年数

配偶者居住権の存続期間を終身としていますので、妻がこの時点で72歳なので、平均余命が18.14年で端数処理をして18年とします。

・複利現価率

存続年数に応じた法定利率による複利現価率は、複利表から上記の存続年数18年に該当する端数処理後の複利現価率は0.587となります。

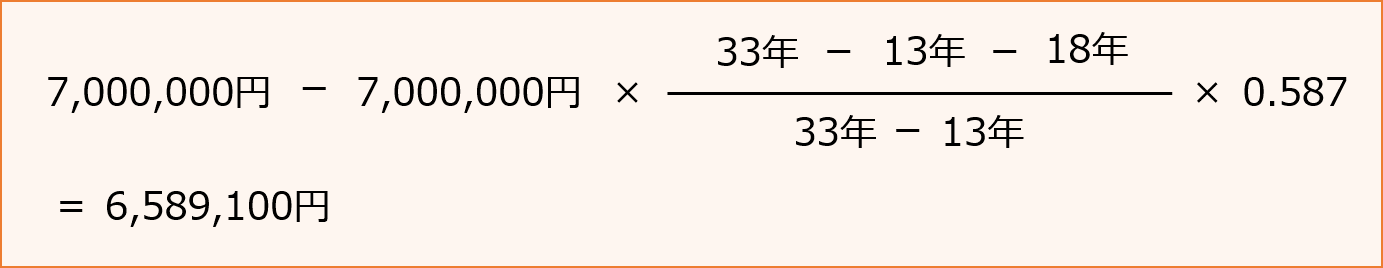

計算式に数字を当てはめると、

建物居住権評価額は658万9100円となります。

■自宅の敷地利用権の評価額

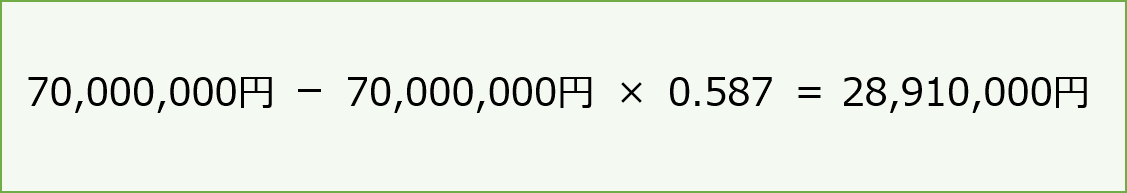

相続税評価額が7000万円ですので計算式に数字を当てはめると、

敷地利用権評価額は2891万円となります。

◇◆妻と子の取得財産額◆◇

■妻

①建物居住権評価額 658万9100円

③敷地利用権評価額 2891万円

■子

②建物所有権評価額 41万900円

④敷地所有権評価額 4109万円

二次相続で有利になります

配偶者居住権を使うと、自宅不動産の相続税評価額を所有権と利用権に区分することができます。

これによって利用権部分の二次相続の負担を消滅させることができます。

【例】

自宅不動産相続税評価額 5000万円

この相続を

配偶者居住権 2000万円 ⇒ 配偶者が相続

所有権 3000万円 ⇒ 子が相続

こうすれば、夫が亡くなった時に子に所有権を3000万円相続させて妻が亡くなった時の二次相続の心配を自宅に関してはしなくてよくなります。

なぜなら、配偶者が亡くなった一次相続で相続した2000万円の配偶者居住権は残った配偶者の死亡によって消滅して相続財産とはならないからです。

小規模宅地の特例も使えます

配偶者居住権を設定した自宅でも、相続税の小規模宅地の特例が使えます。

小規模宅地の特例は、一定の要件で自宅敷地の一定面積の80%の評価減を行うことができる節税上重要な特例です。

この特例は、居住用の自宅の敷地に対する特例になるので居住用家屋に対する減額の特例ではないので使うことができるのです。

配偶者居住権はその期間満了もしくは配偶者の死亡とともに消滅します。

しかし、ひとたび配偶者居住権を設定し、死亡以外の理由で消滅・放棄等する場合は税金がかかる恐れがあります。

✔ 配偶者と所有者の合意で配偶者居住権を消滅

✔ 配偶者が配偶者居住権を放棄

✔ 所有者による配偶者居住権の消滅請求

上記のようなケースでは、配偶者から自宅不動産の所有者への贈与があったとみなされ、贈与税の対象となります。

贈与税を支払うのは、贈与を受けたとみなされる自宅不動産の所有者です。

配偶者居住権は価値のある権利です。

その負担がなくなると、自宅不動産の所有者は、自由に自宅を売却したり第三者に貸し出したりできるようになります。

つまり、配偶者居住権が消滅すると、自宅不動産の所有者は、配偶者居住権により受けていた制約が外れて、自由に利益を得られるようになるのです。そのため贈与の契約は成立していなくても贈与とみなされ、贈与税が課税されることになります。

事例とすると、配偶者が介護施設への入居が決まり自宅に住み続けなくなった場合が考えられます。

このとき、配偶者は配偶者居住権を売却することも、配偶者居住権のついた自宅不動産を売却することはできません。

もともと配偶者居住権は配偶者にのみ与えられる権利なので他人への譲渡ができないのです。

また、配偶者居住権は「自宅に住む権利」であって、「自宅を譲渡する権利」ではありません。

したがって「自宅不動産を売却して介護施設入居のための準備金にしよう」と考えても実現できないのです。

自宅を譲渡できる権利を持っているのは「所有権」を持っている人です。

しかし、配偶者が亡くなるまで住める配偶者居住権がついている不動産は売却できる可能性が低いのです。

売却するには配偶者居住権を放棄してもらう必要があり、贈与税課税リスクもあります。

配偶者居住権は、設定すると相続税の対象となりますが、相続税の配偶者の税額軽減を活用すれば相続税の節税は可能となります。

さらに、一次相続で価値がある配偶者居住権も、その配偶者が亡くなると消滅するため二次相続の課税対象とはなりません。

この権利を上手に利用すれば、二次相続で支払う相続税を節税することも可能です。

ただし、一度設定すると消滅させるのが難しい上に、贈与税の課税リスクが伴います。

配偶者居住権を設定するかどうかは、相続財産及び相続税のシミュレーションを行い、自宅不動産の価値や残された家族の将来の生活などを総合的に考えて決めるべきでしょう。

相続財産及び相続税のシミュレーションは、専門家に相談して正確な数字を出してもらい、配偶者居住権を設定するかどうかをじっくり見極めていただきたいと思います。

配偶者居住権の設定は、相続専門税理士と相談できる、ソレイユ相続相談室の無料相談をご活用ください。

無料相談のご予約・お問い合わせ

メールでのお問い合わせ

無料相談のご予約お問い合わせはこちら