更新日/2022年10月31日

相続時精算課税とは、被相続人の生前は贈与税を優遇し、相続開始時になってから改めて適正な課税額を計算する方法です。本制度で勘違いを避けたいのは、あくまでも若い人(子や孫)への早期の資産移転を可能にするものである点です。 本記事で解説するように、相続時精算課税で節税できる状況はごく限られています。最初に課税の仕組みを簡単に整理しておくと、次のようになります。

・60歳以上の直系尊属から成人済の子・孫への贈与が対象

・1回の贈与価格が110万円を超えても非課税

・贈与財産には後日相続税がかかる(実質的に課税の時期を遅らせる仕組み)

・課税がある時の税率は一律20%

目次

- 相続時精算課税とは

- 相続時精算課税の仕組み

- 相続時精算課税の適用条件

- 暦年課税と相続時精算課税の比較

- 相続時精算課税の3つのメリット

- 納税資金がなくても生前贈与できる

- 持ち戻す際、贈与後の価格上昇が反映されない

- 教育資金・住宅資金等の優遇税制と併用できる

- 相続時精算課税の8つのデメリット&注意点

- 贈与時期に関わらず遺産に持ち戻される

- 孫は相続税の2割加算がある

- 価値が下がる財産の贈与は損になる

- 小規模宅地等の特例が使えない

- 少額贈与でも申告が必要になる

- 相続税の物納に使えない

- 暦年課税には二度と戻せない

- 高額贈与それ自体が争続の原因になることも

- 暦年課税と相続時精算課税、どちらが節税になるのか

- 相続時精算課税が適しているケース

- 暦年課税のままで良いケース

- 相続時精算課税の強制適用はあるのか│最新の税制改正大綱より

- おわりに│相続時精算課税は「高額資産の早期移転」を狙って使うもの

相続時精算課税とは

相続時精算課税とは、贈与税申告で任意選択できる課税方法のひとつです。上記方法を選択すると、申告対象年度の贈与価格が高額に及んでいても税負担が生じない代わり、贈与者の死亡時に相続税申告する義務が生じます。

税率や非課税枠等、相続時精算課税の基本は以下の通りです。

相続時精算課税の仕組み

相続税精算課税の仕組みが適用されるのは、贈与時と相続開始時の2回に渡ります。

生前贈与に対しては、通算の贈与価格について特別控除が適用されます。相続開始時には贈与財産を遺産に加算(持ち戻し)を行い、その上で相続税額を算定します。

1、贈与税の課税方法(贈与者の生前)

相続時精算課税には、非課税枠として基礎控除に代わり「特別控除」があります。控除は相続開始までの贈与価格の通算に対して適用され、時期・回数問わず納付すべき贈与税は生じません。特別控除額は2千5百万円で、これを超えると一律20%の税率で課税されます。

2、相続税の課税方法(贈与者の死後)

相続時精算課税を適用した後の贈与価格は、贈与者の死亡時に遺産に持ち戻されます。つまり、遺産総額は「死亡時点で贈与者名義となっている財産+相続時精算課税を適用した後の贈与価格の通算」としなければなりません。

なお、特別控除額を使い切る等して贈与税を支払っていた場合、相続税額からの控除が可能です。

相続時精算課税の適用条件

相続時精算課税を適用できるのは、60歳以上の直系尊属(父母や祖父母)から成人の子や孫に贈与する場合です。成人の条件は、令和4年4月1日施行の改正民法に合わせて18歳以上とされています。

上記以外の条件、つまり贈与の回数・金額・資産等の制限は一切ありません。

暦年課税と相続時精算課税の比較

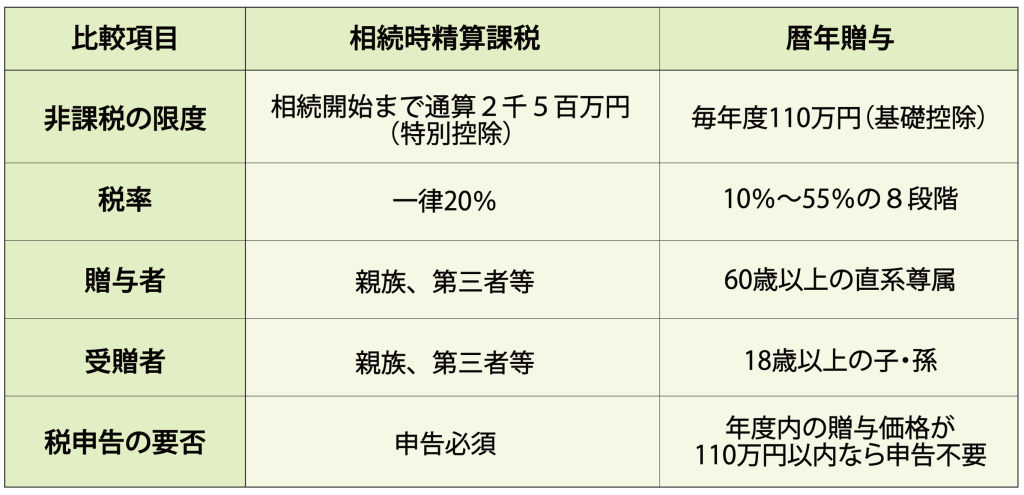

相続時精算課税を選択しなかった場合の課税方法は、課税年度毎の基礎控除を110万円とする「暦年課税」です。両者の大きな違いは、相続時精算課税が贈与価格の通算に対して一定の非課税枠を設けるのに対し、暦年課税は小さいながらも毎年非課税枠がもらえる点です。左記を含め、課税の仕組みを比較すると次の表のようになります。

相続時精算課税の3つのメリット

相続時精算課税を選択する意義は、高額資産を適切な時期に譲渡できることです。遺産に持ち戻す時の評価、生前贈与にかかる他の税制等を理解することで、より戦略的に活用できます。

納税資金がなくても生前贈与できる

相続時精算課税の第1のメリットは、高額の一括贈与でもひとまず納税資金は気にしなくても良くなる点です。暦年課税なら「極力分割する」「納税資金となる現金も譲渡する」等の方法を選ばないと受贈者の負担が大きくなりますが、本課税方法なら高額贈与でも税額がないため心配無用です。

持ち戻す際、贈与後の価格上昇が反映されない

相続時精算課税の第2のメリットは、遺産に持ち戻す際、贈与から相続開始までの価格上昇分が反映されない点です。選択後の贈与財産は、いくら値上がりしても贈与した時点の評価額で課税額の精算が行われます。

教育資金・住宅資金等の優遇税制と併用できる

相続時精算課税の第3のメリットは、下記のような他の税制上の優遇も同時に受けられる点です。持ち戻し、つまり先々でいずれ課税される点にさえ留意すれば、一度により高額の資金を譲渡するための手段として使えます。

・住宅取得等資金の贈与を受けた場合の非課税制度(最大1千万円)

・教育資金の一括贈与を受けた場合の非課税制度(最大1千5百万円)

・結婚・子育て資金の一括贈与を受けた場合の非課税制度(最大1千万円)

・事業承継税制(贈与する株式の3分の2または全部につき、納税猶予)

相続時精算課税の8つのデメリット&注意点

相続時精算課税を「贈与税を節約できる制度だ」と大ざっぱに理解していると、いざ選択した時に落とし穴にはまります。趣旨をきちんと理解すると、具体的な状況に当てはめて、これから解説するようなデメリットや注意点があると気付けるでしょう。

贈与時期に関わらず遺産に持ち戻される

相続時精算課税をいったん選択すると、以降の贈与財産は全て遺産に持ち戻されます。通常(暦年贈与)なら相続開始前3年以内に限定されますが、本課税方法の場合、たとえ相続開始前10年前や20年前の分でもきっちり全期間に相続税の課税があるのです。

孫は相続税の2割加算がある

贈与財産の持ち戻しについて、受贈者が孫だと相続税の2割加算がある点に要注意です。仮に養子縁組で戸籍上の子として扱っても、加算を免れることは出来ません。

もっとも、加算は相続税額全体に対してではなく、あくまでも孫の税額に対してのみ行われます。

価値が下がる財産の贈与は損になる

贈与時点の評価額で遺産への持ち戻しが行われる以上、価値が今後下がる財産を対象とすると、相続時精算課税はかえって損になります。最も高い時期で課税額の精算が行われ、将来大幅に損する可能性があるのです。

小規模宅地等の特例が使えない

居住用または事業用の宅地を贈与する場合も、相続時精算課税でかえって損する可能性があります。相続開始時ではなく生前に譲ってしまうと、課税評価額を80%もしくは50%減額する「小規模宅地等の特例」の適用対象外となってしまうためです。

少額贈与でも申告が必要になる

相続時精算課税を選択した後は、贈与価格が110万円を下回る年でも申告しなければなりません。同じ場合に暦年課税なら申告義務が生じないことを考えると、申告書類の作成・提出の面で継続的に手間がかかります。

相続税の物納に使えない

相続時精算課税の適用対象となった財産は、相続税が課税される時の「物納」には使えません。ここで言う物納とは、税金を金銭で納付するのが困難な場合に、一定の限度で相続財産そのものを代わりに納めても良いとする制度です。

暦年課税には二度と戻せない

今すぐ生前贈与を始めたい人は、いったん相続時精算課税を選択すると暦年課税には戻せないと心得ましょう。損得をじっくり考えないまま適用してしまうと、値下がり・特例適用対象からの除外・相続税の2割加算等が原因の損を防げません。

高額贈与それ自体が争続の原因になることも

相続時精算課税が高額贈与に活用される点を踏まえると、相続トラブルのリスクとは切っても切り離せません。

相続人の一部のみ生前贈与で優遇すると、対象の贈与財産が遺産の先取りにあたる「特別受益」だと判断される場合があります。相続法によれば、特別受益は他の相続人による遺留分侵害額請求(民法第1046条1項)の対象です。本請求権を行使された場合、贈与財産を売却する等して金銭を支払う等、せっかく受け継いだ財産を散逸させてしまいかねません。

暦年課税と相続時精算課税、どちらが節税になるのか

結論を言うと、高額資産の一括贈与を必要としない限り、わざわざ相続時精算課税を選択する必要はありません。生活費を支援したり、何かあった時の備えとして現金を子・孫に上げる場合等です。

反対に、上記資産の管理・処分をより早く子・孫等が行えるようにするなら、いくらかの節税効果も見込んで課税方法の選択が適していると考えられます。

相続時精算課税が適しているケース

相続時精算課税が適しているのは、節税効果ではなく贈与財産の今後の活用にはっきりとした目的を見出している場合です。メリットを最大限引き出せるケースとして、以下のような場合が挙げられます。

遊休地の贈与

活用方法を見出せない土地は、子・孫等に譲渡して事業活動に使ってもらう選択肢があります。もともと贈与者の居住や事業の用に供していない限り、相続時精算課税の選択で小規模宅地等の特例が使えなくなる問題とは無縁です。将来の課税には遊休地の評価で行われ、受贈者の活用による価値上昇分は反映されません。

親族内の事業承継・会社相続

会社経営者が株式の譲渡で勇退しようとする時、暦年贈与より相続時精算課税の方が低い税率となりがちです。同時に「事業承継税制」による贈与税の納税猶予を適用すると、業績悪化や廃業への備えになります。将来、制度の要件を満たせず猶予が取り消された時、当初の課税方法の選択によって後継者の負担を軽減できるとの考え方です。

収益性資産の早期移転(認知症に備えたい場合等)

賃貸物件等の収益資産には、オーナーの健康不良(認知症等)によって管理業務が滞るリスクがあります。そこで検討したいのが、若く信頼できる親族への早期の所有権移転です。不安なのは贈与税の課税額ですが、相続時精算課税の特別控除で大きく負担が減らせます。さらに、収入を受贈者=相続人に付け替えることで、相続財産の価額と税額の上昇を抑える効果も期待できます。

暦年課税のままで良いケース

相続財産の状況に関わらず、祖父母の収入から子・孫のために貯蓄してあげるようなケースは広く見られます。このように場合には、暦年課税がむしろお得です。いずれ土地等の高額資産を一括で生前贈与するつもりでも、暦年課税を活用しきった後に相続時精算課税を選択するのがベストです。

利用目的を定めない年間110万円以内の現金贈与

お小遣い名目や用途を限定しない現金贈与では、基礎控除を毎年度適用しながら少しずつ積み立てる形式を取ると良いでしょう。ただし、口座名義が受贈者であっても相続財産への持ち戻しがある点には要注意です。

結婚費用・育児費用等の積み立て

同様の理由で、結婚・育児等の個人支出を支援してあげる場合も暦年贈与が適切です。ただし、特別受益として相続トラブルの火種になる可能性がある点には留意しましょう。

相続時精算課税の強制適用はあるのか│最新の税制改正大綱より

毎年の税制改正では、近年になって高齢世代に財産が偏りがちであることが問題視されています。原因として暦年課税の存在が指摘されており、将来なくなる可能性が示唆されています。相続時精算課税の強制適用によって、贈与予定の価額とは無関係に早期の資産移転(=生前贈与)を検討させようとする動きがあるのです。

今後、諸外国の制度も参考にしつつ、相続税と贈与税をより一体的に捉えて課税する観点から、現行の相続時精算課税制度と暦年課税制度のあり方を見直すなど、格差の固定化防止等の観点も踏まえながら、資産移転時期の選択に中立的な税制の構築に向けて、本格的な検討を進める。

相続時精算課税の強制適用が確実だとしても、まだ開始時期は決まっていません。当分の間、少額ずつ積み立てる形の贈与は暦年課税で、高額資産の一括贈与は相続時精算課税で……とのように使い分けられます。

おわりに│相続時精算課税は「高額資産の早期移転」を狙って使うもの

相続時精算課税で誤解がないようにしたいのは、税額の優遇を趣旨とする方法ではない点です。納税資金に関わらず高額資産の一括贈与を可能にするもので、それも実質的には課税される時期を遅らせているだけに過ぎません。

ただ、贈与財産の値上がりが課税額に反映されない点や、他の税制上の優遇と併用できる点は上手く使えます。課税方法を含め、個々の状況に合う相続計画はソレイユ相続相談室にお任せ下さい。