相続税が払えないときの物納

相続税は、基本的に現金で一括納付することが原則となっています。

納付期限は相続が発生した日から10ヶ月後決まっており、それまでに金銭納付をしなければいけません。

もしも期限内での支払いが困難なときは、一定の要件のもと延納が認められています。

延納が認められた場合は担保提供、利子税の納付等の必要がありますが、相続税の支払い期限の延長・分割払いができます。

延納でも支払いが困難な場合には、モノ=相続した財産をお金の代わりに国に差し出すことで相続税を納める物納も認められます。

物納は相続税納税の最終手段という位置付け、物納により収めることのできる相続税額は

「現金一括払いまたは延納が困難とする事由があり、その困難な金額」が限度となっています。

延納は最長20年まで認められていますので、延納でも払えない理由がないと物納は許可されません。

物納された物件は、国が売りに出します。思うような値段にならないこともあり、国としては現金で納付をして欲しいのが本音です。物納までの道のりはなかなか厳しいものではあります。

物納では必ず測量費用がかかる

また、物納する土地は必ず測量が必要です。

境界確認・確定がされていない土地を物納することはできないので、測量費用がかかります。

広大な土地では測量費用が膨大になり、これを考えると測量費用と売却価格を比較したとき、売却時に発生する仲介手数料と所得税等を賄えるのであれば売却したほうが特になります。

物納より売却をしてから相続税を納めた場合の方が得な例

例えば実勢価格が7,000万円の土地でも、相続税評価額が5,500万円であれば相続税の納付額は5,500万円分になってしまいます。

もしこの土地が実税価格通りに売却できれば、7,000万円から所得税等を差し引いた上で、相続税を納められます。

このように、場合によっては売却して現金にしてから相続税支払いに充てたほうが良い場合もあり、

「物納か?売却か?」どちらが特になるか慎重に検討しなければ損をしてしまいます。

物納と売却どちらが得なのか?

相続税の物納件数は年々減少傾向にあり、現代では多くの方が物納ではなく、不動産を売却し現金での納税を選択しています。

物納で相続税を納税する場合と、土地を売却して現金にしてから相続税を納税する場合、どちらが特になるか?どのくらい差があるのかどうか?を比較してみましょう。

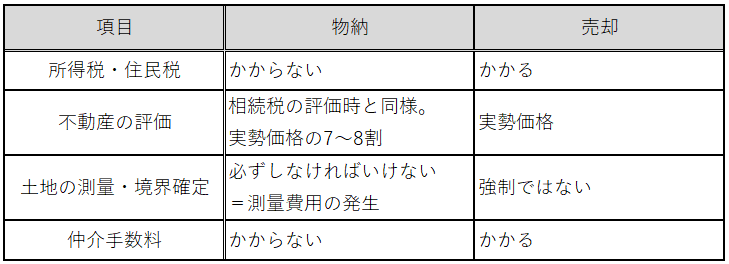

●売却と物納の違い

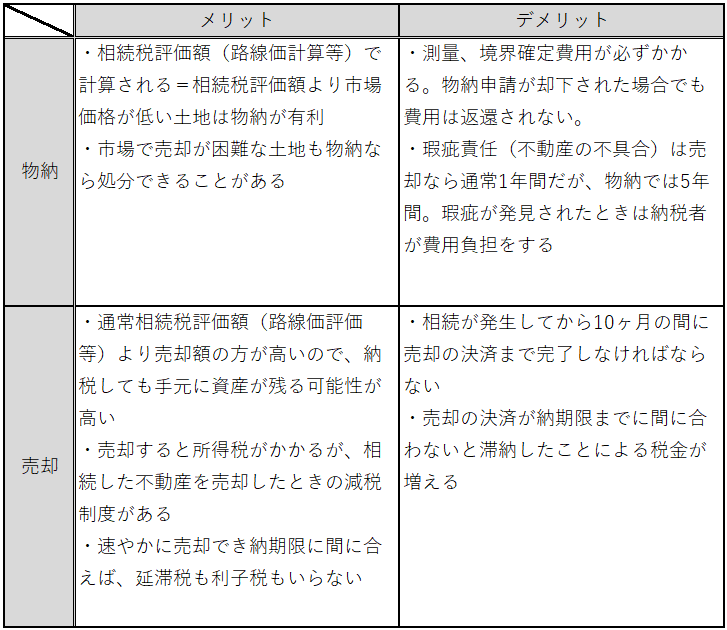

●それぞれのメリット・デメリット

まずは不動産の査定額と、相続税評価額を比較することから

物納が得か、売却が得か、という計算ではまず手持ちの土地が一体市場ではいくらで売れるのか?ということが分からなければ計算できません。

まずは不動産屋へ査定をしてもらうことから始めます。それも複数の不動産屋に査定をしてもらい市場価格を把握することが第一です。