平成29年度の税制改正で相続税及び贈与税の納税義務の範囲の変更が行われました。

この改正は平成29年4月1日以後の相続(遺贈含む)又は贈与により取得する財産に係る相続税又は贈与税につき適用されます。

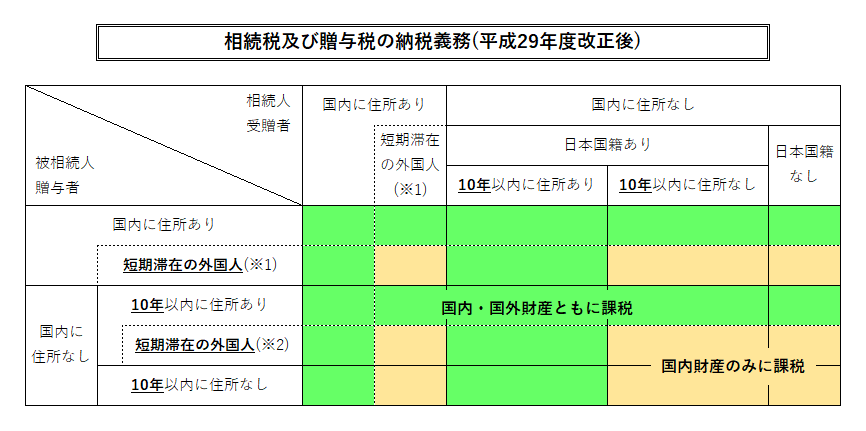

一覧表にすると下記の通りです。

これまで、相続税及び贈与税の納税が及ぶ範囲は、相続や贈与によって取得した財産の内、国内財産のみとなるのか(制限納税義務と言います)、国内以外に存在する財産も含めてすべての財産になるのか(無制限納税義務と言います)は、財産を取得する人の住所地が国内か、国外かによって区別していました。

しかし、この区別だけであれば、財産の取得者の住所を国内から国外に移すことで、海外に所在する相続財産を相続税や贈与税の対象から外すことができました。そこで、平成12年度及び平成25年度の税制改正により、国外に住所がある人のうち、追加の条件を付して無制限納税義務を課すことにしました。

その条件とは、以下の通りです。

①国外に住所がある人で、日本国籍を持っている個人の場合に、

→その個人又は被相続人が相続開始(あるいは贈与)前10年以内に日本国内に住んで居たことを条件として追加

②国外に住所がある人で、日本国籍を持っていない個人の場合に

→被相続人が相続開始(あるいは贈与)時に日本国内に住んで居たことを条件として追加

それでも、海外を利用した課税を逃れのために、被相続人等と相続人等の両方が5年を超国外に住所を移していれば国外にある財産には課税はされません。そこで平成29年の税制改正において国外に住所を移している期間を5年以上から10年以上に延長しました。

さらに、日本に国外から就労に来ている外国人労働者の増加に伴い、日本で一時的に就労しているにもかかわらず、国内に住所を有していることから相続税や贈与税が課税されることは日本への来日の妨げになるということでこの観点からの見直しが行われました。