債務超過の会社と相続税の債務控除の関係

債務超過の会社と相続税の債務控除の関係

会社の種類

さて、一口に会社といいますが、会社にはいくつかの種類があります。

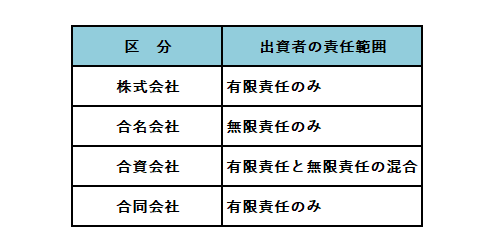

株式会社(有限会社を含みます。)、合名会社、合同会社、合資会社の4種類です。

これら4種類の会社の特徴を、「会社に出資をした人の債権者に対する責任」という観点で区分すると次のようになります。

有限責任とは

会社が倒産したときなどに、会社の債権者に対して出資額を限度として、責任を負うということを指します。

つまり、会社が倒産したときに自分が出資したお金は戻ってきませんが、それ以上は責任を負わないということです。

従って最終的にはお金を貸していた債権者が”損”を被ることになります。

無限責任とは

会社が倒産したときなどに、会社の債権者に対して負債総額の全額を支払う責任を負うことを指します。

会社がすべての債権を払いきれない場合は、無限責任を負う出資者は個人の財産をもち出してでも弁済しなければなりません。

また、出資者でなくなるときも同様に、債務超過分は持分に応じて支払わなければなりません。

相続税の債務控除とは

相続税を計算する場合、被相続人の遺産総額から被相続人の債務の金額を控除した残額が相続税の課税対象となります。

この、遺産総額から債務を控除することを債務控除といいます。

有限責任の出資者と債務控除の関係(適用なし)

被相続人が株式会社に出資をしていた場合に、この株式会社が債務超過の状態であったとしても、株主は出資額以上の負担が生じることは通常ありません。

従って、債務超過の会社の株式(評価としては0円となります。)を相続したとしても相続人が引き受ける債務はありませんから、相続税を計算する上で債務控除の適用はありません。

これは合同会社の出資者や有限責任の合資会社の出資者についての相続でも同じです。

無限責任の出資者と債務控除の関係(適用あり)

被相続人が合名会社に出資をしていた場合において、この合名会社が債務超過の状態である場合には、出資額を超える債務超過額についても被相続人の財産からの無限弁済責任を負うことになります。

従って、この場合には相続人等が引き継ぐ弁済すべき金額は相続税の債務控除の対象となります。

合名会社への組織変更による相続税の節税

株式会社が債務超過であり、その穴埋めをするために株主が自分のお金を会社に貸し付けることがあります。

それでもまだ債務超過の状態であった場合に、その貸付をした株主が死亡したとします。

この場合、株主の相続人は、その会社に対する貸付金とその会社の株式を相続し相続税の課税対象とされますが、この会社が株式会社ではなく無限責任を負う合名会社であったらどうでしょうか。

相続人は貸付金と出資を相続することは先ほどの株式会社の例と変わりませんが、債務超過である合名会社の債務も引き継ぐことになりますから、会社の債務の金額を被相続人の遺産から控除することができるので、相続税が安くなります。

このように債務超過の株式会社にお金を貸している場合は、合名会社に組織変更することにより相続税を節税することができます。

ただし、有限責任である株式会社でいた方が相続税以外のメリットが大きい場合がありますから、その判断は慎重に行う必要があります。

相続税や贈与税について、さらに調べたい

より詳しく知りたい方は

豊富な記事が満載の相続税申告専門相談室へ

相続税対策よく読まれる記事

-

孫の名義の口座で貯めたお金。

「名義預金」で相続税がかかるって本当ですか? -

相続時精算課税制度と相続放棄

-

「税務署からのお尋ねが来たら」New

-

「生計を一にする」の定義とは? 小規模宅地等の特例

-

相続税の時効はいつ?7年前の相続は相続税申告必要?

-

【家族信託】

認知症の口座凍結対策で家族が生活費を引き出せる方法