相続対策に有効! 持分なし医療法人へ移行しやすくなった新制度とは?

医療法人に非常に有益な平成29年10月の大改正! 医療法人の持分あり・なしとは!?

医療法人を経営されている皆様に大変重要なお知らせです。

既にご存知の方も多いかもしれませんが、平成29年10月1日から3年間に限り、「持分ありの医療法人」から「持分なしの医療法人」へ移行する際に大きな障壁となっていた「みなし贈与課税」が非課税とされる改正が行われました!

この改正は「持分ありの医療法人」を「持分なしの医療法人」へ移行したいと考えられているドクターにとって非常に有利な改正となっています。

非課税となる期間は3年間と限られていますから、しっかりと準備をしこの新制度を有効に活用すべきです!

それでは早速、新制度を解説していきましょう。

と言いたいところですが…

新制度をしっかり理解していただくために、まず、医療法人の存続すら脅かしかねない医療法人の「持分あり」、「持分なし」の考え方を確認しながら、多額の贈与税や相続税が課税されていた従来の制度を解説したいと思います。

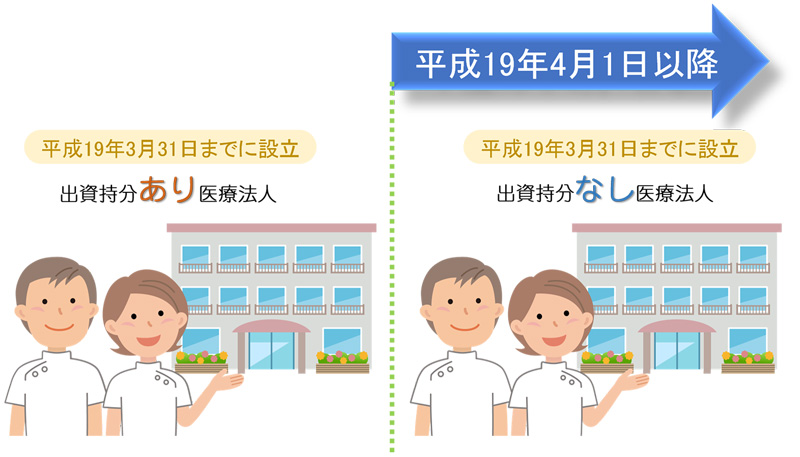

設立日で分かれる「持分ありの医療法人」と「持分なしの医療法人」

『 平成19年4月1日 の 第5次医療法改正 』

この平成19年4月1日は医療法人の持分の考え方を分ける大変重要な日です。

この日に医療法が改正され、に新たに設立された医療法人は持分というものをなくしました。

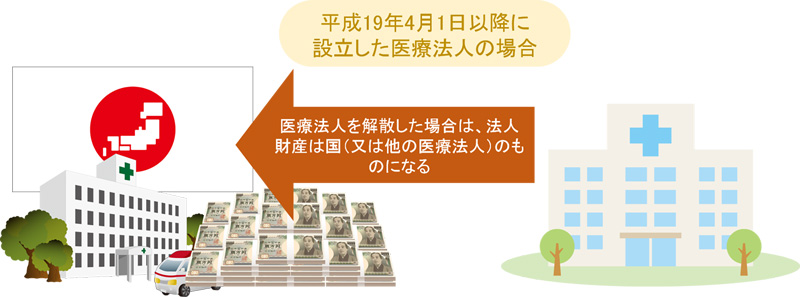

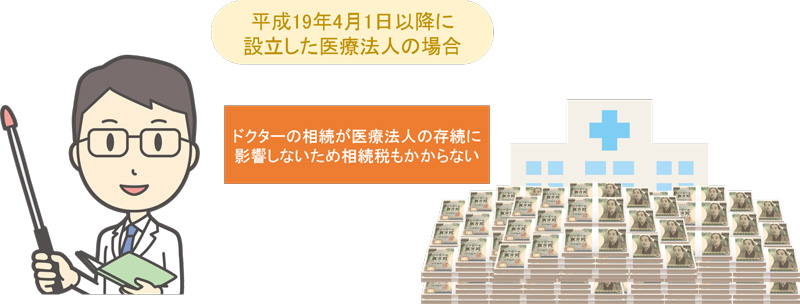

従って、平成19年4月1日以降に設立した医療法人は、「持分なしの医療法人」ということになります。

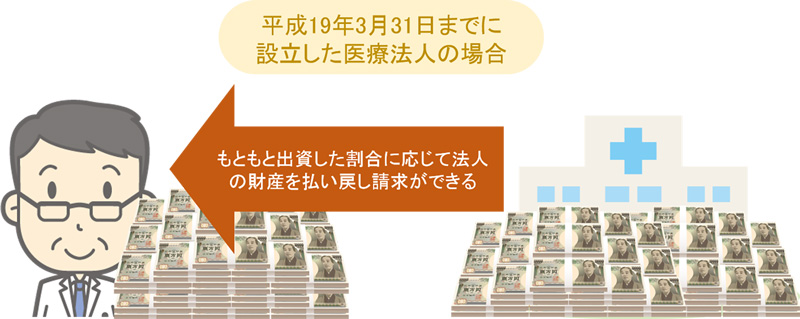

一方で、平成19年3月31日までに設立している医療法人には、持分というものが認められています。

つまり平成19年3月31日までに設立している医療法人は、「持分あり医療法人」ということになります。

この「持分ありの医療法人」と「持分なしの医療法人」とでは何が違うのでしょうか?

具体例をあげて検証してみましょう。

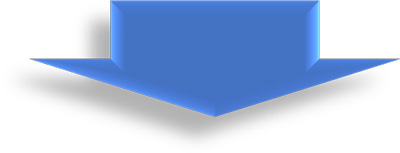

まずは、平成19年3月31日以前に設立された「持分ありの医療法人」の例です。

ドクターAさんが平成19年3月31日以前に、1,000万円を元手に医療法人を設立しました。

地元の皆様に愛されたこの医療法人は地域の医療に大きく貢献し3億円の財産を築いたとします。

さて、ドクターAさんがこの医療法人を解散させた場合、医療法人にある財産3億円はどうなるのでしょうか?

この場合、医療法人にある財産3億円は、すべて、医療法人を設立したドクターAさんのものになります!!

医療法人開設のための資金(出資)を用意したのはドクターAさんですから、医療法人に残った財産は全て出資をしたドクターAさんのものとなるのが「持分ありの医療法人」です。

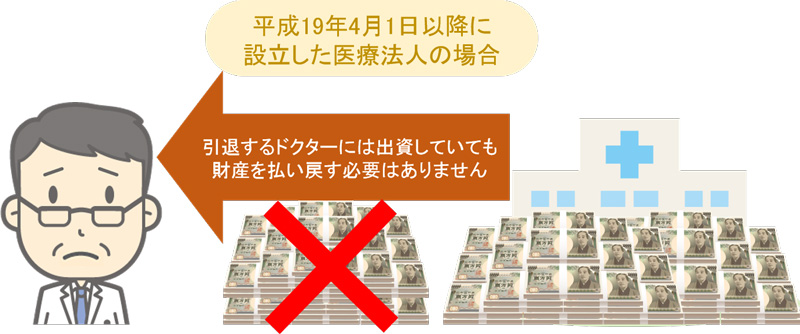

それでは、平成19年4月1日以降に設立された「持分なしの医療法人」についても考えてみましょう。

ドクターBさんが平成19年4月1日以降に、1,000万円を元手に医療法人を設立しました。

地元の皆様に愛されたこの医療法人は地域の医療に大きく貢献し3億円の財産を築いたとします。

さて、ドクターBさんがこの医療法人を解散させた場合、医療法人にある財産3億円はどうなるのでしょうか?

なんと、この場合、医療法人にある財産3億円は、すべて、国(又は他の医療法人等)のものになってしまいます!!

医療法人を設立したドクターBさんに財産は戻ってこないのです・・・

今回あげた例では「持分ありの医療法人」と「持分なしの医療法人」は設立時期が異なるだけなのですが、解散した時に医療法人に残った財産の取扱いが大きく異なります。

つまり平成19年3月31日以前に設立された「持分ありの医療法人」の場合、医療法人の開設に出資をした人に財産が戻ってきますが、平成19年4月1日以降に設立された「持分なしの医療法人」の場合、出資をした人に財産は戻ってきません。

持分とは医療法人に対して出資をした人が、その医療法人に財産の支払いを請求できる権利であると言えます。

さらに、持分あり、持分なし、の理解を深めるために、別の例も検証してみましょう。

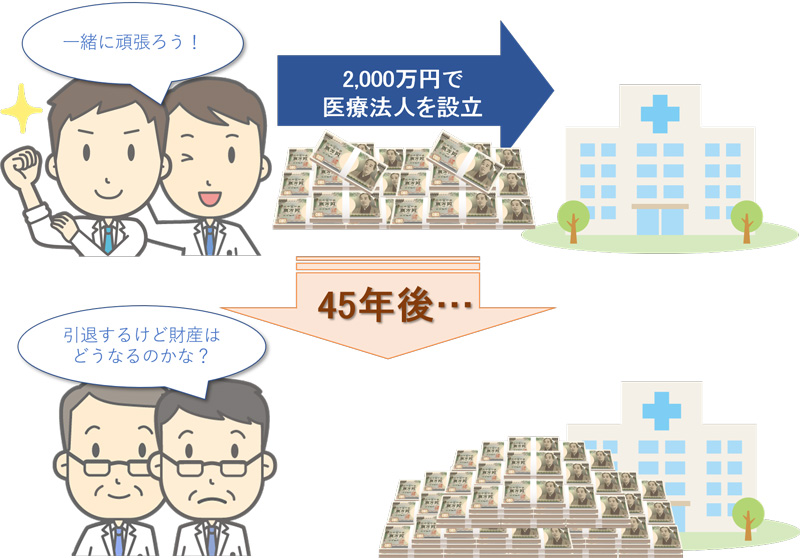

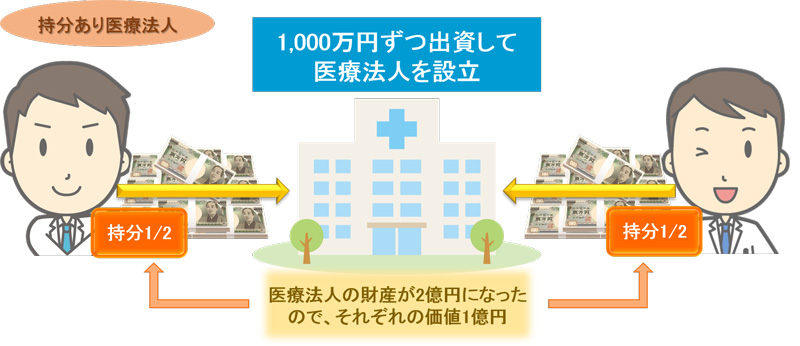

あるドクターが友人のドクターと二人で、1,000万円ずつお金を出し合い、2,000万円で医療法人を設立しました。

長年にわたって安定した経営を続け、現在では医療法人に4億円の財産があるとします。

このうち1人のドクターが高齢を理由に引退を決めました。

そして、そのドクターから「退職するにあたって、設立当初に半分出資したから、現在の医療法人の財産4億円のうち半分の2億円は私にください。」と言われたとします。

さて、医療法人は、この引退するドクターにいくらのお金を払わなければいけないでしょうか?(退職金は考えないものとします。)

この場合、その医療法人が「持分ありの医療法人」であったとしたら引退するドクターの請求に基づき2億円を支払わなければなりません。

しかし、その医療法人が「持分なしの医療法人」であったとしたら引退するドクターにお金を支払う必要はありません。

持分ありと持分なしを理解するための例として、最後にもう一つ検証してみましょう。

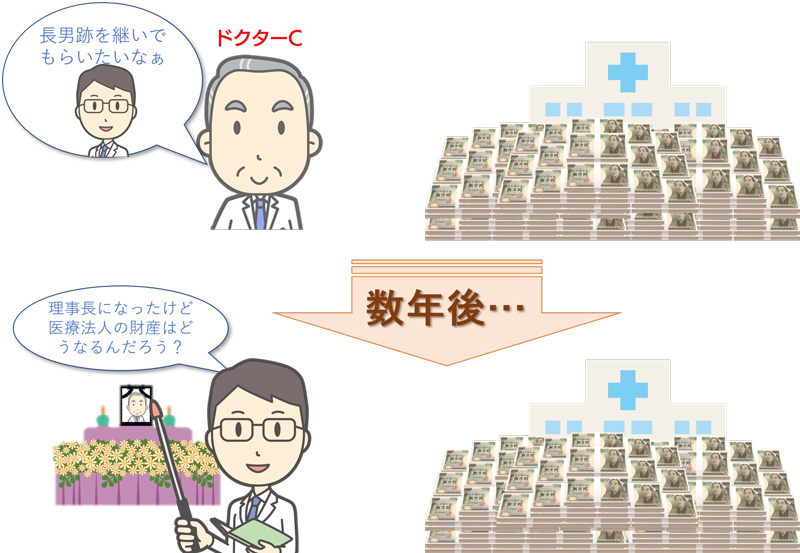

あるドクターCさんが1,000万円を出資して医療法人を設立しました。

医療法人の経営は順調で、現在では医療法人に10億円もの財産を築くことができました。

1人息子の長男も無事ドクターとなり、将来はこの医療法人を継いでくれると言っています。

さて、もしも、医療法人を開設したこのドクターCさんに相続が発生してしまった場合、医療法人はどうなってしまうのでしょうか。

医療法人の経営(経営権)は、息子が理事長に就任し引き継いでくれます。

この理事長就任は相続とは別に医療法や医療法人の決まりに従い手続きをすればよいことです。

基本的に持分ありの医療法人と持分なしの医療法人とで大きく変わることはありません。

それでは10億円もある医療法人の財産(財産権)はどうでしょうか。

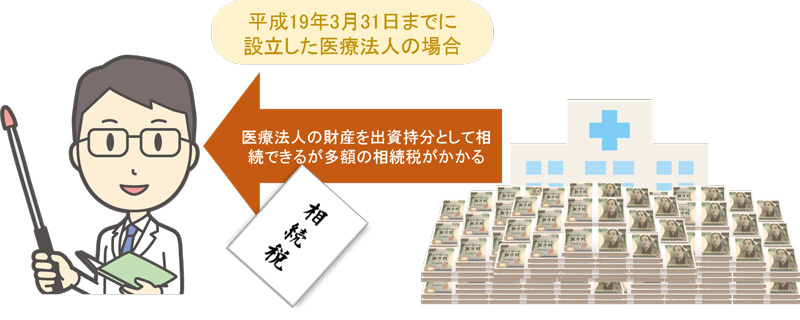

今までの例でみてきたように、「持分ありの医療法人」の場合、出資者であるこのドクターCさんは医療法人の10億円の財産を所有しているのと同じですので、一人息子の長男は、医療法人の財産も出資持分として相続することができます。(仮に長男がドクターでなくても相続することができます。)

しかし、「持分なしの医療法人」の場合、医療法人の設立にいくらお金を出していたとしても、そもそも出資の持分がないわけですから相続することはできません。

一見、「持分ありの医療法人」の方が医療法人の財産を相続人に引き継げるので良いように思えますが、10億円もの財産を相続するわけですから、長男には、当然、相続税がかかってきます。

仮に10億円の財産について相続人が長男1人だけだった場合、その相続税は4億5,820万円にもなります。

もしも、それだけの納税資金がない場合は、医療法人の財産を一部手放してでも納税しなければなりません。

最悪の場合、医療法人の存続が危ぶまれることになってしまうかもしれません。

一方、「持分なしの医療法人」は、相続するものがないわけですから相続税も発生しません。

医療法人の経営面での後継者さえいれば、ドクターの相続が医療法人の存続に影響を及ぼすことがないわけです。

「持分なしの医療法人」は医療法人の安定した継続運営にとっては重要なのです。

まとめ

「持分ありの医療法人」と「持分なしの医療法人」の大きな違いをまとめると次の通りです。

「持分ありの医療法人」には、次の特徴があります。

1.医療法人を解散させた場合に、財産の返還を受けることができる権利がある

2.出資した割合に応じて、医療法人の財産の返還を求めることができる権利がある

3.1と2の権利は相続することができる ⇒ 相続税がかかる

「持分なしの医療法人」には、次の特徴があります。

(「持分ありの医療法人」の逆ですね)

1.医療法人を解散させた場合に、財産の返還を受けることができない

2.出資した割合に応じた医療法人の財産の返還を求めることができない

3.1と2の権利は相続できない(そもそも権利がない) ⇒ 相続税がかからない

それぞれメリット・デメリットがありますが、医療法人が将来にわたって安定した運営を継続するためには「持分ありの医療法人」には次のような問題があります。

持分あり医療法人の問題

「持分あり医療法人」の問題は大きく2つあります。

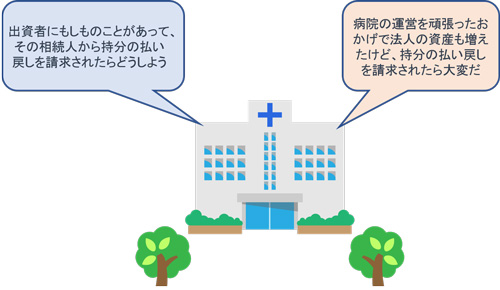

1つ目は、当初、一緒に出資した人が医療法人を去る時に、出資持分の払い戻しを請求されることです。

先ほどの例でいうと、高齢を機にドクターが引退する際、「退職するにあたって、設立当初に半分出資したから、現在の医療法人の財産4億円のうち半分の2億円は私にください。」というようなケースです。

「持分ありの医療法人」は医療法人の出資持分の払い戻しを請求(このケースであれば引退するドクターから4億円の半分の2億円をください。という請求)された場合には、医療法人の財産を、出資した割合に応じて返還しなければいけません。

前述しましたが、「持分ありの医療法人」はこのケースでは2億円を払わなければならないのです。

2つ目は、医療法人の持分を相続した場合にかかる相続税を納めるために、出資持分の払戻しを請求されることです。

「持分ありの医療法人」の場合、その持分は相続させることができますが、その代わり、多額の相続税が課税される可能性があります。

亡くなった出資者(前述の例では医療法人を設立したドクター)が、相続税を払えるだけの現金を遺してあれば問題ありませんが、もしも現金がない場合には、その出資者の相続人は医療法人に出資持分の払戻しを請求し現金化しなければ相続税を納めることができません。

いずれにせよ、多額の現金を用意するために医療法人が無理な資金繰りをし、その後の運営に支障が出てしまうようなことになりかねないのです・・・

こういった問題を解決するために、国は、平成19年4月1日から設立する医療法人には、持分という概念を無くし、「持分なしの医療法人」しか設立できないようにしました。

しかし、平成19年3月31日以前に設立された「持分ありの医療法人」については、そのほとんどが、現在も「持分ありの医療法人」であり、医療法人全体の70%超を占めています。

ちなみにですが、「持分なしの医療法人」から「持分ありの医療法人」に移行することはできませんが、「持分ありの医療法人」から「持分なしの医療法人」に移行することは可能です。

従って、現在、厚生労働省としては、「持分ありの医療法人」から「持分なしの医療法人」への移行を、なんとしてでも推し進めたいと考えています。

全国の「持分ありの医療法人」が持分の問題で潰れてしまっては困るからです。

さて、それでは「持分ありの医療法人」が「持分なしの医療法人」に移行するためにはどうすればよいのでしょうか。

「持分ありの医療法人」から「持分なしの医療法人」への移行手続き

実は「持分ありの医療法人」から、「持分なしの医療法人」への移行は、意外と簡単に行えます。

移行に必要なのは定款変更の手続きです。

医療法人の定款から「医療法人が解散した場合には、出資者に財産を返還する」とか、「医療法人の出資者は、出資した割合に応じて、財産の返還を受けることができる」などといった、いわゆる持分があることを示す内容を削除し、それぞれ「国や他の医療法人に引き継ぐ」といった持分を放棄した内容に変更してしまえばよいのです。

医療法人は多くの場合、各都道府県で許認可していますので、新しい定款を都道府県で認めてもらえば「持分なしの医療法人」へ移行したことになります。

「持分なしの医療法人」に移行したい方は、あまり難しくないならすぐ手続してしまえばいい!ということになるのですが、ここで大きな問題が発生します。

「持分なしの医療法人」から「持分ありの医療法人」に移行する場合の大きな問題。

それが、医療法人に課税される贈与税です。

通常、贈与税は個人にしか課税されない税金ですが、「持分ありの医療法人」から「持分なしの医療法人」に移行した場合には、医療法人に対して贈与税が課税されるのです。

例えば、ドクターXさんと、ドクターYさんとで、1,000万ずつ出資をし、合計2,000万円で設立した「持分ありの医療法人」があったとします。

順調に経営を続け、現在では医療法人の財産は2億円になりました。

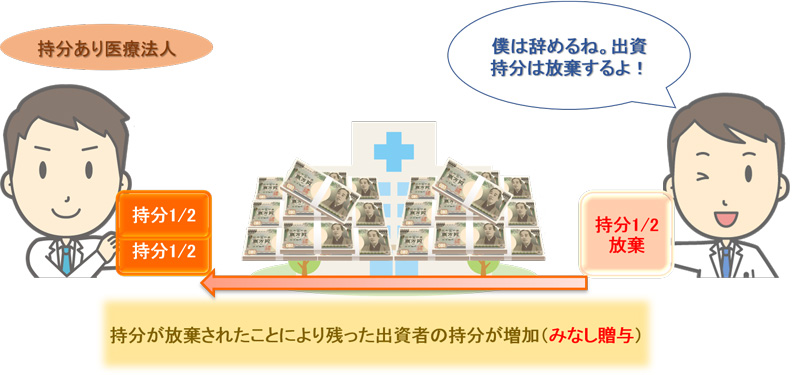

この時点でドクターYさんが退職してしまいます。

ただし、自分の退職が医療法人の運営に支障をきたしてはならないと思い、ドクターYさんは「現在の医療法人の財産2億円のうち1億円分は僕(Y)のものだけれど返還請求はせず、持分を放棄するよ。ドクターXさんの好きにしてね。」と言い残して去っていったのです。

ドクターXさんはドクターYさんの持分であった1億円の出費がなかったので、今までと変わらない運営を続けていくことができました。

と、ここで終わればいいのですが、贈与税の問題を考えなければなりません。

すなわち、ドクターYさんは自らの持分1億円分を請求できる権利を放棄しました。

放棄したことにより、実はドクターXさんが返還請求できる権利が1億円から2億円に増えているのです。従って、ドクターYさんからドクターXさんに1億円の贈与があったのと同じことになってしまったのです。

贈与税はドクターXさんの返還請求権が1億円から2億円に増えたという事実を見逃してはくれません。

結局、ドクターXさんは1億円にかかる贈与税5,039万5千円を納めなければならなくなってしまいました。

このように持分の放棄があると、残った出資者の持分が増加し、贈与があったものとみなされ贈与税が課税されてしまうのです。

同様に、「持分ありの医療法人」から「持分なしの医療法人」に移行した場合、出資者全員が同時に持分を放棄するのと同じことですから、贈与税が課税されるのです。

ただし、全員が持分放棄をしてしまうので、贈与税を課税する対象がいなくなってしまいます。

そこで課税当局は、なんとか贈与税を徴収するために、本来個人にしか課税されない贈与税を医療法人に課税するのです。

従来は、この贈与税が非常に多額になるため、さっぱり「持分なしの医療法人」への移行が進みませんでした。

(一定の条件を満たした場合には、「持分なしの医療法人」への移行にかかる贈与税を非課税とすることもできましたが、その条件がとても厳しく、せっかく非課税の特例があるのに利用することができませんでした。)

平成29年10月1日以降の持分なしの医療法人への移行にかかる贈与税の非課税

ようやく冒頭にご紹介した平成29年10月以降の大改正を解説できるところまで来ました。

ここまでのところをおさらいしてみましょう。

①平成19年3月31日までは「持分ありの医療法人」が設立できた。

②医療法人の持分とは言い換えれば医療法人の財産の払戻しを請求できる権利。

③退職や相続により持分の払戻しを請求されると多額の現金が必要になり、医療法人の経営に支障をきたす恐れがある。

④従って、厚生労働省としては、持分に絡む問題で医療法人が潰れてしまわないように「持分ありの医療法人」を早く「持分なしの医療法人」に移行させたい。

⑤しかし「持分あり」から「持分なし」へ移行すると医療法人に多額の贈与税が課税されてしまうため容易に移行できない。

⑥贈与税を非課税にする特例もあるが、条件が厳しく利用できない。

⑦結果、「持分ありの医療法人」から「持分なしの医療法人」への移行がちっとも進まない

といった状況にあったわけです。

「持分あり」から「持分なし」への移行は、手続き自体は比較的簡単ですから、問題は多額の贈与税が課税されてしまうところにありました。

そして、この現状を打破すべく、平成29年10月、贈与税の非課税について大幅な条件緩和が行われました。

これまで(平成29年9月30日まで)の非課税になるための主な条件には

「医療法人の役員は親族を3分の1以上いれないこと」

という条項がありました。

日本全国にある医療法人は、そのほとんどが理事長の親族が役員を占める親族経営であり、他人を3分の2以上も医療法人の役員として迎え入れなければならないというこの条件はあまりにも厳しかったのです。

例えば、新たに迎え入れた親族以外の理事たちが協力してしまえば、数の上では親族以外の理事の方が多いわけですから、理事長一族の意思が通らなくなってしまう、下手をすれば追い出されてしまう可能性まであるわけです。

「持分なしの医療法人への移行にかかる贈与税を非課税にするために、そこまでのリスクを抱えるのか?」

「それならばいっそ持分ありの医療法人のままでいいのではないか。」

ということで一向に持分なしへの移行が進まなかったのですね。

そこで厚生労働省は思い切ってこの条件を取っ払ってしまいました!

つまり、従来通り理事長一族のみで医療法人の経営を続けても、他の条件さえクリアしていれば、贈与税が課税されることなく「持分ありの医療法人」から「持分なしの医療法人」へ移行できるようになったのです!

他の条件は、運営方法と事業状況に区分され主なものが次に列挙されています。

(厚生労働省「持分なし医療法人」への移行促進策のご案内より)

こんな悩みをお持ちの医療法人の皆さまへ

「持分なし医療法人」への移行を検討しませんか?

こんな悩みを解決するために、「持分なし医療法人」への移行を検討されてはいかがでしょうか?

しかも、今なら3年間限定の認定制度で、税制優遇措置や低利の融資が受けられます。

これにより、移行時の法人贈与税も非課税となります。

地域医療の要として、今後も安定して医療を提供するためにぜひ、ご検討ください。

運営に関する要件

<運営方法>

① 法人関係者に対し、特別の利益を与えないこと

② 役員に対する報酬等が不当に高額にならないような支給基準を定めていること

③ 株式会社等に対し、特別の利益を与えないこと

④ 遊休財産額は事業にかかる費用の額を超えないこと

⑤ 法令に違反する事実、帳簿書類の隠ぺい等の事実その他公益に反する事実がないこと

<事業状況>

① 社会保険診療等(介護、助産、予防接種含む)にかかる収入金額が全収入金額の80%を超えること

② 自費患者に対し請求する金額が、社会保険診療報酬と同一の基準によること

③ 医業収入が医業費用の150%以内であること

出典:厚生労働省(パンフレットを全て見たい人はこちら)

この移行にかかる贈与税の非課税の制度は、制度を受けるための申請をしてから6年間、これらの条件を維持しなければいけません。

持分の払戻し請求による医療法人の経営リスクはとても大きいものです。

医療法人の将来を見据え、特例が認められる平成29年10月からの3年間の間に「持分ありの医療法人」から「持分なしの医療法人」への移行を改めて検討してみてください!

ここまで読んでくださりありがとうございました。

一口に「相続に強い税理士」、「医療法人に強い税理士」といっても「医療法人の相続対策に強い税理士」かどうかはわかりません。

当たり前のことですが、医療と税務は全く異なる法律が適用されますし、それぞれの専門家となるだけでも膨大な知識と経験を要します。

医療法人特有の問題と税法特有の問題とを、総合的に捉え問題を解決していくためには、是非、実績豊富な私たちにご相談ください。

無料相談のご予約・お問い合わせ

メールでのお問い合わせ

無料相談のご予約お問い合わせはこちら

相続税や贈与税について、さらに調べたい

より詳しく知りたい方は

豊富な記事が満載の相続税申告専門相談室へ

相続税対策よく読まれる記事

-

孫の名義の口座で貯めたお金。

「名義預金」で相続税がかかるって本当ですか? -

相続時精算課税制度と相続放棄

-

「税務署からのお尋ねが来たら」New

-

「生計を一にする」の定義とは? 小規模宅地等の特例

-

相続税の時効はいつ?7年前の相続は相続税申告必要?

-

【家族信託】

認知症の口座凍結対策で家族が生活費を引き出せる方法