小規模宅地の特例を利用した相続税の節税

相続税の各特例の中でも、自宅土地の評価が最大で80%減額される「小規模宅地の特例」。絶大な節税効果を持っているだけに、被相続人と配偶者や子どもとの居住関係が影響し使えなくなる失敗も少なくありません。

簡単に思えて実は難解な小規模宅地の特例について解説しています。

小規模宅地の特例とは

相続税の計算をする際に、ある一定の条件に該当する場合、土地の評価額を一定の割合だけ下げることができる特例です。例えば、亡くなった方が自分の住まいとして利用していた場合、条件に該当すれば土地の評価を80%下げることも可能です。

相続税の評価額が1億円の土地があった場合にこの特例を使うと評価額が2,000万円になるのです。この土地のみが相続する財産だとすると、基礎控除はだれが亡くなっても3000万円であるので小規模宅地適用後の土地の価額2000万円は基礎控除以下の財産となるので税金は0円となります。

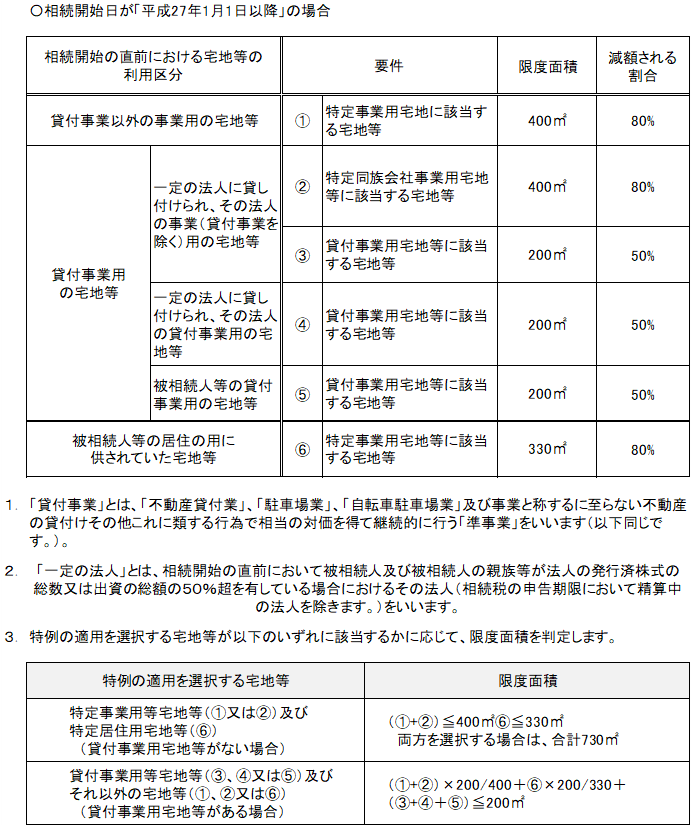

具体的な土地の評価の減額割合、限度面積等は以下の一覧の通りです。

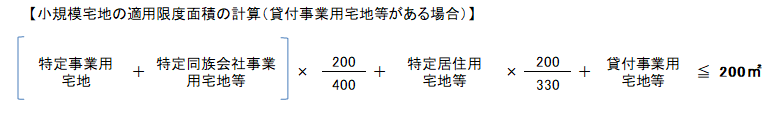

またこの特例の適用に当たっては、貸付事業に利用していた場合と併せて他の用途に利用した場合の限度面積は以下の通りになります。

では特例適用のための一定の条件はどのようなものでしょうか?

まず、この特例を適用するには、適用する土地自体の条件と相続によって取得する人自体の条件に分けられます。

1 適用する土地自体の条件

1-1 建物あるいは構築物の敷地であること

適用する土地は建物あるいは構築物の敷地に利用されていなければなりません。よって、建物や構築物がない更地の土地には小規模宅地の特例の適用はありません。

また、適用する土地は不動産の売買を仕事としている場合の棚卸資産ではないものを言います。

1-2 被相続人が利用していた宅地等であること

そしてその建物あるいは構築物を利用していた人は被相続人あるいは被相続人と生計を一にする人(*1)である必要があります。生計一にする親族かどうかのイメージとしては生活費を一緒の財布から出しているかというと事です。被相続人あるいは被相続人と生計を一にする親族を合わせて被相続人等と言います。

(*1)被相続人と生計を一にするとは税法の用語です。「生計を一にする」とは、必ずしも同居を要件とするものではありません。 例えば、単身赴任で都合上別居している場合であっても、余暇には一緒に生活することが通常である場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます。また、親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、「生計を一にする」ものとして取り扱われます。

1-3 きめられた利用方法によること

被相続人等のその土地の利用方法は事業の用、居住の用、不動産貸付事業の用に利用されている場合に分けられるのです。

1-3-1被相続人等の居住の用に利用されている土地

この内、居住の用に利用されている場合の土地自体の条件は平成25年の税制改正で被相続人が老人ホームに入居していた場合でも以下の条件に該当すれば適用できるようになりました。

● 相続開始直前において要介護又は要支援認定を受けていた被相続人が特別養護老人ホーム、グループホーム、有料老人ホームとの一定の要件に該当する施設に入居していたこと。

● 被相続人が老人ホーム等に入居後、被相続人が住まいとしていた建物を新たに貸し付けたり、生計一の親族以外の住まいにしていないこと。

従前は入居した老人ホームの所有権や終身利用権を取得していないことが要件であったため、実際に老人ホームに入所した場合この特例が適用できないという問題点がありました。

また、2世帯住宅の敷地についても平成25年度の税制改革で取り扱いが緩和されました。

従前は2世帯住宅で内部の行き来ができない建物については、被相続人が居住している部分相当についてのみ被相続人の居住の用に供されているという扱いでしたが、マンションのように区分登記がされている建物でなければ、被相続人が居住していた部分だけでなく、被相続人の親族が居住していた部分も被相続人の居住の用に供されていた部分とされることになりました。

1-3-2被相続人等の不動産貸付事業の用に利用されている土地

貸付事業とは具体的には、不動産貸付事業、駐車場業、自転車駐輪業、そして事業と呼ぶに至らないが、相当の対価を得て継続的に行う不動産貸付行為を含みます。

この特例を使うためには前記した通り対象とする土地は建物あるいは構築物の敷地でなくてはいけません。駐車場として利用している場合には、アスファルト敷きの舗装がされていれば適用できますが、まったく構築物が設置されていない青空駐車場である場合には特例の適用ができません。また、アスファルト敷きではなく砂利敷きの場合に認この特例が認められるかどうかはその舗装が「ある程度堅固な施設である構築物」であり、その敷地として利用されるかどうかが判断の見極めとなります。

2 取得する人の条件

土地自体がこの特例の条件に合致していたとしても、土地自体を相続あるいは遺贈で取得する人が条件に該当する必要があります。

上記の利用方法の事業の用、居住の用、不動産貸付の用に利用されている場合それぞれに取得する人の条件が定められています。ここでは居住の用に利用されていた場合について記載します。

2-1被相続人等の居住の用に利用されていた場合

2-1-1被相続人の居住の用に利用されていた場合

適用を受けようとする土地が被相続人等の居住の用に供されていた場合の取得する人の条件は、被相続人の配偶者、同居親族、同居以外の一定の親族のいずれかに該当する場合です。被相続人の配偶者であれば何の条件もなく適用できます。

そして、同居親族が取得した場合には、相続開始から申告期限前まで、引き続きその家屋に居住していることと相続税の申告期限までその土地を保有していることが条件として追加されます。具体的には小規模宅地を適用したいのであれば、相続開始後当該土地の売却計画があったとしても、同居親族はその売却行為は相続開始から10か月経った申告期限後に実施することが節税になります。

では同居以外の一定の親族に該当する場合とはどんな場合をいうのでしょうか?

まず被相続人に配偶者がなく、同居親族もいない場合で、相続開始3年以内に、日本国内に本人あるいはその配偶者の保有する家屋に居住したことがない親族で相続開始の時に住所が日本国内にあるか又は日本国籍を持っている人となります。例を挙げると、1人暮らしをしていた人が亡くなり、亡くなる以前3年間その子供Aが日本国内の貸家に住んでいた場合が該当します。

なお、平成30年4月1日以降の相続開始から同居以外の一定の親族の要件に以下の事項に該当する人は除かれることになりました。

①相続開始前3年以内に、その者の3親等内の親族又はその者と特別の関係のある法人が所有する国内にある家屋に居住したことがある者

②相続開始時において居住の用に供していた家屋を過去に所有していたことがある者

この追加条件により相続人自らの居住用の住まいを親族あるいは同族会社に売却しその後もそのまま住み続ける場合に小規模宅地の特例を受けることは出来なくなりました。

2-1-2被相続人と生計を一にする親族の居住の用に利用されている土地である場合

適用を受けようとする土地が被相続人と生計を一にする親族の居住の用に利用されている土地である場合には、被相続人の配偶者、被相続人と生計を一にする親族に該当する場合です。そして、被相続人と生計を一にする親族が取得した場合には、相続開始から申告期限前まで、引き続きその家屋に居住していることと相続税の申告期限までその土地を保有していることが条件として追加されます。

2-2被相続人等の貸付の用に利用されていた場合

2-2-1被相続人の貸付事業の用に利用されていた土地である場合

適用を受けようとする土地が被相続人の貸付事業に利用されている土地である場合には、その土地を取得した人が被相続人等の貸付事業を相続税の申告期限までその貸付事業を継続して行っており、かつその土地を申告期限まで保有することが条件です。また、適用を受けようとする土地が被相続人自身と被相続人と生計を一にする親族の貸付事業に利用されている場合には、その生計一の親族が相続の開始の時から相続税の申告期限まで、引き続き自分の貸付事業を継続して行っており、かつその土地を申告期限まで保有することが条件です。

生計一の親族の貸付事業に利用されているというためには、被相続人から適用対象土地を無償で借り受けている必要があります。これが有償であれば被相続人が生計一親族に貸し付けている土地となり、被相続人の貸付事業に利用されていることになるためです。

3 小規模宅地を適用した例と節税

3-1被相続人等の居住の用に利用されていた宅地と節税

ではここで、被相続人等の居住の用に利用されていた例を挙げて節税について考えてみましょう。

最近多いのは、以前は夫婦で自宅にて暮らしていたが、その後、ご主人が老人ホームに入りそのままそこで他界してしまった場合で、奥さんがこの土地を相続するとします。自宅土地建物は亡くなったご主人の財産です。この場合ご主人が老人ホームに入った後の利用状況が特例適用のポイントとなります。ご主人が老人ホームに入った後も奥さんがそのまま住み続けていればこの自宅の敷地は特例適用の条件に該当します。ご主人が老人ホームに入った後、亡くなる前に奥さんも老人ホームに入った場合はどうでしょうか?この場合は奥さんが老人ホームに入った後自宅を空き家にしておく必要があります。空き家にしておくと、建物自体が痛むからと言って、他人に貸し付けたり、別の親族が移り住んだりしたらこの土地は特例適用の条件に該当しなくなります。

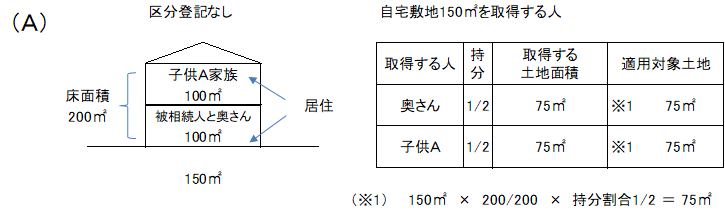

次に、2世帯住宅(床面積1階100㎡、2階100㎡)が建っている敷地(150㎡)についてです。一階に亡くなったご主人と奥さんが住んでおり、2階に子供A家族が住んでいたケースを考えてみましょう。子供A家族とは生計を一ではないとします。

まず、この2世帯住宅は1棟の建物でマンションのように建物の区分登記はないとし、1階と2階の内部での行き来ができないとしましょう。この自宅敷地を奥さんと子供Aが半分ずつ相続することになったとします。

まず自宅土地が特例適用要件に該当するかですが、自宅建物全体は、2階の子供A家族が住んでいる居住部分も含めて全体が亡くなった人の居住の用に供されていたと考えますので200㎡の床面積すべてが全て居住用となります。よって、この自宅敷地全部が特例適用の条件である土地の要件に該当します。そして取得する人は奥さんと同居している子供Aですのでこの特例の条件である取得する人の要件にも該当します。

よって自宅敷地150㎡を2分の1である75㎡ずつ取得する奥さんと子供Aにそれぞれ特例適用があります。

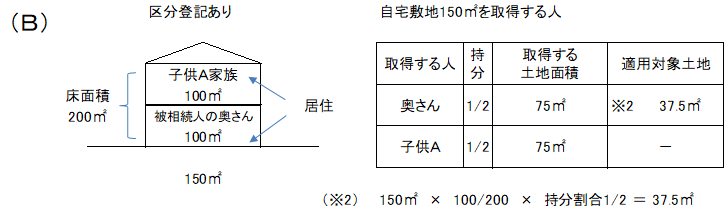

では今度は、この2世帯住宅は1棟の建物(床面積1階100㎡、2階100㎡)でマンションのように建物の区分登記がされているとし、1階と2階の内部での行き来ができないとしましょう。この自宅敷地(150㎡)を奥さんと子供Aが半分ずつ相続することになったとします。

まず自宅土地が特例適用要件に該当するかですが、自宅のうち、亡くなったご主人の居住用部分は1階と2階が区分登記されている場合、建物の構造上1階と2階は独立して居住その他の用に利用できることから、それぞれの階ごとに判断するため、1階部分(床面積1階100㎡)に限定されてしまいますので亡くなったご主人の居住の用に供されていた土地の面積150㎡の内、建物全体の床面積200㎡に占める1階の床面積100㎡による按分割合である2分の1部分のみ特例適用に条件に該当します。

そして取得する人が奥さんであれば取得するこの特例を適用するための人の要件にも該当します。取得する人が配偶者であれば申告期限までの居住継続、保有継続の要件もありません。しかし、取得する人が子供Aである場合、亡くなった人の居住部分は1階に限定されてしまい、同居親族にも該当しないためこの特例を適用するための人の要件に該当しません。

上記の様に事実関係は同じでも自宅建物につき区分登記がされているか否かで特例適用ができる範囲が変わってきます。

3-2被相続人等の貸付事業の用に利用されていた宅地と節税

次に貸付事業用の事例について検討します。

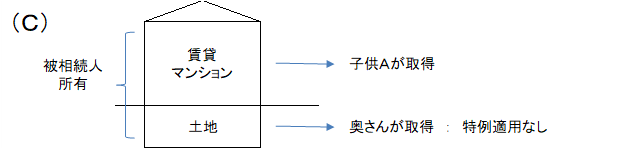

亡くなったご主人が、自分の土地に賃貸マンションを保有して貸付事業をしていた場合を考えてみましょう。相続人は奥さんと子供Aで、賃貸マンションの建物を子供Aが取得し、マンション敷地を奥さんが取得することにしました。この場合このマンション敷地に特例の適用はあるのでしょうか?

結論はこの特例の適用はできません。

特例の適用を受けるためには、この土地を取得した人が被相続人等の貸付事業を相続税の申告期限までその貸付事業を継続して行っている必要がありますが、亡くなったご主人の貸付事業を引き継いだのは子供Aであり、奥さんではありません。よってこの土地に特例の適用をすることは出来ません。

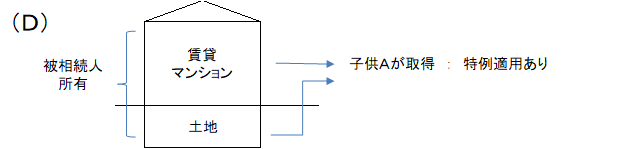

では、同じケースで賃貸マンションと土地を子供Aが取得した場合はどうでしょうか?

この場合には、この土地を取得した子供Aが被相続人等の貸付事業を相続税の申告期限までその貸付事業を継続して行っているため特例の適用があります。

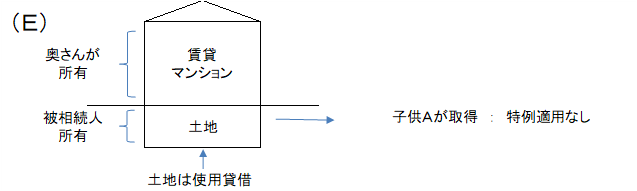

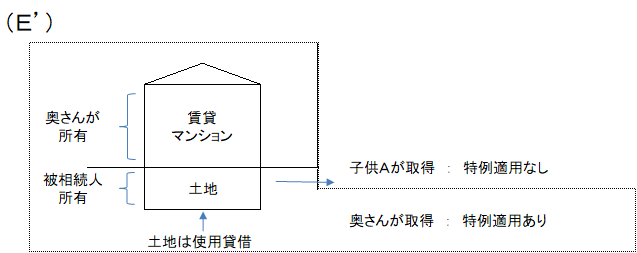

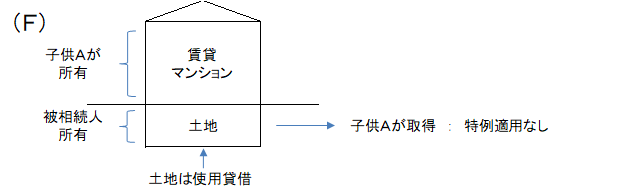

では次に、亡くなったご主人の土地に奥さんが賃貸マンションを保有していた場合を考えてみましょう。奥さんは使用貸借でマンション敷地をご主人から借りていました。奥さんはご主人と生計を一にしていました。相続人は奥さんと子供Aであった場合に、賃貸マンション敷地を子供Aが取得しました。この場合に特例の適用はあるのでしょうか?

この場合には亡くなったご主人は宅地を使用貸借で奥さんに貸していたため、被相続人の貸付事業に利用されていません。またこの宅地は生計一の親族である奥さんの貸付事業には利用されていましたが、奥さんが取得していませんので適用はありません。

よってこのケースでは奥さんがマンション敷地を取得すれば特例適用があります。

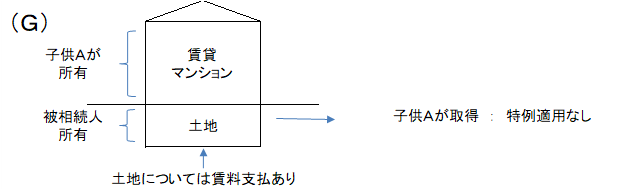

更に、亡くなったご主人の土地に子供Aが(生計別)賃貸マンションを保有していた場合を考えてみます。子供Aは使用貸借でマンション敷地をご主人から借りていました。相続人は奥さんと子供Aであった場合に、賃貸マンション敷地を子供Aが取得しました。この場合に特例の適用はあるのでしょうか?前記と同じ、亡くなったご主人はこの宅地を使用貸借で子供Aに貸していたため、被相続人の貸付事業に利用されていませんので、特例の適用はありません。宅地を取得する人が奥さんでも同様の理由で特例の適用はありません。

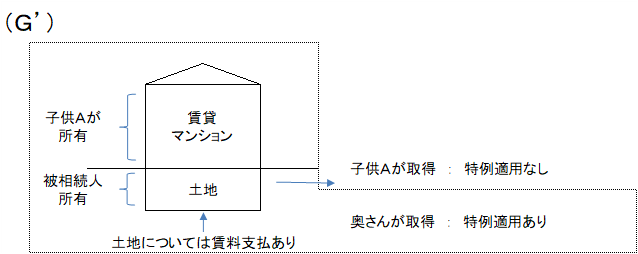

このケースで子供Aが(生計別)亡くなったご主人に賃料を支払ってマンション敷地を借りていた場合にはどうでしょうか?この宅地を取得したのが子供Aの場合には、子供Aは被相続人の貸付事業、すなわち貸宅地としての貸付事業を継続できないため特例の適用はありません。

では宅地を取得したのが奥さんであった場合にはどうでしょうか?この場合に被相続人の貸付事業、すなわち貸宅地としての貸付事業を継続して行っていれば特例の適用はあります。

無料相談のご予約・お問い合わせ

メールでのお問い合わせ

無料相談のご予約お問い合わせはこちら

相続税や贈与税について、さらに調べたい

より詳しく知りたい方は

豊富な記事が満載の相続税申告専門相談室へ

相続税対策よく読まれる記事

-

孫の名義の口座で貯めたお金。

「名義預金」で相続税がかかるって本当ですか? -

相続時精算課税制度と相続放棄

-

「税務署からのお尋ねが来たら」New

-

「生計を一にする」の定義とは? 小規模宅地等の特例

-

相続税の時効はいつ?7年前の相続は相続税申告必要?

-

【家族信託】

認知症の口座凍結対策で家族が生活費を引き出せる方法