相次相続控除

相次相続控除(そうじそうぞくこうじょ)

相次相続控除とは、今回の相続における被相続人(亡くなった人)が過去10年以内に別の相続で財産を取得し相続税を支払っていた場合に、過去に被相続人が支払った相続税の一部を今回の相続税から控除できる特例です。

相次相続控除が適用できる者の要件

相次相続控除の適用を受ける人は以下の3つの要件のすべてを満たす必要があります。

①相続人であること

今回の相続の被相続人の相続人であることが条件です。

②今回の相続発生前10年以内に発生した相続により被相続人が財産を取得していること

連続して10年以内で相続が発生している場合にのみ適用が可能です。

③前回の相続で被相続人に相続税が課税されていること

前回の相続で被相続人が相続税を支払っていることが要件となります。

相次相続控除の計算

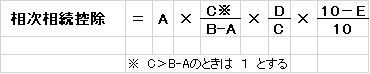

相次相続控除により控除できる金額は次の算式により計算します。

【相次相続控除の計算式】

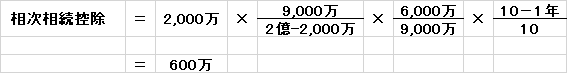

相次相続控除の計算例

【前提条件】

・前回相続H27.3.12、今回相続H29.1.4 (1年9か月24日経過→1年として計算(E))

・今回の被相続人が前回の相続で支払った相続税 = 2,000万円(A)

・今回の被相続人が前回の相続でもらった財産価額 = 2億円(B)

・今回の相続における財産価額の合計額 = 9,000万円(C)

・今回の相続で相次相続控除をうける相続人が取得した財産価額 = 6,000万円(D)

では、実際に計算してみますと、

相次相続控除の注意点

相次相続控除の適用に当たって注意すべき点は次のとおりです。

①相次相続控除には当初申告要件がありません。

従って、最初の申告で適用し忘れても修正申告や更正の請求で適用することができます。

ちなみに、この特例を適用することで、相続人全員の相続税の納税額が0円になる場合には、今回の相続税の申告書は提出しなくてかまいません。

②相次相続控除は遺産分割が完了していなくても適用できます。

その場合、未分割の財産については、各相続人が法定相続分で取得したと仮定して相次相続控除の計算を行います。

相続税や贈与税について、さらに調べたい

より詳しく知りたい方は

豊富な記事が満載の相続税申告専門相談室へ

相続税対策よく読まれる記事

-

孫の名義の口座で貯めたお金。

「名義預金」で相続税がかかるって本当ですか? -

相続時精算課税制度と相続放棄

-

「税務署からのお尋ねが来たら」New

-

「生計を一にする」の定義とは? 小規模宅地等の特例

-

相続税の時効はいつ?7年前の相続は相続税申告必要?

-

【家族信託】

認知症の口座凍結対策で家族が生活費を引き出せる方法