相続税の税率

相続税額の計算方法は、各人が実際にもらった財産に直接税率を乗じるというものではありません。

遺産総額から基礎控除額を差し引いた残りの額を民法に定める相続分により各相続人に按分した額に税率を乗じます。

実際の計算例

相続税の計算にはいくつかポイントがあります。

① 遺産総額が基礎控除以下であれば相続税はかかりません。

基礎控除=3,000万円+600万円×法定相続人の数

② 遺産総額に対する相続税の総額を計算します。

まずは、亡くなった方の遺産について相続税がいくらかかるのか、全体の総額を計算します。この計算のときには各相続人の法定相続分を用います。

③ 各人の納税額を求めます。

上記②で計算した相続税の総額を、各人が実際に相続した遺産の割合に応じて配分します。遺産を相続していなければ相続税を収めることができませんので、相続税の総額の計算と異なり、法定相続分は用いません。

それでは、次のケースに当てはめて相続税を計算してみましょう。

≪前提≫

遺産総額 1億円

相続人 子供2人で、子供Aが3,000万円、子供Bが7,000万円を取得するケース

相続人 子供2人で、子供Aが3,000万円、子供Bが7,000万円を取得するケース

≪手順1 課税対象金額を求める≫

まずは遺産総額から基礎控除額をマイナスします。

1億円-(3,000万円+600万円×2)=5,800万円

1億円-(3,000万円+600万円×2)=5,800万円

≪手順2 相続税の総額を求める≫

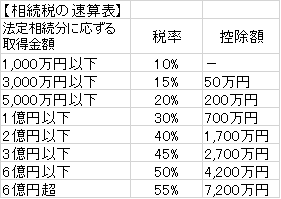

手順1で求めた金額を法定相続分で按分し、税率をかけます。

子供A:(5,800万円÷2)×15%-50万円 =385万円

子供B:(5,800万円÷2)×15%-50万円 =385万円

合計:385万円+385万円=770万円

子供A:(5,800万円÷2)×15%-50万円 =385万円

子供B:(5,800万円÷2)×15%-50万円 =385万円

合計:385万円+385万円=770万円

≪手順3 納税額を求める≫

手順2で求めた相続税の総額を実際の取得割合に応じて納税します。

子供Aの納税額:770万円÷1億円×3,000万円=231万円

子供Aの納税額:770万円÷1億円×3,000万円=231万円

子供Bの納税額:770万円÷1億円×7,000万円=539万円

以上が相続税の計算方法です。

相続税や贈与税について、さらに調べたい

より詳しく知りたい方は

豊富な記事が満載の相続税申告専門相談室へ

相続税対策よく読まれる記事

-

孫の名義の口座で貯めたお金。

「名義預金」で相続税がかかるって本当ですか? -

相続時精算課税制度と相続放棄

-

「税務署からのお尋ねが来たら」New

-

「生計を一にする」の定義とは? 小規模宅地等の特例

-

相続税の時効はいつ?7年前の相続は相続税申告必要?

-

【家族信託】

認知症の口座凍結対策で家族が生活費を引き出せる方法